Dù thị trường bất động sản đang dần bước vào quỹ đạo phục hồi, lượng hàng tồn kho vẫn không ngừng gia tăng, trở thành “gánh nặng” lớn đối với nhiều doanh nghiệp, đặc biệt là những đơn vị có năng lực kinh doanh yếu kém…

Theo báo cáo tài chính quý 3/2024 của các doanh nghiệp bất động sản, danh mục hàng tồn kho tính đến hết ngày 30/9 tại các đơn vị này tiếp tục gia tăng, thậm chí vượt mốc 50% tổng tài sản. Đây là tín hiệu đáng chú ý, phản ánh những thách thức lớn trong việc tiêu thụ sản phẩm và triển khai dự án của ngành.

HÀNG TỒN KHO NẶNG GÁNH DOANH NGHIỆP ĐỊA ỐC

Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (Novaland) đang giữ vị trí dẫn đầu về lượng hàng tồn kho, đạt trên 145.000 tỷ đồng, tăng 5% so với đầu năm và chiếm 62,5% tổng tài sản. Phần lớn tồn kho của Novaland tập trung tại các dự án lớn như NovaWorld Phan Thiết, NovaWorld Hồ Tràm và Aqua City. Đáng lưu ý, giá trị tồn kho của doanh nghiệp này liên tục tăng qua từng quý.

Không chỉ riêng Novaland, nhiều chủ đầu tư phía Nam cũng ghi nhận mức tồn kho ngày càng cao. Chẳng hạn, Công ty Cổ phần Đầu tư và Kinh doanh nhà Khang Điền, tính đến cuối quý 3/2024, lượng tồn kho đã tăng thêm 4,6% so với quý trước và tăng tới 19,5% so với đầu năm, đạt 22.450 tỷ đồng.

Trong đó, các dự án trọng điểm như Khang Phúc - Khu dân cư Tân Tạo (6.650 tỷ đồng), Bình Trưng - Bình Trưng Đông (4.329 tỷ đồng), Đoàn Nguyên - Bình Trưng Đông (3.543 tỷ đồng) đóng góp phần lớn giá trị tồn kho. Con số này chiếm tới 71% tổng tài sản của doanh nghiệp.

Hai doanh nghiệp thuộc họ Vin cũng ghi nhận lượng hàng tồn kho đáng chú ý. Cụ thể, Vingroup hiện có hơn 128.200 tỷ đồng tồn kho, tăng 38%, trong khi Vinhomes đạt 58.000 tỷ đồng, tăng 11%.

Đối với Vinhomes, phần lớn giá trị tồn kho đến từ bất động sản để bán đang trong quá trình xây dựng, bao gồm chi phí tiền sử dụng đất, giải phóng mặt bằng, xây dựng và phát triển các dự án lớn như Vinhomes Ocean Park 2 - 3, Vinhomes Grand Park, Vinhomes Smart City cùng nhiều dự án khác.

Đầu tư Nam Long công bố báo cáo tài chính quý 3/2024, ghi nhận tổng tài sản tính đến ngày 30/9/2024 đạt hơn 29.829 tỷ đồng. Trong đó, hàng tồn kho là khoản mục chiếm tỷ trọng lớn nhất với hơn 20.303 tỷ đồng, tăng 17% so với đầu năm. Cơ cấu hàng tồn kho chủ yếu đến từ các dự án lớn như Izumi (8.718 tỷ đồng), Waterpoint giai đoạn 1 (3.741 tỷ đồng), Akari (2.752 tỷ đồng), Waterpoint giai đoạn 2 (2.128 tỷ đồng) và dự án Cần Thơ (2.110 tỷ đồng).

Tập đoàn Đất Xanh cũng công bố báo cáo tài chính quý 3/2024, cho thấy tổng tài sản tính đến ngày 30/9/2024 đạt gần 28.851 tỷ đồng, tăng nhẹ so với đầu năm. Hàng tồn kho chiếm 48% tổng tài sản, tương đương 13.830 tỷ đồng, trong đó hơn 11.300 tỷ đồng là bất động sản dở dang. Ngoài ra, chi phí xây dựng cơ bản dở dang đạt gần 716 tỷ đồng.

Bất động sản Phát Đạt ghi nhận tổng tài sản đến ngày 30/9/2024 đạt 22.663 tỷ đồng, tăng 7% so với cùng kỳ năm trước. Hàng tồn kho chiếm tỷ trọng lớn nhất với gần 12.854 tỷ đồng, tương đương hơn 50% tổng tài sản.

Đáng chú ý, lượng hàng tồn kho của Phát Đạt gấp gần 3 lần tổng giá trị nợ vay (4.415 tỷ đồng), trong đó nợ vay ngắn hạn đạt 1.366 tỷ đồng và nợ vay dài hạn là 3.048 tỷ đồng. Thành phần hàng tồn kho chủ yếu bao gồm giá trị quỹ đất được bồi thường, tiền sử dụng đất, chi phí san lấp mặt bằng, xây dựng và các chi phí đầu tư liên quan đến các dự án bất động sản đang triển khai.

DIC Group ghi nhận tổng tài sản tại thời điểm 30/9/2024 đạt 18.154 tỷ đồng, tăng 7,9% (tương đương 1.326 tỷ đồng) so với đầu năm. Hàng tồn kho chiếm 43,3% tổng tài sản, tương ứng 7.865 tỷ đồng, với các dự án lớn như Đại Phước, Nam Vĩnh Yên và Long Tân đóng vai trò chủ đạo.

Theo báo cáo của Đầu tư Văn Phú – Invest, tổng tài sản đến ngày 30/9/2024 đạt 11.288 tỷ đồng, giảm gần 10% so với đầu năm. Lượng hàng tồn kho giảm 9,4%, còn 3.348 tỷ đồng.

TTC Land ghi nhận tổng tài sản tính đến 30/9/2024 đạt 10.891 tỷ đồng, tăng nhẹ 2% so với đầu năm. Hàng tồn kho chiếm 36,9% tổng tài sản, đạt 4.016 tỷ đồng. Trong đó, hàng hóa bất động sản tăng 27,3% (tăng thêm 231 tỷ đồng) lên 1.076 tỷ đồng, và bất động sản dở dang tăng 4,2% (tăng thêm 117 tỷ đồng) lên 2.898 tỷ đồng.

Trong quý vừa qua cũng ghi nhận nhiều doanh nghiệp bất động sản có hàng tồn kho chiếm trên 50% tổng tài sản. Điển hình như HUDLAND nổi bật với lượng hàng tồn kho hơn 1.700 tỷ đồng, tăng gấp 4,7 lần so với đầu năm và chiếm tỷ trọng tới 91% tổng tài sản.

Tương tự, Đầu tư và Xây dựng HUD4 ghi nhận tồn kho chiếm 80% tổng tài sản, tương đương 582 tỷ đồng, giảm 10% so với đầu năm. Trong khi đó, Quốc Cường Gia Lai cũng thuộc nhóm doanh nghiệp có tỷ lệ tồn kho cao, chiếm 74% tổng tài sản, đạt hơn 6.900 tỷ đồng, giảm nhẹ 2% so với đầu năm.

Công ty Cổ phần Thống Nhất ghi nhận lượng tồn kho tăng đột biến lên 58 tỷ đồng, gấp gần 4,2 lần so với đầu năm. Phần lớn giá trị này đến từ các căn hộ nhà công nhân cùng các công trình giáo dục và thương mại dịch vụ đã hoàn thiện thuộc dự án phát triển nhà ở tại khu trung tâm dịch vụ khu công nghiệp Bàu Xéo, hiện đang chờ bán.

Trái ngược lại, Vạn Phát Hưng lại có lượng tồn kho giảm mạnh tới 81%, chỉ còn gần 208 tỷ đồng. Sự sụt giảm này chủ yếu do doanh nghiệp đã ghi nhận giảm chi phí sản xuất kinh doanh dở dang tại các dự án.

Trong nhóm bất động sản khu công nghiệp, Becamex IDC tiếp tục dẫn đầu với lượng hàng tồn kho hơn 20.900 tỷ đồng, giảm 7% so với đầu kỳ. Phần lớn tồn kho đến từ chi phí đền bù giải phóng mặt bằng, quyền sử dụng đất, chi phí đầu tư xây dựng hạ tầng và các khoản chi khác liên quan đến dự án có giá trị hơn 18.500 tỷ đồng.

Đứng thứ hai là Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP với tồn kho tăng 8%, đạt hơn 13.200 tỷ đồng. Con số này tập trung chủ yếu ở dự án khu công nghiệp và khu đô thị Tràng Cát với hơn 8.300 tỷ đồng (chiếm 64%), dự án khu đô thị Phúc Ninh hơn 1.100 tỷ đồng (chiếm 8%), dự án khu công nghiệp Tân Phú Trung gần 987 tỷ đồng và dự án nhà ở xã hội tại thị trấn Nếnh với gần 860 tỷ đồng.

Theo Bộ Xây dựng, lượng tồn kho bất động sản (số lượng bất động sản của dự án đủ điều kiện đưa vào giao dịch theo quy định của pháp luật nhưng chưa giao dịch trong kỳ báo cáo) tại các dự án trong quý 3 khoảng 25.937 căn, nền (bao gồm chung cư, nhà ở riêng lẻ, đất nền), tăng 53% so với cùng kỳ; trong đó chung cư có 4.688 căn; nhà ở riêng lẻ có 12.250 căn; đất nền có 8.999 nền.

Bộ Xây dựng cho biết, lượng hàng tồn kho trên là của dự án đủ điều kiện đưa vào giao dịch theo quy định của pháp luật nhưng chưa giao dịch trong kỳ báo cáo. Điều đáng chú ý, mặc dù tồn kho tăng mạnh, nhưng giá bán bất động sản tại một số địa phương vẫn có xu hướng tăng, đặc biệt tại Hà Nội, TP.HCM và các đô thị lớn.

THỊ TRƯỜNG BẤT ĐỘNG SẢN “NÁO NHIỆT” TRỞ LẠI

Trong báo cáo ngành bất động sản mới công bố, Chứng khoán Vietcap đánh giá sau một 2023 đầy thử thách, thị trường bất động sản đã bắt đầu có dấu hiệu phục hồi từ quý 3/2023 và xuyên suốt năm 2024, với phân khúc căn hộ tại Hà Nội là khu vực dẫn đầu đà tăng trưởng. Các hoạt động chuẩn bị và mở bán dự án mới đã được đẩy mạnh từ đầu năm 2024, điều này phản ánh sự lạc quan trong niềm tin của người mua nhà, từ đó thúc đẩy giao dịch trên thị trường sơ cấp tăng trưởng.

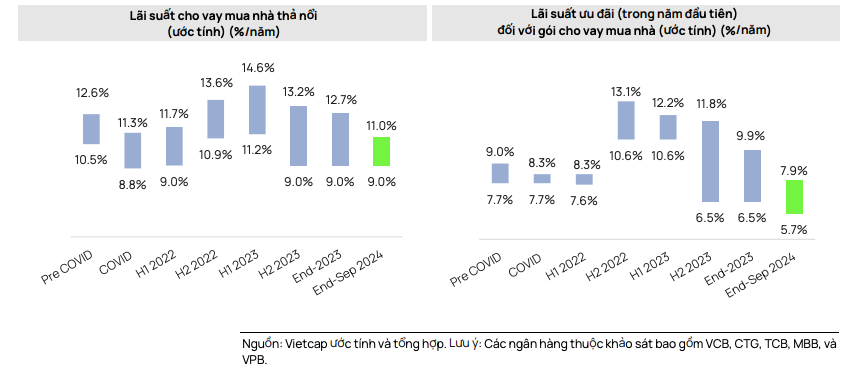

Các chuyên gia dự báo, giao dịch bất động sản sẽ tiếp tục tăng trong quý 4/2024 và năm 2025 nhờ vào một số yếu tố chính như: nhu cầu ổn định từ những người mua nhà với mục đích ở thực, đặc biệt là tại các dự án căn hộ phân khúc trung cấp; sự phục hồi nhu cầu đầu tư đối với bất động sản liền thổ, đặc biệt là các sản phẩm như nhà phố và biệt thự; nguồn cung mới tăng trưởng khi nhiều dự án được mở bán và thủ tục pháp lý thuận lợi hơn; và niềm tin của người mua tiếp tục được củng cố nhờ vào triển vọng phục hồi của thị trường, ổn định lãi suất vay mua nhà, cùng với sự phát triển nhanh chóng của cơ sở hạ tầng.

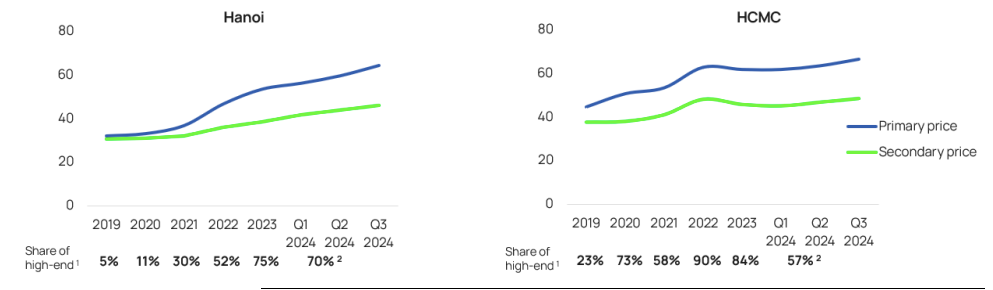

Giá căn hộ sơ cấp và thứ cấp tại Hà Nội và TP.HCM (triệu đồng/m2)

Giá căn hộ sơ cấp và thứ cấp tại Hà Nội và TP.HCM (triệu đồng/m2)

Những yếu tố này cho thấy rằng, người mua nhà sẽ tiếp tục ưa chuộng các dự án từ các chủ đầu tư có kinh nghiệm, với cam kết đảm bảo tiến độ và chất lượng bàn giao, đồng thời có pháp lý rõ ràng và vị trí chiến lược, kết nối tốt với các tiện ích và cơ sở hạ tầng phát triển.

Trong bối cảnh đó, thị trường bất động sản tại Hà Nội tiếp tục dẫn đầu về cả giao dịch và nguồn cung mới trong 9 tháng năm 2024, với khoảng 23.900 căn hộ sơ cấp được giao dịch, tăng 84% so với cùng kỳ năm ngoái. Hà Nội chiếm tới 85% tổng lượng giao dịch và 91% nguồn cung mới tại hai thị trường lớn nhất là Hà Nội và TP. HCM. Các dự án lớn, như Vinhomes Global Gate tại Hà Nội đã giúp thúc đẩy mạnh mẽ phân khúc bất động sản liền thổ, đặc biệt là những sản phẩm nhà thấp tầng.

Ngoài Hà Nội, thị trường TP.HCM cũng ghi nhận sự phục hồi dần dần. Tuy nhiên, sự phục hồi tại đây bị ảnh hưởng bởi một số yếu tố, bao gồm sự chậm trễ trong phê duyệt dự án và tâm lý người mua không ổn định.

Mặc dù vậy, theo các chuyên gia của Vietcap, thị trường TP.HCM dự kiến sẽ cải thiện nhờ vào các đợt mở bán giai đoạn tiếp theo của các dự án hiện hữu, đồng thời các tỉnh vệ tinh sẽ trở thành điểm đến mới của người mua khi niềm tin của họ được cải thiện và các thủ tục pháp lý thuận lợi hơn.

Về mặt giá cả, các chuyên gia từ VietCap cho rằng, tốc độ tăng giá sẽ giảm dần trong năm 2025 so với mức nền cao của năm 2024. Các chủ đầu tư sẽ tiếp tục tập trung vào các phân khúc trung cấp và cao cấp, cung cấp chất lượng bàn giao cao cấp trong bối cảnh nguồn cung hạn chế và chi phí phát triển tăng cao. Tuy nhiên, dự kiến giá bán sẽ chỉ tăng trưởng một chữ số, chậm lại so với mức tăng mạnh mẽ trong năm 2024.

Đối với nhu cầu nhà ở thực, các chuyên gia kỳ vọng, nhu cầu bền vững sẽ tiếp tục tập trung vào các căn hộ trung cấp, trong khi nhu cầu đầu tư cũng sẽ phục hồi với những sản phẩm nhà ở thấp tầng có chọn lọc. Việc áp dụng Luật Đất đai sửa đổi từ tháng 8/2024 được kỳ vọng sẽ giúp đẩy mạnh tiến độ các dự án và hỗ trợ các thủ tục pháp lý, qua đó tạo ra nguồn cung sơ cấp mạnh mẽ hơn trong năm 2025.

XU HƯỚNG GIÁ CỔ PHIẾU TRỞ NÊN PHÂN HÓA RÕ RỆT

Trên thị trường chứng khoán, giá cổ phiếu ngành bất động sản nhìn chung diễn biến tích cực trong quý 1/2024, nhờ sự hỗ trợ từ việc thông qua Luật Đất đai sửa đổi và đề xuất áp dụng sớm luật này. Tuy nhiên, từ các quý sau, xu hướng giá cổ phiếu trở nên phân hóa rõ rệt, chịu tác động chủ yếu từ các yếu tố đặc thù của từng doanh nghiệp và dự án.

Theo VietCap, một số mã cổ phiếu ghi nhận kết quả nổi bật, trong khi một số khác đối mặt với khó khăn. Diễn biến đáng chú ý bao gồm sự sụt giảm giá cổ phiếu vào tháng 7 liên quan đến thông tin về trái phiếu phát hành và sự phục hồi từ tháng 9 nhờ tiến triển trong việc cấp phép xây dựng các dự án quan trọng.

"Một số cổ phiếu hưởng lợi từ tiến độ các dự án hạ tầng lớn, giúp cải thiện tâm lý nhà đầu tư. Ngoài ra, các kế hoạch mua lại cổ phiếu quỹ từ một số doanh nghiệp lớn cũng góp phần tích cực vào xu hướng giá cổ phiếu trong nửa cuối năm", các chuyên gia từ Vietcap cho biết thêm.

Lãi suất cho vay mua nhà thả nổi và ưu đãi tại một số ngân hàng

Lãi suất cho vay mua nhà thả nổi và ưu đãi tại một số ngân hàng

Từ góc nhìn định giá P/E, các chuyên gia của Chứng khoán Mirae Asset cho rằng, hầu hết định giá các công ty đều nằm ở vùng đầu bảng. Tại thời điểm này, có hai điều cần thiết để lý giải và đảo ngược tỷ lệ trở về giá trị trung bình: một là điều chỉnh giá thị trường, hai là cải thiện lợi nhuận ròng, hoặc cả hai. Tuy nhiên hai điều này gần như không thể xảy ra đồng thời.

Mặc dù chưa có kế hoạch tài chính năm 2025 của các doanh nghiệp bất động sản, nhưng các chuyên gia của Mirae Asset không cho rằng, doanh thu và lợi nhuận ròng trong kế hoạch tài chính năm 2025 của các doanh nghiệp ngành này sẽ cao hơn con số của năm 2024.

"Điều này cho thấy các yếu tố cơ bản hiện tại có thể sẽ giữ nguyên và các thách thức sẽ tiếp tục kéo dài xuyên suốt năm 2025, cho đến khi các sự kiện không lường trước làm thay đổi xu hướng của thị trường", Mirae Asset cho hay.