Nhờ biến động tỷ giá từ đầu năm đến nay, mảng lãi thuần từ kinh doanh ngoại hối của nhiều ngân hàng mang về kết quả khởi sắc. Ngược lại có đến 4 ngân hàng ngậm ngùi báo lỗ từ hoạt động này...

Tính đến thời điểm hiện tại, ngoại trừ Agribank, các ngân hàng đều đã công bố kết quả kinh doanh quý 3 và 9 tháng đầu năm 2024. Một trong những điểm đáng chú ý là lãi thuần từ hoạt động kinh doanh ngoại hối có sự phân hóa rõ nét tại các ngân hàng. Diễn biến này nằm trong bối cảnh thị trường ngoại hối nửa đầu năm nay chịu không ít áp lực, tiền đồng nhiều thời điểm chịu sức ép mất giá rất lớn.

TRÁI CHIỀU BỨC TRANH NGOẠI HỐI

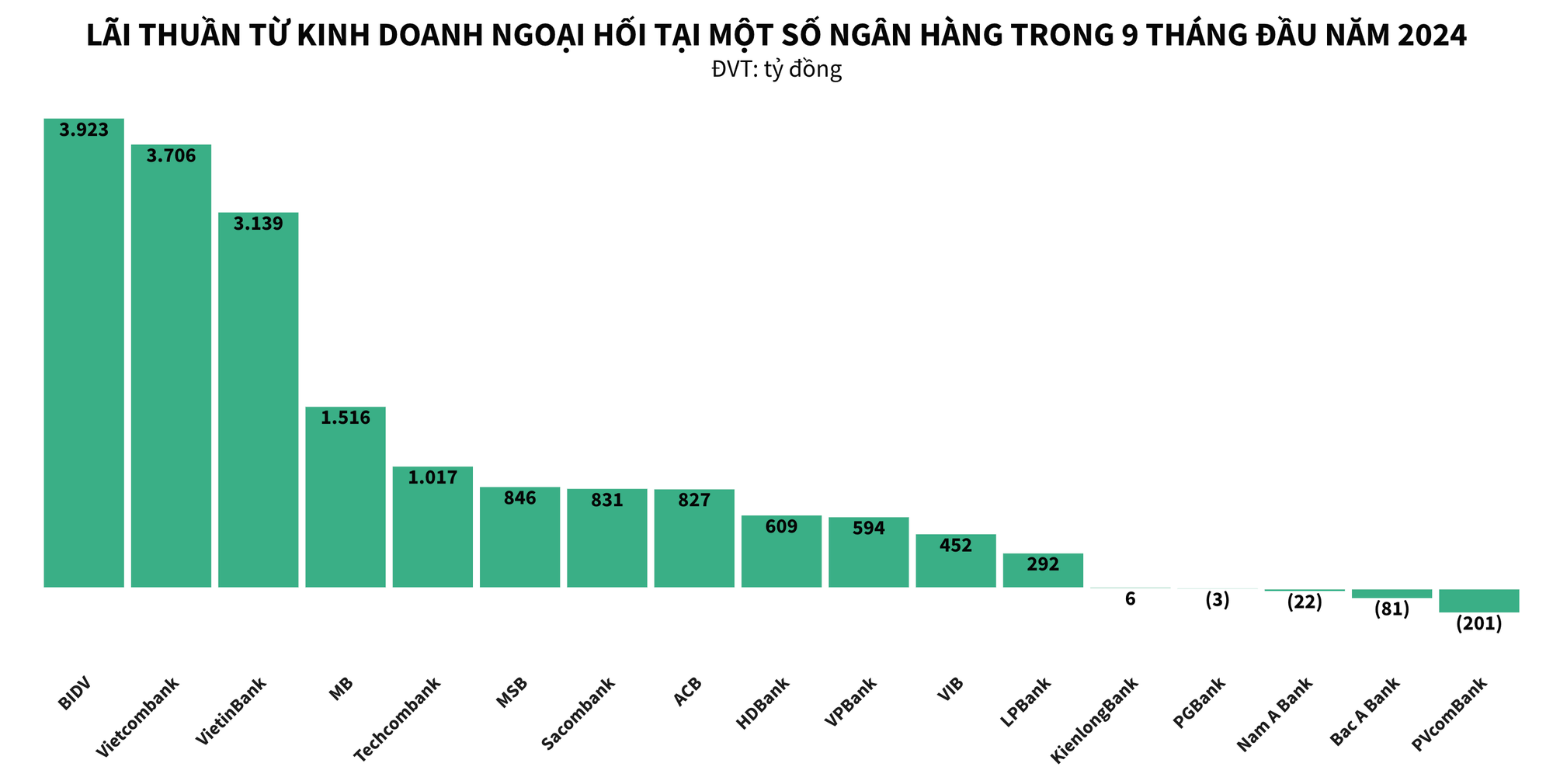

Theo thống kê, trong 9 tháng đầu năm, có 12/29 ngân hàng báo cáo mức lãi thuần từ kinh doanh ngoại hối tăng trưởng. Tổng lãi thuần từ mảng này của 29 ngân hàng đã công bố báo cáo tài chính đạt 19.621 tỷ đồng, tăng 7% so với cùng kỳ năm ngoái.

Sau 9 tháng, BIDV tiếp tục giữ vững vị trí dẫn đầu khi vượt qua Vietcombank từ quý 1/2024, đạt lãi thuần 3.923 tỷ đồng, tăng 25% so với cùng kỳ năm trước.

Hai vị trí tiếp theo thuộc về hai ngân hàng lớn trong nhóm Big4 là Vietcombank và VietinBank. Vietcombank ghi nhận lãi thuần từ kinh doanh ngoại hối giảm 22%, đạt 3.706 tỷ đồng. Trong khi đó, VietinBank báo cáo lãi thuần 3.139 tỷ đồng, giảm 10% so với cùng kỳ năm 2023.

Trong nhóm Big4, Vietcombank và VietinBank là hai ngân hàng ghi nhận sự sụt giảm chỉ tiêu này. Trước đó, trong quý 2, VietinBank đã vượt lên vị trí thứ hai, sau BIDV và đứng trước Vietcombank.

Trong nhóm ngân hàng tư nhân, MB đã vươn lên vị trí dẫn đầu, xếp ngay sau các “ông lớn” Big4, với lãi thuần từ kinh doanh ngoại hối đạt 1.516 tỷ đồng. Con số này thể hiện mức tăng trưởng ấn tượng 65%, giúp MB cải thiện hai bậc trên bảng xếp hạng so với thời điểm cuối quý 2.

Theo báo cáo tài chính quý 3 mới được công bố, ngân hàng Techcombank ghi dấu ấn với khoản lãi thuần từ hoạt động ngoại hối đạt 1.017 tỷ đồng trong ba quý đầu năm, cao hơn rất nhiều so với cùng kỳ năm trước lỗ 117 tỷ đồng.

Báo cáo chi tiết cho thấy, trong 9 tháng đầu năm, lãi từ hoạt động kinh doanh ngoại hối của Techcombank đạt 4.706 tỷ đồng, tăng gần 50% so với cùng kỳ năm 2023. Trong đó, lãi từ kinh doanh ngoại tệ giao ngay tăng mạnh từ 746 tỷ đồng lên 1.532 tỷ đồng, tương ứng tỷ lệ tăng 105,4%; đồng thời, lãi từ các công cụ tài chính phái sinh tiền tệ cũng tăng 32,3%, đạt 3.173 tỷ đồng.

Tương tự Techcombank, VPBank cũng ghi nhận mức tăng đột biến từ lãi thuần hoạt động kinh doanh hối mang về khoản lãi hơn 594 tỷ đồng. Con số này không quá lớn so với toàn ngành nhưng nếu so với mức lỗ hơn 600 tỷ đồng cùng kỳ năm trước thì đây là mức tăng trưởng đáng kể.

Một số ngân hàng cũng sinh lời lớn từ hoạt động này là MSB (846 tỷ đồng); Sacombank (831 tỷ đồng); ACB (827 tỷ đồng); HDBank (609 tỷ đồng), SeABank (563 tỷ đồng)….

Về tốc độ tăng trưởng, VietABank tiếp tục dẫn đầu ngành với mức tăng trưởng lãi thuần từ kinh doanh ngoại hối ấn tượng, đạt 290% so với cùng kỳ và mang về 12 tỷ đồng (trong khi nửa đầu năm 2024 chỉ tiêu này đã tăng 867% so với cùng kỳ). Theo sau là HDBank (116%); BVBank (82%); MB (65%), SeABank (57%), VIB (49%) và BIDV (25%)…

Ở chiều ngược lại, có tới 13 ngân hàng ghi nhận tăng trưởng âm từ hoạt động kinh doanh ngoại hối. Trong đó, mức giảm mạnh nhất thuộc về ngân hàng TPBank (-92%); Kienlongbank (-83%); SHB (-80%); ACB (-24%); Vietcombank (-22%); MSB (-18%)…

Đáng chú ý, trong 9 tháng đầu năm, có đến 4 ngân hàng ghi nhận lỗ từ hoạt động này là PVcomBank (lỗ 201 tỷ đồng), Bac A Bank (lỗ 81 tỷ đồng), Nam A Bank (lỗ 22 tỷ đồng) và PGBank (lỗ 3 tỷ đồng).

Theo báo cáo tài chính từ các ngân hàng, hoạt động kinh doanh ngoại hối chủ yếu dựa vào hai nguồn thu chính: kinh doanh ngoại tệ giao ngay và các công cụ tài chính phái sinh tiền tệ. Mảng này phụ thuộc lớn vào biến động tỷ giá USD và các ngoại tệ khác tại thị trường trong nước.

TỶ GIÁ USD/VND SẼ TIẾP TỤC DUY TRÌ Ở MỨC CAO

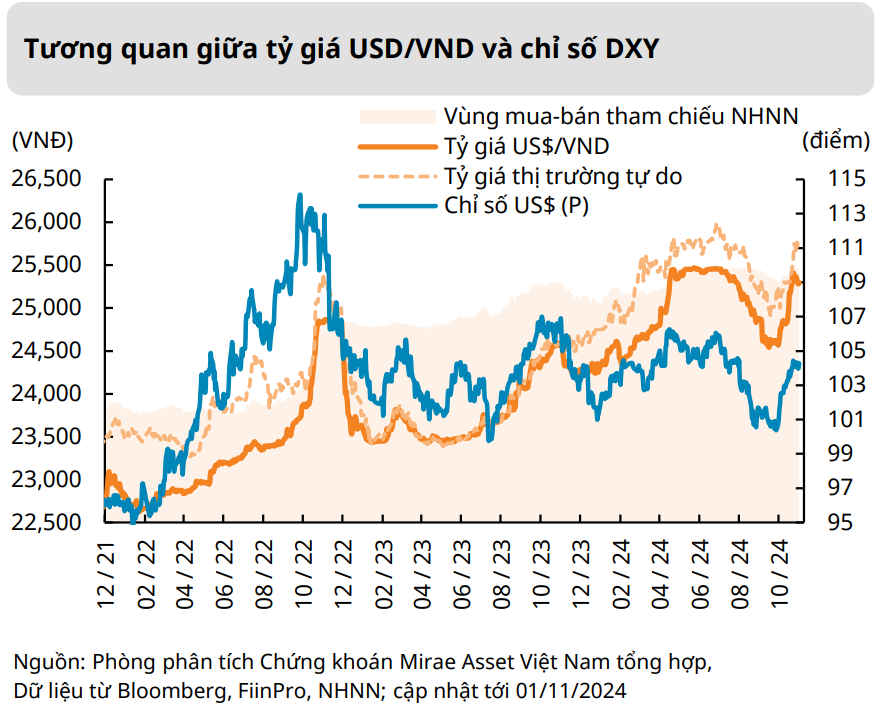

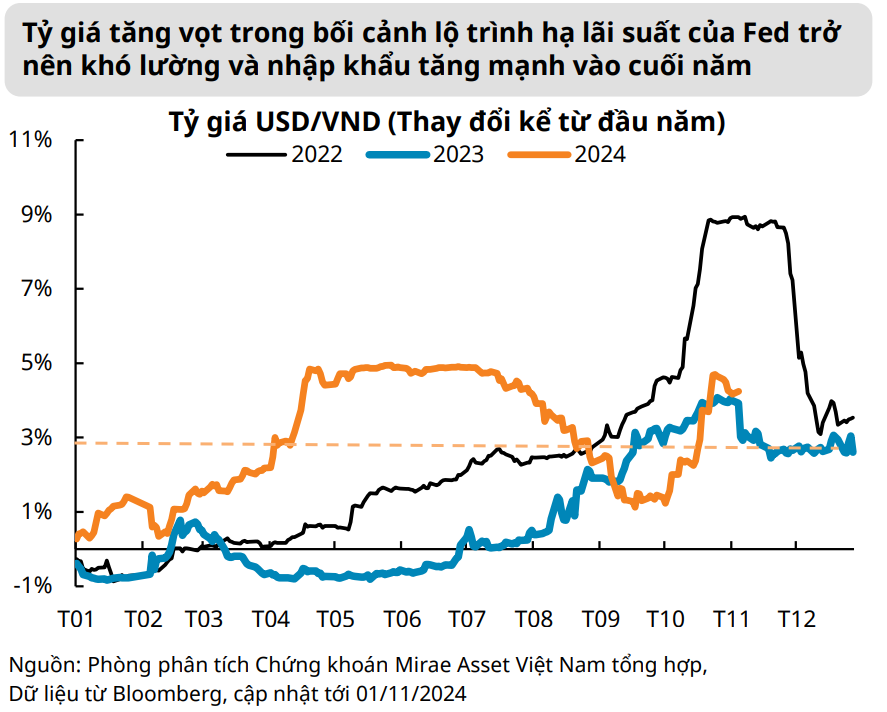

Tháng 10/2024 chứng kiến một sự tăng mạnh trong tỷ giá USD/VND, với mức mất giá lên đến 4,2% so với đầu năm, đặc biệt tăng từ 1,2% chỉ trong tháng trước. Theo Mirae Asset, phần lớn sự mất giá này bắt nguồn từ các biến động mạnh mẽ trong chỉ số Dollar Index (DXY) – thước đo sức mạnh đồng USD – khi chỉ số này tăng nhanh do các dữ liệu kinh tế Mỹ vượt kỳ vọng.

Áp lực này đã ảnh hưởng không nhỏ đến đồng VND và tạo gánh nặng lên nền kinh tế Việt Nam, nhất là khi dự trữ ngoại hối giảm sút sau nhiều lần can thiệp của Ngân hàng Nhà nước Việt Nam.

Trước bối cảnh lạm phát tại Mỹ dai dẳng và Fed duy trì chính sách lãi suất cao, Ngân hàng Nhà nước phải đối mặt với thách thức giữ ổn định tỷ giá mà không làm suy giảm dự trữ ngoại hối. Theo Mirae Asset, Ngân hàng Nhà nước đã có nhiều biện pháp trong tháng 10 như phát hành tín phiếu qua kênh nghiệp vụ thị trường mở (OMO) với tổng lượng 90,5 nghìn tỷ đồng và bán USD từ dự trữ ngoại hối với giá 25.450 VND/USD để can thiệp thị trường.

Tuy nhiên, dự trữ ngoại hối của Việt Nam hiện chỉ còn ở mức 2,4 tháng nhập khẩu – thấp hơn mức khuyến nghị 3 tháng từ Quỹ Tiền tệ Quốc tế (IMF). Điều này làm gia tăng rủi ro mất ổn định tỷ giá khi Ngân hàng Nhà nước không còn nhiều dư địa để tiếp tục can thiệp.

Việc tỷ giá USD/VND tăng mạnh có thể dẫn đến nguy cơ lạm phát nhập khẩu, đặc biệt đối với các mặt hàng thiết yếu như xăng dầu và nguyên liệu sản xuất. Khi USD tăng giá, các doanh nghiệp Việt Nam nhập khẩu hàng hóa phải trả chi phí cao hơn, gây tăng chi phí sản xuất và có thể ảnh hưởng đến giá cả tiêu dùng trong nước. Đây là vấn đề quan trọng, nhất là khi nhu cầu nhập khẩu tăng mạnh vào cuối năm do nhu cầu sản xuất và tiêu dùng cao trong mùa lễ hội, theo Mirae Asset.

Trong bối cảnh này, Mirae Asset nhận định rằng với nguy cơ lạm phát nhập khẩu gia tăng, Ngân hàng Nhà nước phải chịu áp lực lớn trong việc vừa duy trì ổn định giá cả vừa bảo vệ giá trị đồng VND. Nếu Ngân hàng Nhà nước tiếp tục bán USD để ổn định VND, dự trữ ngoại hối có thể cạn kiệt, làm giảm khả năng chống đỡ trước các cú sốc kinh tế trong tương lai.

Mirae Asset dự báo tỷ giá USD/VND có thể tiếp tục duy trì ở mức cao hoặc tăng thêm nếu các yếu tố toàn cầu, đặc biệt từ phía Mỹ, không giảm nhiệt. Chính sách duy trì lãi suất cao của Fed nhằm kiểm soát lạm phát có thể tiếp tục đẩy mạnh USD, gây áp lực lớn lên các đồng tiền khác, trong đó có VND. Vì vậy, việc Ngân hàng Nhà nước hạ lãi suất trong thời gian tới sẽ gặp nhiều thách thức, bởi điều này có thể làm gia tăng áp lực lên tỷ giá.

Để giảm thiểu các rủi ro, Mirae Asset gợi ý rằng Ngân hàng Nhà nước cần tìm kiếm các biện pháp bổ sung để ổn định thanh khoản thị trường ngoại hối mà không làm suy giảm dự trữ ngoại hối. Một số giải pháp bao gồm tăng cường hợp tác với các đối tác thương mại lớn để đa dạng hóa nguồn ngoại tệ, đồng thời cân nhắc điều chỉnh chính sách lãi suất nhằm giảm tác động của tỷ giá lên lạm phát nhập khẩu.

Ngoài ra, Chính phủ có thể cân nhắc các chính sách hỗ trợ doanh nghiệp xuất khẩu nhằm tăng nguồn cung ngoại tệ hoặc giảm các chi phí không cần thiết trong nhập khẩu để bảo vệ doanh nghiệp trong nước. Đối với các doanh nghiệp, việc chuyển đổi hợp đồng mua bán sang đồng VND hoặc sử dụng các biện pháp phòng ngừa rủi ro tỷ giá như hợp đồng kỳ hạn (forward) là các biện pháp khả thi để giảm thiểu tác động từ biến động tỷ giá.

Tỷ giá USD/VND hiện đang đối mặt với nhiều rủi ro vào cuối năm 2024. Đây không chỉ là vấn đề của thị trường ngoại hối mà còn ảnh hưởng rộng đến nền kinh tế. Từ các biện pháp can thiệp của Ngân hàng Nhà nước đến tình hình dự trữ ngoại hối, Việt Nam cần một chiến lược toàn diện để quản lý các rủi ro này. Việc ổn định tỷ giá không chỉ bảo vệ giá trị đồng tiền mà còn giúp doanh nghiệp và nền kinh tế Việt Nam vượt qua khó khăn, chuẩn bị tốt cho năm 2025 đầy thách thức.

Tại kỳ họp thứ 8, Quốc hội khóa XV, thông tin về việc điều hành tỷ giá trong thời gian tới, Thống đốc Nguyễn Thị Hồng nhấn mạnh: "Việc ổn định tỷ giá, ngoại hối là khó khăn do phụ thuộc cung cầu thực trên thị trường, tức lượng ngoại tệ chi ra nền kinh tế và nguồn thu có được".

Bên cạnh đó, thị trường ngoại hối còn tồn tại tình trạng đô la hóa, nên chịu tác động tâm lý kỳ vọng lớn. Tức là tổ chức, doanh nghiệp có ngoại tệ thì không bán, khi chưa cần ngoại tệ, họ đã mua, nên đây là thách thức của điều hành. Dù vậy, bà Hồng cho biết Ngân hàng Nhà nước kiên định mục tiêu điều hành tỷ giá, ngoại hối linh hoạt, phù hợp tình hình diễn biến thị trường. Hiện, biên độ tỷ giá được phép dao động +/- 5%.

"Khi thị trường biến động quá lớn, Ngân hàng Nhà nước sẽ cân nhắc bán ngoại tệ để ổn định, đáp ứng nhu cầu để đáp ứng nhu cầu nhập khẩu. Bên cạnh đó, Ngân hàng Nhà nước cũng chú trọng công tác truyền thông để doanh nghiệp và người dân hiểu hiểu rõ về định hướng chính sách", Thống đốc chia sẻ.

Để ổn định tỷ giá, Ngân hàng Nhà nước cũng để ngỏ khả năng không giảm lãi suất. Bởi nếu giảm lãi suất quá nhiều sẽ tác động làm tăng tỷ giá, có thể tạo tâm lý không yên tâm của nhà đầu tư nước ngoài nếu tỷ giá không ổn định.