Lợi nhuận của hệ thống ngân hàng trong 9 tháng đầu năm 2024 được đánh giá là tích cực, bất chấp những thách thức mà nền kinh tế đang phải đối mặt...

Tính đến nay, một số ngân hàng đã công bố kết quả kinh doanh quý 3/2024, phản ánh sự phân hóa trong bức tranh lợi nhuận toàn ngành. Đồng thời, tình hình nợ xấu tiếp tục gia tăng, điều này có thể tác động tiêu cực đến chất lượng tài sản của từng ngân hàng cũng như toàn ngành nói chung.

GAM MÀU SÁNG TRONG BỨC TRANH LỢI NHUẬN NGÀNH

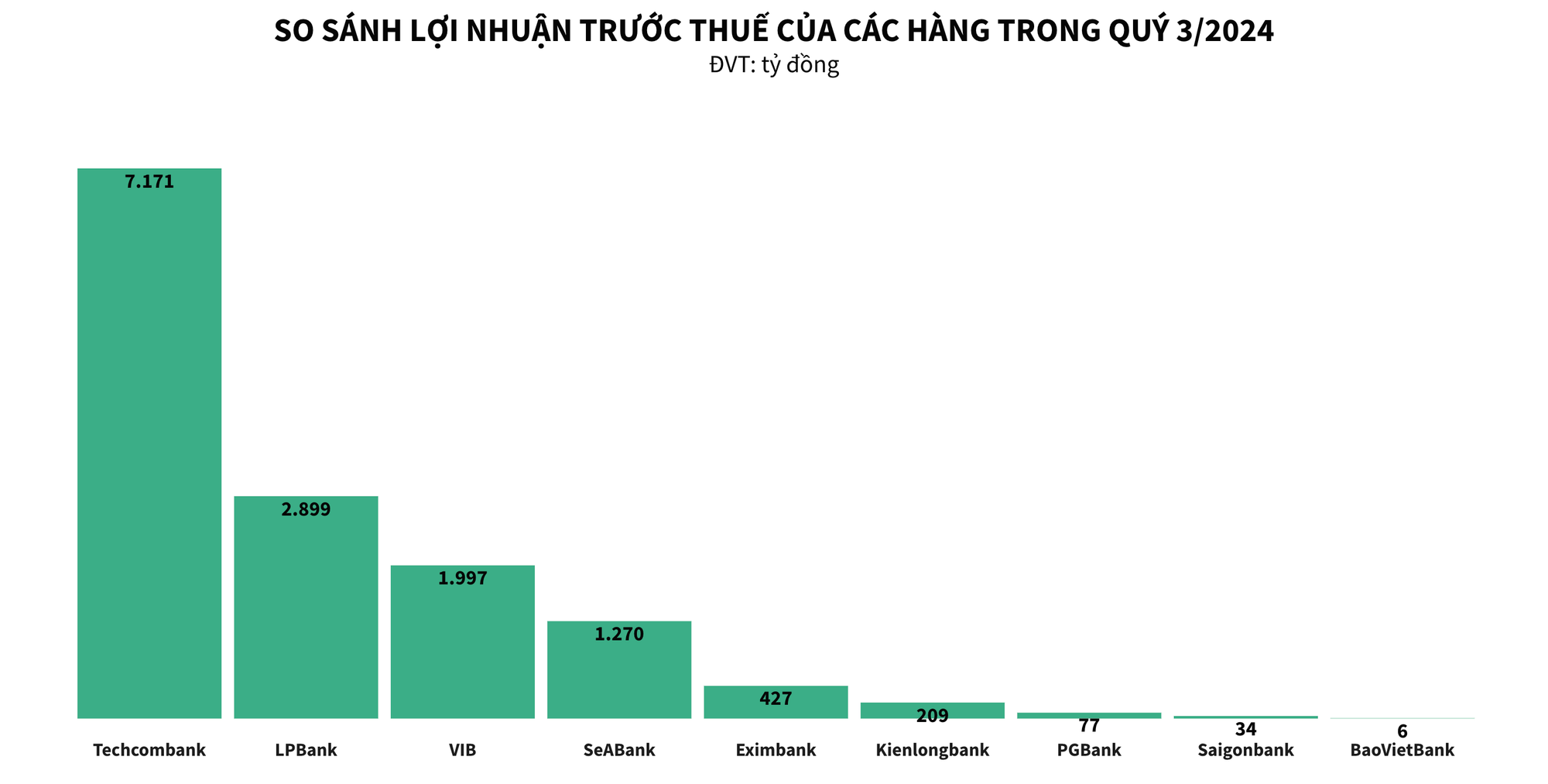

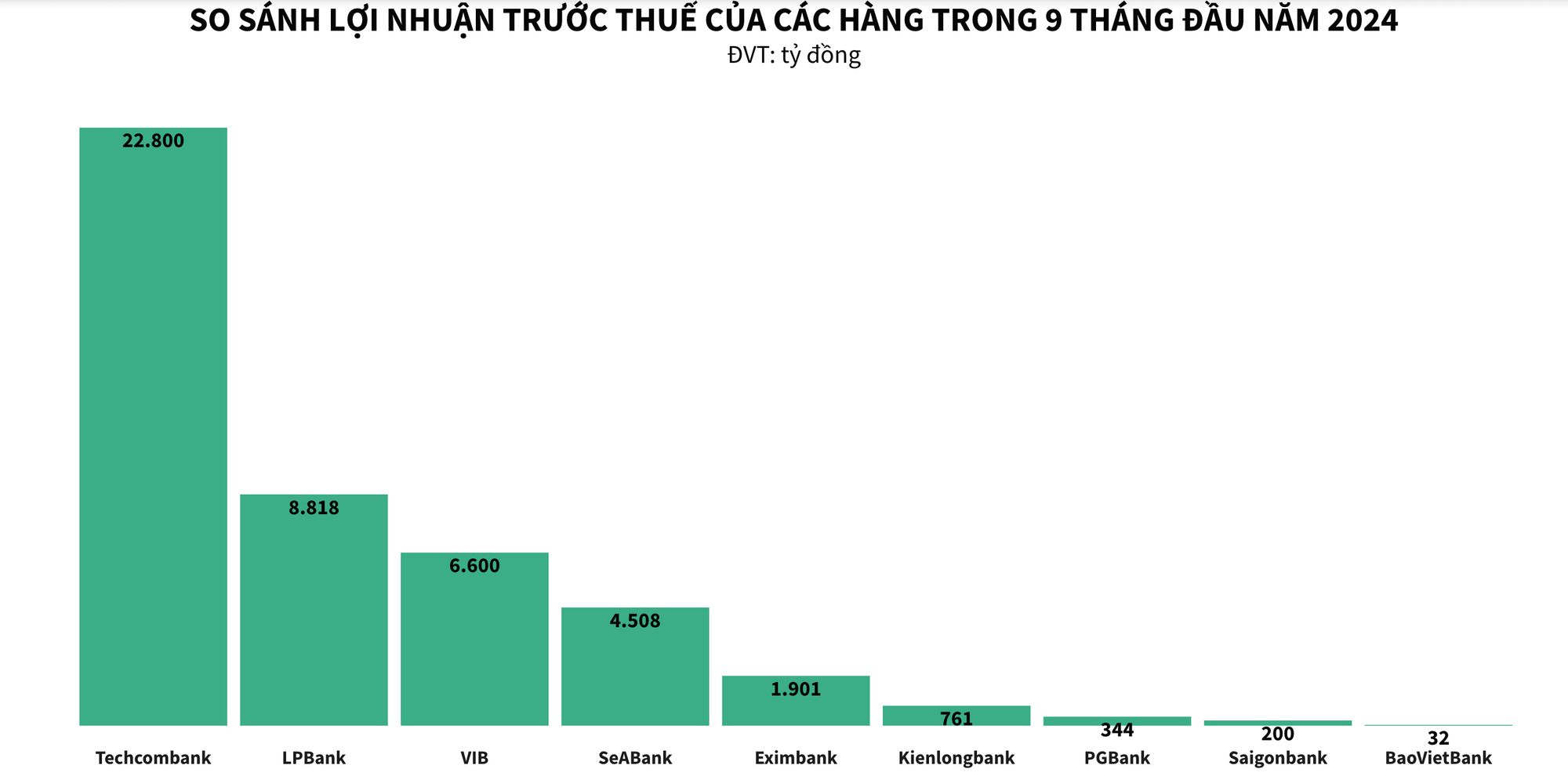

Mới đây, Ngân hàng Thương mại Cổ phần Đông Nam Á (SeABank) đã công bố kết quả ấn tượng với lợi nhuận trước thuế đạt 4.508 tỷ đồng trong 9 tháng đầu năm, ghi nhận mức tăng trưởng mạnh mẽ 43% so với cùng kỳ năm 2023. Đặc biệt, trong quý 3, lợi nhuận của ngân hàng này đạt 1.269 tỷ đồng, đánh dấu mức tăng 11%.

Ngân hàng cho biết sau 9 tháng, tổng thu nhập hoạt động (TOI) ở mức 9.190 tỷ đồng, tăng 39,6% so với cùng kỳ. Trong đó, thu thuần ngoài lãi (NOII) đạt 1.650 tỷ đồng và thu nhập lãi thuần (NII) đạt 7.541 tỷ đồng. Tỷ lệ NIM ở mức 3,94%.

Kết thúc 9 tháng, tổng tài sản của SeABank đã lên tới 288.518 tỷ đồng, tăng 8,4% so với đầu năm. Cụ thể, dư nợ cho vay khách hàng đạt 196.890 tỷ đồng, trong khi tổng huy động của ngân hàng gần chạm mốc 178.666 tỷ đồng, tăng gần 2%. Đặc biệt, tiền gửi không kỳ hạn (CASA) ghi nhận mức tăng mạnh 24%, đạt 20.677 tỷ đồng so với cuối năm ngoái.

Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank) cũng đã đưa ra những kết quả đáng chú ý, với lợi nhuận trước thuế đạt 22.842 tỷ đồng trong 9 tháng đầu năm, tương ứng với mức tăng trưởng 33,5% so với cùng kỳ năm trước.

Trong khoảng thời gian này, Techcombank ghi nhận thu nhập lãi thuần (NII) ấn tượng, đạt 26.900 tỷ đồng và tăng trưởng 33,9%, trong khi thu từ hoạt động dịch vụ đạt 8.300 tỷ đồng, tăng 17,1%.

Bên cạnh đó, phí dịch vụ bảo hiểm cũng ghi nhận con số khả quan với 594 tỷ đồng, tăng 29,8%. Tính đến cuối tháng 9/2024, tổng tài sản của Techcombank đã vươn tới 927.100 tỷ đồng, tăng 9,1% so với đầu năm. Đặc biệt, tín dụng ngân hàng mẹ tăng trưởng mạnh mẽ 17,4%, đạt 622.100 tỷ đồng.

Trên cơ sở hợp nhất, dư nợ khách hàng cá nhân tăng 6% so với quý liền trước, trong khi tín dụng doanh nghiệp 2,9%. Đáng chú ý, số dư CASA (bao gồm cả sản phẩm "Sinh lời tự động") đạt 200.300 tỷ đồng, với mức tăng 8,9% và tỷ lệ CASA ấn tượng đạt 40,5%.

Ngân hàng Thương mại Cổ phần Xuất nhập khẩu Việt Nam (Eximbank) cho biết tổng tài sản đến cuối tháng 9 đã tăng 11% so với đầu năm, tăng 16,9% so với cùng kỳ. Tổng huy động tăng 9,1% so với đầu năm; tăng 12,2% so với cùng kỳ; dư nợ tăng đến 15,1% so với đầu năm, tăng 18,9% so với cùng kỳ.

Kết quả, Eximbank ghi nhận lợi nhuận trước thuế quý 3/2024 tăng 39% so với cùng kỳ. Tỷ lệ an toàn vốn (CAR) luôn ở ngưỡng 12 - 14%.

Ngân hàng Thương mại Cổ phần Lộc Phát Việt Nam (LPBank) cho biết lợi nhuận trước thuế quý 3 tăng 133% so với cùng kỳ, đạt 2.889 tỷ đồng. Lũy kế 9 tháng, lợi nhuận trước thuế của ngân hàng đạt 8.818 tỷ đồng, tăng 139% so với cùng kỳ.

Động lực tăng trưởng lợi nhuận trong quý 3 đến từ cả thu nhập lãi thuần lẫn thu ngoài lãi. Theo đó, thu nhập lãi thuần của LPBank tăng 43,5%, đạt 3.777 tỷ đồng nhờ chi phí lãi giảm mạnh gần 15% từ 5.447 tỷ đồng xuống 4.673 tỷ đồng. Mảng thu nhập ngoài lãi từ hoạt động dịch vụ ghi nhận mức tăng trưởng 519%, đem về 1.016 tỷ đồng.

Cuối quý 3, tổng tài sản của LPBank đã lên gần 446.000 tỷ đồng, tăng 16,4% so với cuối năm 2023. Trong đó, cho vay khách hàng tăng 16,1%, đạt 319.770 tỷ đồng. Tiền gửi khách hàng tại LPBank cũng tăng 14,3%, đạt gần 271.303 tỷ đồng.

Ngân hàng Thương mại Cổ phần Kiên Long (KienlongBank) công bố lợi nhuận quý 3 ở mức 209 tỷ đồng, giảm 12% so với cùng kỳ. Tuy nhiên lũy kế 9 tháng, lợi nhuận của ngân hàng ở mức 761 tỷ đồng, tăng trưởng 19%.

Trong quý 3, thu nhập lãi thuần của KienlongBank đạt 866 tỷ đồng, tăng 90% so với cùng kỳ. Nhờ đó, tổng thu nhập hoạt động (TOI) của ngân hàng vượt mốc 1.000 tỷ đồng. Tuy nhiên, chi phí hoạt động tiến thêm 80%, ở mức 665 tỷ đồng và chi phí dự phòng tăng 50%, ở mức 138 tỷ đồng đã khiến lợi nhuận sụt giảm.

Đến cuối quý 3, tổng tài sản KienlongBank ở mức 91.827 tỷ đồng, tăng 5,6% so với đầu năm. Trong đó, dư nợ cho vay khách hàng đạt 59.275 tỷ đồng, tăng 14,4%. Tiền gửi đạt 60.041 tỷ đồng, tăng 5,5%. Số dư nợ xấu ở mức 1.151 tỷ đồng, tương ứng tỷ lệ 1,94%.

NHIỀU TÊN TUỔI BÁO LỢI NHUẬN ĐI LÙI

Trái với tình hình khả quan của các ngân hàng nói trên, Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam (VIB) vừa công bố lợi nhuận trước thuế 9 tháng đầu năm đạt 6.600 tỷ đồng, giảm 21% so với cùng kỳ. Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) đạt khoảng 19%. Ước tính, lợi nhuận trước thuế quý 3 của VIB đạt 1.997 tỷ đồng, giảm 26% so với cùng kỳ 2023.

Trong 9 tháng đầu năm, VIB đạt tổng doanh thu 15.300 tỷ đồng, trong đó thu nhập lãi thuần giảm 9% so với cùng kỳ. Bên cạnh hoạt động tín dụng, thu nhập ngoài lãi 9 tháng đầu năm của VIB đạt 3.500 tỷ, tăng 5% và đóng góp vào 23% tổng doanh thu của ngân hàng.

Trong 9 tháng đầu năm, VIB trích lập dự phòng khoảng 3.230 tỷ đồng, tăng 2%. Tỷ lệ nợ xấu tại ngày 30/9/2024 của VIB là 2,67%. Tổng tài sản VIB đạt hơn 445.000 tỷ đồng, tăng 9% so với đầu năm. Trong đó dư nợ tín dụng đạt hơn 298.000 tỷ đồng, tăng gần 12% so với đầu năm.

Trước đó, Ngân hàng Thương mại Cổ phần Sài Gòn Công thương (SaigonBank) cho biết lợi nhuận trước thuế đạt hơn 200 tỷ đồng, thực hiện xấp xỉ 55% kế hoạch 2024. Cùng kỳ năm trước, lợi nhuận của SaigonBank đạt hơn 248 tỷ đồng. Theo thông tin từ SaigonBank, việc triển khai các chương trình hỗ trợ lãi suất đã khiến thu nhập lãi thuần giảm 3% trong 9 tháng và kéo theo lợi nhuận tụt 18%.

Ngoài ra, ngân hàng cũng cho biết kết thúc quý 3, dư nợ tín dụng tăng 5% so với cùng kỳ và 2% so với đầu năm, chủ yếu tập trung vào lĩnh vực sản xuất, kinh doanh và tiêu dùng. Trong khi đó, huy động vốn tăng trưởng 8% so với cùng kỳ và 2% so với đầu năm. Tỷ lệ nợ xấu của SaigonBank ở mức 2,2%, trích lập dự phòng thêm 20% so với năm trước.

Tương tự, Ngân hàng Thương mại Cổ phần Bảo Việt (BaoViet Bank) cho biết lợi nhuận 9 tháng ở mức hơn 32 tỷ đồng, giảm khoảng 5% so với cùng kỳ năm trước. Ngân hàng cho biết thu nhập lãi thuần tăng 27,4% so với cùng kỳ, trong khi mảng dịch vụ tăng trưởng 31%. Lãi thuần từ mua bán chứng khoán kinh doanh cũng tăng trưởng 85%.

Nhờ đó, tổng thu nhập hoạt động sau 9 tháng đầu năm của BaoViet Bank tăng 14% so với cùng kỳ năm trước. Ngoài ra, ngân hàng cho biết đã giảm 4% chi phí vận hành, nhưng tăng 35% trích lập dự phòng.

Đến cuối tháng 9, tổng tài sản của BaoViet Bank đạt 90.377 tỷ đồng, tăng 6,8% so với đầu năm. Tăng trưởng cho vay khách hàng đạt 12%, trong khi tiền gửi khách hàng tăng 8,3%, đạt 57.230 tỷ đồng. Tỷ lệ nợ xấu được kiểm soát dưới 3%.

Ngân hàng Thương mại Cổ phần Thịnh vượng và Phát triển (PGBank) đã công bố lợi nhuận trước thuế quý 3 đạt 76,9 tỷ đồng, tăng 35,8% so với cùng kỳ. Lũy kế 9 tháng, lợi nhuận PGBank đạt 344,4 tỷ đồng, giảm 4,4 % so với cùng kỳ.

Trong quý 3, thu nhập lãi thuần của PGBank đã tăng trưởng gần 50% so với cùng kỳ, mang về 416 tỷ đồng và là động lực chính cho tăng trưởng lợi nhuận của ngân hàng. Ngoài ra, thu nhập ngoài lãi cũng tăng 34,7%, đem về cho ngân hàng gần 32 tỷ đồng.

Tính đến cuối quý 3/2024, tổng tài sản của PGBank ở mức 61.804 tỷ đồng, tăng 11,4% so với đầu năm. Cho vay khách hàng đạt 36.894 tỷ đồng, tăng 4,4%. Số dư nợ xấu của ngân hàng là 1.175 tỷ đồng, tăng 16,6%, tỷ lệ nợ xấu nhích tăng từ 2,85% lên 3,19%.

Trong báo cáo mới đây, Chứng khoán Rồng Việt (VDSC) ước tính tăng trưởng lợi nhuận trước thuế của các ngân hàng năm nay đạt 18% so cùng kỳ, dẫn dắt bởi thu nhập lãi tăng trưởng 19% do chi phí vốn rẻ hơn. Quy mô nợ xấu có thể sẽ giảm nhẹ vào cuối năm, khi các ngân hàng có vị thế về lợi nhuận trước dự phòng tốt hơn so với năm 2023, để tiếp tục hấp thụ và làm sạch bảng cân đối.

Theo phân tích của VDSC, VPBank, VietinBank và HDBank sẽ là ba ngân hàng có tốc độ tăng trưởng lợi nhuận cao nhất trong quý 3/2024.

Ngoài ra, nhóm ngân hàng có thể đạt tăng trưởng ở mức khá (từ 15 - 25%) gồm: BIDV, Techcombank, ACB và MB. Trong đó, Vietcombank, VIB và OCB kỳ vọng sẽ có mức tăng trưởng dưới 10%.

VDSC cho rằng, quý 3/2023 là thời điểm NIM tạo đáy, tín dụng tăng chậm do cả cung lẫn cầu đều có nhiều yếu tố giới hạn, chi phí tín dụng tạo đỉnh. Sang đến quý 3/2024, dự báo tăng trưởng tín dụng các ngân hàng thuộc danh mục theo dõi ước đạt 10,5% so với đầu năm hay tăng 19,4% so với cùng kỳ và 2,3% so với quý liền trước.