Trong quá khứ nếu lấy giai đoạn đỉnh lãi suất của Việt Nam năm 2011 để tham chiếu, thì đáy của thị trường chứng khoán vẫn sẽ có 1 độ trễ nhất định. Độ trễ này xuất hiện là bởi vì thị trường cần chờ xem những động thái hỗ trợ và mặt bằng lãi suất đã đủ…

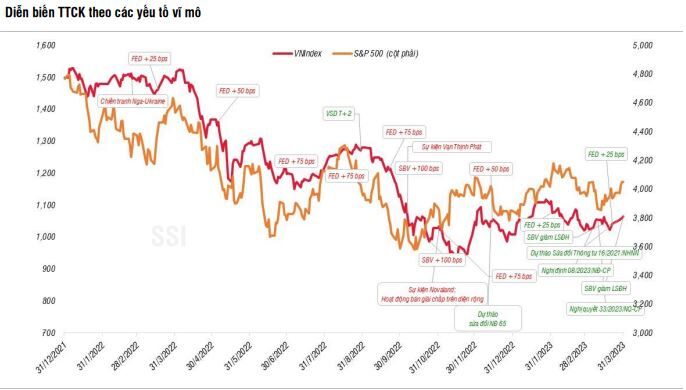

Trong báo cáo chiến lược tháng 4, Công ty Cổ phần chứng khoán SSI nhận định thị trường chứng khoán Việt Nam đang cho thấy nền tảng khá vững khi vượt qua biến động trong tháng 2, tăng lại 3,9% trong tháng 3 và kết thúc quý 1/2023 với tăng trưởng 5,7% trên chỉ số VN-Index…

"Chờ" kết quả từ động thái hỗ trợ

Tổ chức chứng khoán này nhấn mạnh diễn biến tích cực trên được dẫn dắt chính bởi các biện pháp nhằm tháo gỡ khó khăn cho nền kinh tế từ việc Ngân hàng Nhà nước 2 lần hạ lãi suất vào cuối tháng 3, Nghị định 08 và Thông tư 16 cùng Nghị quyết 33. Đó là những bước đi cực kỳ linh hoạt từ phía Chính phủ khi số liệu vĩ mô đưa ra trong quý 1 cho thấy thách thức còn ở phía trước.

Việc lãi suất đạt đỉnh thường có tác động tích cực đối với thị trường chứng khoán. Nhìn lại chu kỳ trước, đỉnh lãi suất rơi vào 2011. Sau khi Ngân hàng Nhà nước quy định trần lãi suất huy động VND của các tổ chức tín dụng là 14% vào tháng 3/2011, kể từ tháng 9/2011 đến tháng 6/2013, Ngân hàng Nhà nước đã 8 lần điều chỉnh giảm trần lãi suất huy động tiền gửi VND, kéo lãi suất huy động VND có kỳ hạn từ 1 đến dưới 12 tháng giảm từ 14%/năm xuống còn 7%/năm.

Thị trường chứng khoán trong giai đoạn này cũng có một nhịp hồi phục mạnh vào tháng 8 và tháng 9/2011. Tuy nhiên, sau đó chỉ số thị trường vẫn giảm và hình thành đáy cứng vào đầu 2012.

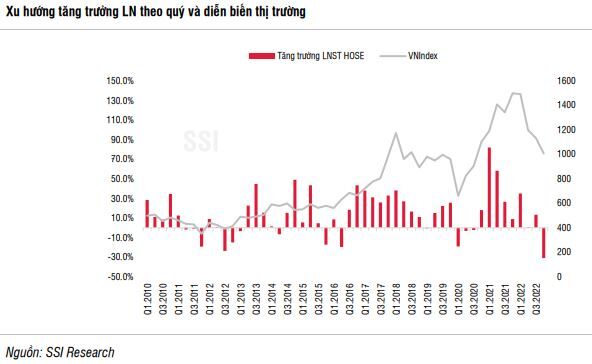

Tương tự với số liệu vĩ mô quý 1, mùa kết quả kinh doanh quý 1 đã bắt đầu với những thách thức. Lợi nhuận một số ngân hàng đã bắt đầu phản ánh những khó khăn hiện tại trên thị trường bất động sản. Qúy 1 năm 2022 cũng là nền cơ sở so sánh cao cho nhiều ngành như ngành bán lẻ, thép, phân bón, hóa chất… do vậy các ngành này khó có khả năng có tăng trưởng trong quý 1 năm nay.

Theo quan điểm của chứng khoán SSI, cầu tiêu dùng yếu có thể vẫn còn tiếp tục trong quý tới. Với kết quả kinh doanh quý 1 đã phản ánh sớm các thách thức vĩ mô, các công ty trong danh mục theo dõi của SSI ước tính tăng trưởng lợi nhuận khá khiêm tốn ở mức 5,8% trong năm 2023.

Ở mức tăng trưởng này, P/E 2023 của thị trường ở mức 10.5x là mức khá hấp dẫn. Tuy nhiên lợi nhuận của một số doanh nghiệp niêm yết có thể vẫn chưa thoát khỏi xu hướng giảm so với cùng kỳ (quý 4 năm 2022 lợi nhuận toàn thị trường giảm 31%). Đây sẽ là yếu tố khiến chỉ số VN-Index chưa có những bứt phá mạnh ngay trong ngắn hạn.

Về dòng tiền, dòng vốn nước ngoài vốn là động lực chính cho đợt tăng của thị trường chứng khoán từ tháng 11 đến nay đang cho thấy dấu hiệu chậm lại.

Nhìn chung, đánh giá của các chuyên gia phân tích SSI Research về thị trường không quá lạc quan cho tháng 4 nhưng cũng không quá tiêu cực. Tuy nhiên, thách thức với thị trường trong ngắn hạn lại tiếp tục hình thành cơ hội tốt cho các nhà đầu tư dài hạn.

Trong quá khứ nếu lấy giai đoạn đỉnh lãi suất của Việt Nam giai đoạn 2011 và đỉnh lãi suất của Mỹ giai đoạn 2007 để tham chiếu, thì đáy của thị trường chứng khoán vẫn sẽ có 1 độ trễ nhất định.

Độ trễ này xuất hiện là bởi vì thị trường cần chờ xem những động thái hỗ trợ và mặt bằng lãi suất đã đủ để đưa nền kinh tế và doanh nghiệp hấp thụ được và quay lại với đà tăng trưởng chưa?

Các biện pháp hỗ trợ tháo gỡ khó khăn tiếp theo cho nền kinh tế tiếp theo của Chính phủ vẫn sẽ là động lực giúp thị trường diễn biến tích cực hơn kỳ vọng.

Tháng 4 đã bắt đầu với đề xuất của Bộ tài chính giảm thuế VAT từ 10% xuống còn 8%. Với thông điệp quyết liệt từ Ngân hàng nhà nước, lãi suất cho vay trên thực tế đã có những bước giảm khá đáng kể ngay trong tháng 3 với mức giảm 2%-2.5% cho một số khách hàng đi vay mua nhà.

Tuy nhiên mặt bằng lãi suất hiện vẫn còn ở mức cao. Tốc độ gia tăng lạm phát, diễn biến lãi suất trong nước trước kỳ họp đầu tháng 5 của Fed, khả năng hấp thụ tín dụng của nền kinh tế và dòng tiền của nhà đầu tư nước ngoài sẽ là những yếu tố cần quan sát trong các tháng tới của quý 2.

Về mặt kỹ thuật, chỉ số đã chinh phục thành công các ngưỡng kỹ thuật quan trọng như MA 20 và MA 50 ngày trước khi tiệm cận vùng kháng cự 1.080 – 1.090 điểm trong những phiên đầu tháng 4/2023. Mặc dù vậy, chỉ số vẫn chưa thoát khỏi xu hướng đi ngang kể từ đầu năm 2023. Xu hướng tăng mới của chỉ số VN-Index sẽ chỉ được xác nhận nếu chỉ số vượt vùng cản 1.100 -1.105 điểm (quanh MA 200 ngày) đi cùng với khối lượng tích cực.

Nên chọn cổ phiếu nào?

Với triển vọng thị trường hiện nay, danh mục cổ phiếu khuyến nghị của chứng khoán SSI đưa ra trong tháng 4 bao gồm KBC, VRE, FPT, PVS, PVT.

Năm 2023, kết quả kinh doanh của KBC được kỳ vọng sẽ tăng trưởng tích cực ở mức 21,5%. Với các hợp đồng đã ký với khách thuê từ năm trước đến nay, KBC dự kiến sẽ bàn giao ghi nhận 250 ha đất khu công nghiệp chủ yếu tại các dự án Nam Sơn Hạp Lĩnh, Quang Châu, Tân Phú Trung và 10 ha đất khu đô thị.

Quy hoạch điều chỉnh thành phố Hải Phòng vừa được phê duyệt. Với việc thành phố Hải Phòng được duyệt quy hoạch sửa đổi, dự kiến khu công nghiệp Tràng Duệ 3 của KBC cũng sẽ sớm được nhận giấy phép đầu tư và có thể triển khai cho thuê trong thời gian tới.

Đối với VRE, kết quả kinh doanh năm 2023 tiếp tục đà phục hồi với mức tăng trưởng lợi nhuận sau thuế dự kiến 43%. Năm 2023, kết quả kinh doanh mảng cho thuê mặt bằng trung tâm thương mại dự kiến sẽ phục hồi tốt do chấm dứt gói hỗ trợ khách thuê; tăng trưởng thuần đến từ gia tăng diện tích sàn cho thuê; cải thiện tỷ lệ phủ lấp tại các trung tâm thương mại hiện hữu và tăng trưởng giá thuê.

Đồng thời, mảng kinh doanh bất động sản cũng được kỳ vọng sẽ tăng trưởng mạnh trong năm nay do triển khai bàn giao các shophouse đã bán trước đây.

Tương tự, SSI dự báo tăng trưởng quý 1/2023 của FPT tiếp tục là 2 con số. Lợi nhuận sau thuế quý 1/2023 kỳ vọng tăng trưởng ở mức 19% so với cùng kỳ, chủ yếu từ mức tăng 2 con số mảng công nghệ thông tin nước ngoài và giáo dục. Ngoài ra, mảng dịch vụ viễn thông cũng duy trì được tăng trưởng dương và cũng kỳ vọng mang lại dòng tiền ổn định.

Hiện tại FPT giao dịch ở mức P/E 2023 là 13,6x với mức tăng trưởng lợi nhuận 18,5% và tỷ lệ PEG tương ứng khá hấp dẫn ở mức 0,7x.

Hay như PVS, khả năng cải thiện backlog (tồn kho) trong tương lai với dự án Block B được kỳ vọng sẽ khởi công từ 2024. Với giả định là các bước tiếp theo sẽ được triển khai, SSI kỳ vọng dự án có thể bắt đầu có các thông tin đấu thầu từ cuối 2023 và bắt đầu đóng góp vào backlog của PVD trong 2024-2026.

Lợi nhuận của PVS được dự báo sẽ đi ngang trong 2023 và tăng trưởng mạnh (+29%) trong 2024 với các giả định mới về tăng trưởng.

Còn PVT tiếp tục hưởng lợi từ giá cước cao do nhu cầu vận chuyển hàng lỏng trên thế giới tăng và từ việc cho thuê tàu định hạn trên thị trường quốc tế ở mức giá cao hơn so với giai đoạn vài năm trước, bắt đầu từ quý 2/2022.

Do đó, tăng trưởng lợi nhuận sau thuế trong quý 1/2023 có thể đạt mức 15-20% so với cùng kỳ (chưa tính đến lợi nhuận đột biến từ các giao dịch bán tài sản nếu có).