Trong báo cáo cập nhật mới đây, Chứng khoán Tiên Phong (TPS) đánh giá khi các kênh đầu tư khác như lãi suất trở nên kém hấp dẫn, chứng khoán vẫn sẽ là cơ hội đối với nhà đầu tư…

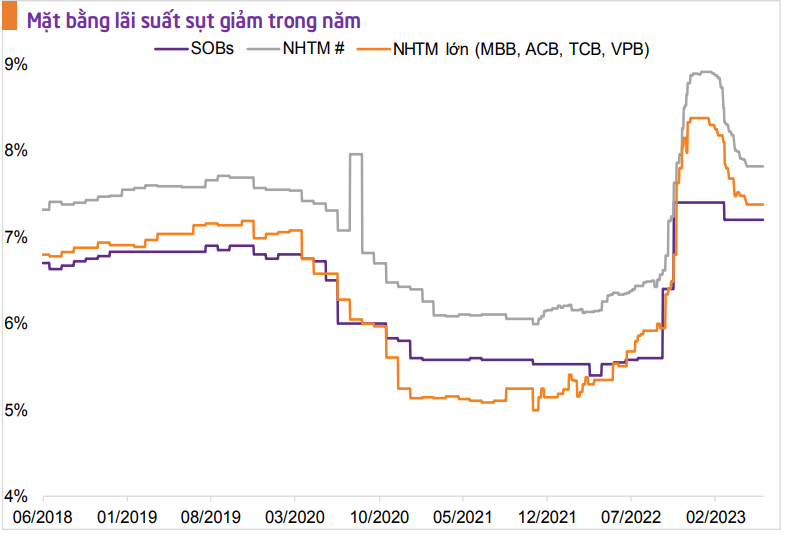

Sau khi Ngân hàng Nhà nước có 4 lần giảm lãi suất điều hành chỉ trong vòng hơn 3 tháng, lãi suất huy động của các ngân hàng đã giảm mạnh trong những tháng gần đây, đánh dấu chu kỳ hạ lãi suất nhanh nhất trong vài năm qua.

Theo ghi nhận mới nhất, lãi suất tiền gửi kỳ hạn 12 tháng tại nhiều ngân hàng đã lùi về mức dưới 8%/năm. Trong khi ở thời điểm đầu năm 2023, ngoại trừ nhóm Big4, hầu hết các ngân hàng tư nhân đều niêm yết lãi suất huy động kỳ hạn 12 tháng trên mức 9%/năm; thậm chí một số ngân hàng còn áp dụng mức trên dưới 10%/năm đối với kỳ hạn này.

Bên cạnh đó, các kênh đầu tư khác cũng tương đối ảm đạm: thị trường trái phiếu chưa được gỡ rối hoàn toàn và bất động sản vẫn đang gặp vấn đề về pháp lý cùng việc nguồn vốn vay vẫn đang ở mức cao.

Do đó, chứng khoán vẫn duy trì được sự hấp dẫn hơn khi mặt bằng lãi suất sụt giảm. Từ đầu năm 2023 đến nay, các công ty chứng khoán đã tích cực triển khai các chương trình kích cầu. Cụ thể, lãi suất margin cao nhất của top 20 công ty chứng khoán có dư nợ cao nhất tính đến quý 1/2023 đã giảm từ mức 14-15,6%/năm xuống còn 8-9%/năm. Đồng thời, ưu đãi phí với mức thấp là 0%.

Với những yếu tố trên, thị trường đã bắt đầu khởi sắc kể từ cuối tháng 4/2023 và thanh khoản đã liên tục bùng nổ, đạt mức trung bình hơn 15.000 tỷ đồng/phiên ở tháng 6/2023.

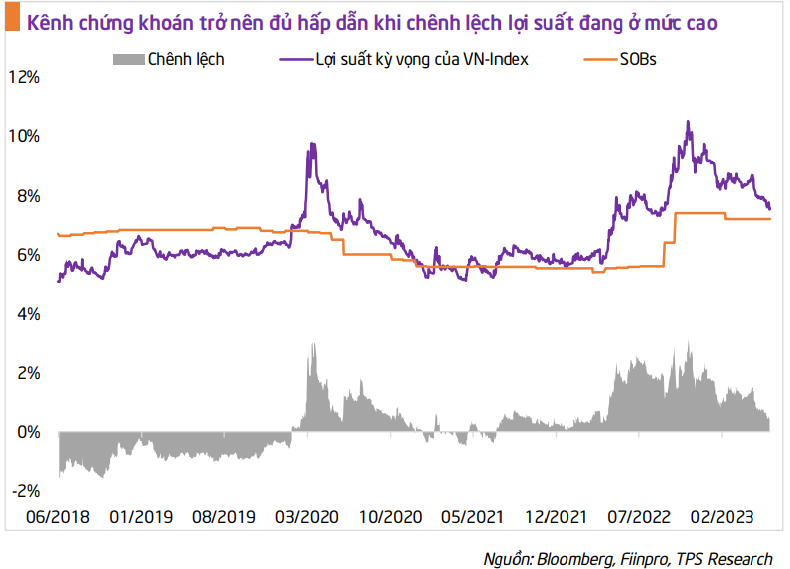

TPS cho biết, tỷ suất E/P của VN-Index trung bình trong tháng 6 rơi vào khoảng 7,8% chưa bao gồm tỷ suất cổ tức. Khoảng cách giữa E/P và lãi suất tiền gửi kỳ hạn 1 năm tại nhóm ngân hàng quốc doanh (ở mức 7,2%) đã bị thu hẹp đáng kể.

Mặc dù mức chênh lệch hiện tại vẫn chưa thật sự hấp dẫn như giai đoạn cuối năm ngoái. Tuy nhiên lợi nhuận thị trường khả năng đã tạo đáy trong nửa đầu năm 2023 và dần được cải thiện trong thời gian còn lại, mặt bằng lãi suất huy động đang có xu hướng đi lùi và khó có khả năng tăng trở lại trong năm nay. Do đó, đầu tư chứng khoán vẫn sẽ là cơ hội.

Kênh chứng khoán trở nên hấp dẫn khi chênh lệch lợi suất đang ở mức cao.

Kênh chứng khoán trở nên hấp dẫn khi chênh lệch lợi suất đang ở mức cao.

Sau quá trình phục hồi đầy mạnh mẽ, P/E trailing của VN-Index hiện ở quanh mức 13,24 lần, vẫn thấp hơn mức P/E trung bình 5 năm là 15,x nhưng đã tăng hơn so với mức định giá 12,x trong giai đoạn tháng trước. Cùng với đó, mức định giá hiện tại của thị trường chứng khoán Việt Nam đang ngang bằng với nhiều chỉ số lớn trong khu vực như: Trung Quốc (14,5x), Indonesia (14,8x), Malaysia (15,x). Đặc biệt, cao hơn nhiều so với thị trường cận biên (9,2x) và cả thị trường mới nổi (13,1x).

Theo TPS đánh giá, triển vọng thị trường trong nửa cuối năm đã tích cực hơn so với giai đoạn trước khi VN -Index bứt phá khỏi trendline giảm dài hạn bắt đầu từ tháng 4/2022 và thành công kiểm định lại lực cầu tại đây để tiến vào xu hướng tăng.

Hiện tại, mặc dù VN -Index đã vượt được vùng cản 1.120 – 1.130 điểm nhưng đà tăng của chỉ số đã bắt đầu suy yếu cùng thanh khoản sụt giảm khi sự thận trọng gia tăng sau thời gian dài tăng giá gần 11%. Cùng với đó, xét về mặt định giá, thị trường đã không còn sự hấp dẫn như giai đoạn trước đây để thu hút sức mua đột biến. Dự báo về kịch bản tiêu cực nhất, TPS cho rằng, VN -Index sẽ có khả năng điều chỉnh về quanh mức hỗ trợ 1.020 điểm (vùng đáy tháng 2 và 3/2023 ).

Ở một diễn biến tích cực hơn, việc lãi suất điều hành đang có chiều hướng giảm dần, kết hợp với yếu tố tỷ giá, lạm phát được kiểm soát, dòng tiền sẽ có xu hướng dịch chuyển sang nơi có tỷ suất sinh lời kỳ vọng cao hơn. Trong đó, chứng khoán là sự lựa chọn tiềm năng. Diễn biến này giúp thị trường tiếp tục thu hút dòng tiền mới tìm về, qua đó nối dài sóng 3 tăng với mục tiêu là vùng giá quanh mức 1.200 điểm.

Về kịch bản cơ sở, TPS cho rằng thị trường sẽ chững lại đà tăng chuyển sang biến động sideway trong vùng 1.100 – 1.150 điểm khi dòng tiền mua mới trở nên thận trọng và đứng ngoài quan sát kết quả kinh doanh quý 2/2023 dần được công bố trong tháng 7.