Sản lượng tiêu thụ tôn mạ của Tập đoàn Hoa Sen trong giai đoạn 2016 - 2022 đã bứt phá mạnh sau khi tôn mạ Trung Quốc phải chịu thuế chống bán phá giá.

Với việc chiếm thị phần tôn mạ nội địa lớn nhất, Tập đoàn Hoa Sen được kỳ vọng hưởng lợi lớn từ việc tôn mạ Trung Quốc, Hàn Quốc bị áp thuế chống bán phá giá.

Ngày 24/10, Bộ Công Thương đã quyết định gia hạn biện pháp chống bán phá giá đối với một số sản phẩm thép hợp kim hoặc không hợp kim được cán phẳng và được sơn (hay còn gọi là tôn mạ), có xuất xứ từ Trung Quốc và Hàn Quốc (vụ việc AD19) với mức thuế từ 2,56% đến 34,27% thêm 5 năm (đến tháng 10/2029).

Đánh giá sơ bộ của nhiều hãng chứng khoán cho thấy quyết định trên sẽ thúc đẩy việc tiêu thụ các sản phẩm tôn mạ trong nước và giúp cải thiện biên lợi nhuận gộp của các doanh nghiệp tôn mạ nội địa như Tập đoàn Hoa Sen (mã cổ phiếu HSG) do giảm cạnh tranh với thép Trung Quốc giá rẻ.

Cụ thể, Việt Nam hiện tiêu thụ khoảng trên 2 triệu tấn/năm, trong khi tổng nhập khẩu tôn mạ theo vụ việc AD19 lên tới gần 1,2 triệu tấn/năm. Chứng khoán Vietcombank (VCBS) đánh giá, sau khi áp dụng thuế chống bán phá giá, sản lượng tiêu thụ tôn mạ nội địa sẽ tăng thêm khoảng 15-20% so với mức hiện nay.

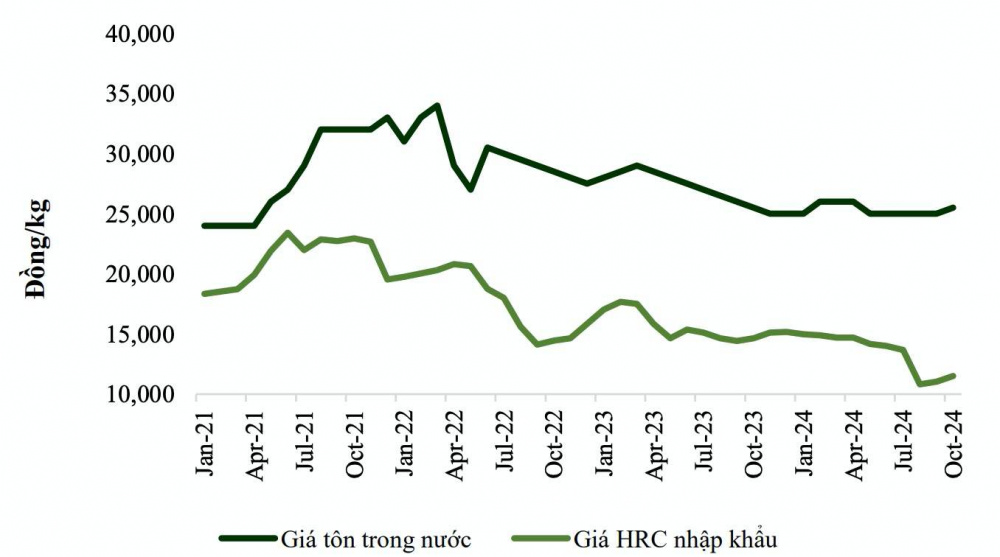

Tương quan giữa giá bán tôn của Tập đoàn Hoa Sen tại thị trường nội địa với giá HRC Trung Quốc nhập khẩu. (Nguồn: Bloomberg, Chứng khoán Vietcombank)

Tương quan giữa giá bán tôn của Tập đoàn Hoa Sen tại thị trường nội địa với giá HRC Trung Quốc nhập khẩu. (Nguồn: Bloomberg, Chứng khoán Vietcombank)

Nhìn vào lịch sử quá khứ, năm 2016 là đỉnh điểm nhập khẩu tôn mạ của Việt Nam với tổng sản lượng nhập khẩu lên tới gần 2 triệu tấn/năm (tương đương 100% tiêu thụ tôn mạ nội địa). Sau khi chính sách chống bán phá giá được áp dụng thành công, tổng sản lượng nhập khẩu tôn mạ vào Việt Nam tới năm 2022 chỉ còn khoảng 30% (600.000 tấn).

Đối với riêng Tập đoàn Hoa Sen, sản lượng tiêu thụ tôn mạ trong giai đoạn này đã tăng khoảng 22% sau 2 năm. Do đó, Chứng khoán Vietcombank cho rằng, tiêu thụ tôn mạ nội địa của Tập đoàn Hoa Sen sẽ khởi sắc trong những năm tới, đặc biệt trong bối cảnh tập đoàn này chiếm thị phần lớn nhất về phân phối nội địa với hơn 400 đại lý phân phối truyền thống và 110 cửa hàng chuỗi vật liệu xây dựng Hoasen Home trên cả nước.

Khối lượng giao dịch và xu hướng giá cổ phiếu HSG của Tập đoàn Hoa Sen từ đầu năm 2024 đến nay. (Nguồn: TradingView)

Khối lượng giao dịch và xu hướng giá cổ phiếu HSG của Tập đoàn Hoa Sen từ đầu năm 2024 đến nay. (Nguồn: TradingView)

Sản lượng tiêu thụ trên thị trường nội địa thời gian tới của Tập đoàn Hoa Sen còn được hỗ trợ bởi thị trường bất động sản phục hồi. Theo Hội Môi giới Bất động sản Việt Nam (VARS), trong 9 tháng đầu năm 2024, thị trường ghi nhận 30.589 giao dịch thành công, gấp 2,5 lần năm 2023. Tính riêng quý 3/2024, nguồn cung đạt 22.412 sản phẩm được chào bán, tăng 60% so với cùng kỳ.

Đáng chú ý, Chứng khoán Vietcombank đánh giá, biên lợi nhuận gộp của Tập đoàn Hoa Sen tại thị trường nội địa sẽ cao hơn khoảng 3-5% (tuỳ thời điểm) so với biên lợi nhuận gộp tại thị trường xuất khẩu.

Do thị trường xuất khẩu phải chịu nhiều thuế hơn tiêu thụ nội địa, cùng với đó là sự cạnh tranh gay gắt với thép Trung Quốc khi xuất khẩu. Đồng thời, sản phẩm xuất khẩu đi Mỹ và EU có yêu cầu chất lượng cao hơn nên giá thành cao hơn so với sản phẩm bán ở nội địa.

Theo đó, Chứng khoán Vietcombank đánh giá với việc tỷ trọng tiêu thụ nội địa đang tăng lên, biên lợi nhuận gộp của Tập đoàn Hoa Sen sẽ tiếp tục được cải thiện trong thời gian tới.

Hiện Chứng khoán Vietcombank dự báo lãi ròng của Tập đoàn Hoa Sen sẽ tăng trưởng 32,6% đạt 844 tỷ đồng trong năm 2024, và tăng thêm 46% đạt 1.233 tỷ đồng trong năm 2025.