Lịch sử chứng minh, VN-Index đã 10 lần thủng đáy 1.200 sau đó hồi phục trở lại. Chỉ nhà đầu tư quản lý tốt cảm xúc và quản trị tốt rủi ro sẽ chiến thắng thị trường. Với nhiều thông tin tốt xấu đan xen, giai đoạn này chưa thể lạc quan nhưng không phải lúc để bắt đầu bi quan...

Thị trường chứng khoán Việt Nam đang trong chuỗi giảm 4 tuần liên tiếp. Đặc biệt, có những phiên VN-Index giảm tới gần 50 điểm. Đặc biệt, trong phiên 5/8, VN-Index giảm 48,53 điểm, tương đương 3,92% xuống 1.188,07 điểm. Toàn sàn chỉ có 24 mã tăng nhưng có đến 448 mã giảm, 25 mã đứng giá.

Việc VN-Index giảm sâu cho thấy tâm lý nhà đầu tư đang cực kỳ lo ngại về triển vọng của thị trường. Các yếu tố như căng thẳng địa chính trị, lãi suất tăng và lạm phát cao đang gây áp lực lên thị trường chứng khoán toàn cầu, trong đó có Việt Nam.

3 NỖI SỢ KHIẾN CHỨNG KHOÁN “LAO DỐC”

Trao đổi riêng với Thương Gia, ông Nguyễn Duy Thanh Phương, Giám đốc Trung tâm kinh doanh Công ty chứng khoán Yuanta Việt Nam phân tích đợt sụt giảm mạnh này của thị trường chủ yếu đến từ 3 nỗi sợ: Một là sợ chiến tranh ở Trung Đông leo thang sẽ ảnh hưởng xấu đến nền kinh tế. Hai là sợ kinh tế Mỹ suy thoái. Ba là ngắn hạn dòng tiền trên thị trường suy yếu và vòng xoáy bán giải chấp margin xuất hiện.

“Tạm thời nỗi sợ thứ hai và ba nêu trên đã lắng dịu thể hiện qua sự hồi phục thị trường chứng khoán toàn cầu và đà bán tháo đã dừng lại nhưng chưa thể kỳ vọng thị trường chứng khoán Việt Nam hồi phục nhanh được liền. Vì, đây sẽ giai đoạn VN-Index tìm điểm cân bằng và cần thời gian để tăng độ tin cậy là vùng đáy quanh 1.200 điểm đang hình thành”, vị chuyên gia này cho biết.

Ông Nguyễn Duy Thanh Phương, Giám đốc Trung tâm kinh doanh Công ty chứng khoán Yuanta Việt Nam

Ông Nguyễn Duy Thanh Phương, Giám đốc Trung tâm kinh doanh Công ty chứng khoán Yuanta Việt Nam

Khuyến nghị với nhà đầu tư, ông Phương cho rằng, ở giai đoạn này, các chứng sĩ nên bình tĩnh, thận trọng và tránh bị hoảng sợ bán tháo mặc dù có khả năng thị trường sẽ xuất hiện thêm 1 - 2 phiên bán tháo giải chấp margin nữa.

Lịch sử chứng minh, VN-Index đã 10 lần thủng đáy 1.200 sau đó hồi phục trở lại. Chỉ nhà đầu tư quản lý tốt cảm xúc và quản trị tốt rủi ro sẽ chiến thắng thị trường. Với nhiều thông tin tốt xấu đan xen, giai đoạn này chưa thể lạc quan nhưng không phải lúc để bắt đầu bi quan.

“Quan trọng nhất vẫn là quản trị tốt rủi ro và quản lý cảm xúc tránh bị FOMO. Đồng thời, nhà đầu tư nên chuẩn bị thêm nguồn lực (nếu có) và lựa chọn cổ phiếu vào tầm ngắm và lên kế hoạch cho cơ hội lớn sắp tới. Bởi sau mỗi đợt sụt giảm mạnh thị trường đều xuất hiện những cơ hội lớn và lợi nhuận cao”, ông Phương nói.

CHỨNG KHOÁN “HỤT HƠI” BỞI SỰ RÚT LUI CỦA NHÀ ĐẦU TƯ CÁ NHÂN

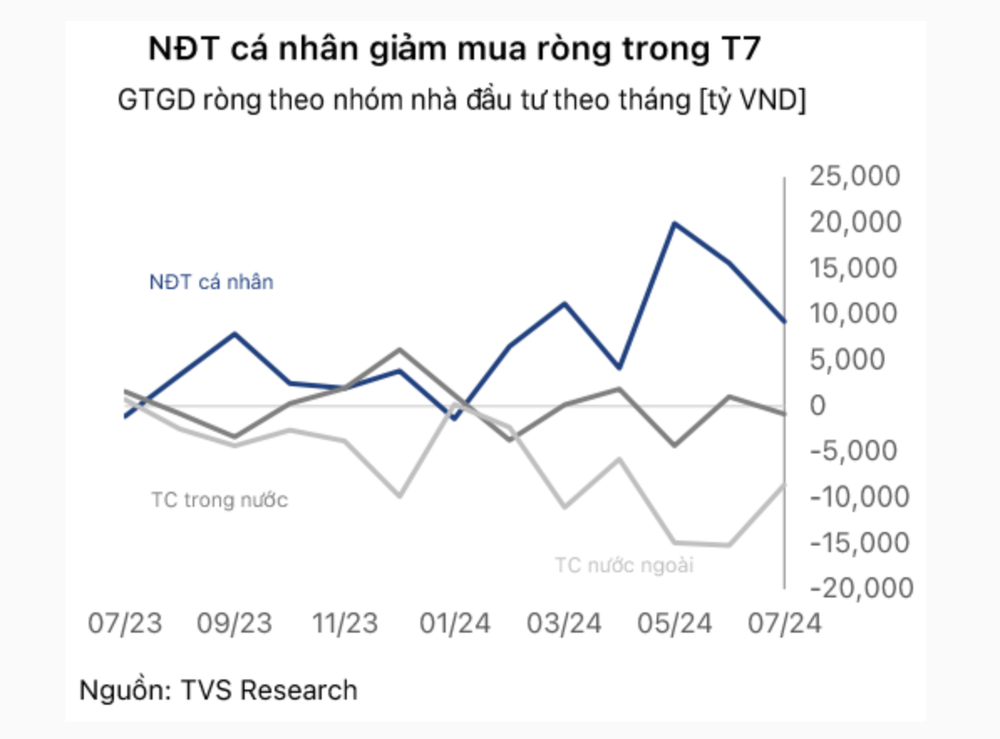

Mới đây, Chứng khoán Thiên Việt (TVS Research) đã công bố báo cáo chiến lược tháng 8/2024 với điểm nhấn sự sụt giảm mạnh của dòng tiền đến từ nhà đầu tư cá nhân và thị trường hiện tại đang thiếu đi sự hỗ trợ cần thiết để tăng điểm.

Theo TVS Research, thanh khoản thị trường giảm mạnh trong tháng 7 có thể là yếu tố chính khiến thị trường không thể vượt mốc 1.300 và chỉ đi ngang trong tháng. Động lực tăng điểm của VN-Index trong giai đoạn đầu năm 2024 là dòng tiền từ nhà đầu tư cá nhân hiện nay đang giảm dần.

Trong khi đó, các yếu tố vĩ mô như tăng trưởng kinh tế, lạm phát vẫn đi sát mục tiêu của Chính phủ và tỷ giá USD/VND đang được kiểm soát là yếu tố tích cực tác động đến thị trường.

Tuy nhiên, trong tháng 8, nhóm phân tích đánh giá rủi ro giảm điểm của thị trường sẽ tăng lên chủ yếu do ảnh hưởng tiêu cực từ tình hình kinh tế vĩ mô của các nền kinh tế lớn cũng như căng thẳng địa chính trị leo thang tại khu vực Trung Đông.

Về định giá, P/E của VN-Index sau khi phản ánh lợi nhuận quý 2/2024 của các doanh nghiệp là 13,7 lần, giảm 1,7 điểm phần trăm so với tháng trước, tiệm cận mức P/E bình quân 5 năm

TVS Research cho rằng mức P/E hiện tại không hấp dẫn, xét tương quan với kỳ vọng tǎng trưởng lợi nhuận năm 2024 của các doanh nghiệp khoảng 20% và khả nǎng suy giảm tǎng trưởng trong thời gian tới khi triển vọng kinh tế thế giới kém lạc quan hơn.

Dưới góc độ phân tích kỹ thuật, với sự sụt giảm mạnh của dòng tiền từ nhà đầu tư cá nhân, TVS Research cho rằng thị trường hiện tại đang thiếu đi sự hỗ trợ cần thiết để tăng điểm. VN-Index có thể tiếp tục xu hướng giảm và hướng đến vùng hỗ trợ tiếp theo tại 1.200. Nhà đầu tư được khuyến nghị tạm thời nên quan sát diễn biến của VN-Index trước khi ra quyết định giải ngân.

MỐI LO MARGIN HIỆN HỮU

Mới đây, SGI Capital đã đưa ra nhận định, kinh tế vĩ mô sẽ tiếp tục cải thiện khi bán lẻ, giải ngân FDI, sản xuất công nghiệp và xuất khẩu tiếp tục hồi phục. Mặc dù lạm phát chung neo cao, nhưng lạm phát lõi đã giảm về 2,61% và với giá dầu thế giới và USD-Index giảm mạnh, lạm phát và tỷ giá sẽ không còn gây áp lực lên Ngân hàng Nhà nước trong thời gian tới.

Quỹ đầu tư đánh giá đây là giai đoạn thuận lợi cho các chính sách tiền tệ duy trì nới lỏng để hỗ trợ tín dụng và kinh tế phục hồi. Tuy nhiên, những làn gió ngược từ rủi ro suy thoái toàn cầu đã bắt đầu manh nha hình thành và có thể tác động tiêu cực lên xu hướng tăng trưởng kinh tế trong nước cuối năm nay và 2025.

Nhìn vào kết quả kinh doanh quý 2, đà tăng trưởng doanh thu và lợi nhuận tiếp tục cải thiện tốt so với quý 1 và cùng kỳ 2023, một phần nhờ hiệu ứng nền so sánh thấp, một phần nhờ nhiều khoản lợi nhuận non-core của nhóm phi tài chính. Nhóm cổ phiếu có kết quả kinh doanh tăng trưởng tốt đã thu hút mạnh dòng tiền và phản ánh khá đầy đủ vào định giá.

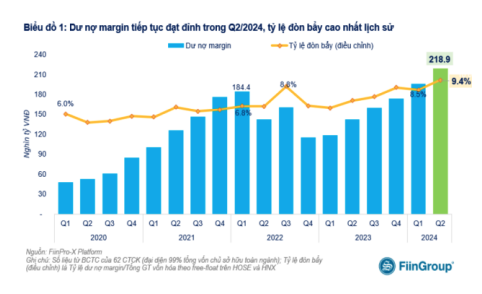

Sau khi đạt đỉnh thanh khoản cũng như khả năng thu hút dòng tiền rẻ trong quý 2, giá trị giao dịch đã giảm nhanh trong tháng 7 dưới áp lực bán ròng của khối ngoại, của cổ đông nội bộ và áp lực phát hành. Số dư tiền mặt của nhà đầu tư giảm trong khi lượng margin tăng lên mức kỷ lục.

SGI Capital cho rằng, một lượng margin lớn có thể là khoản vay của chủ doanh nghiệp và cổ đông tài trợ cho hoạt động khác cho thấy khả năng tiếp cận tín dụng khó khăn khiến họ phải chấp nhận vay ngắn hạn công ty chứng khoán ở mức lãi suất rất cao (11-15%/năm).

Lượng margin này không đảm bảo rủi ro thấp nếu thực trạng dòng tiền của doanh nghiệp và các cá nhân này tiếp tục khó khăn, việc giải chấp block lớn sẽ ảnh hưởng tiêu cực hơn lên thị trường chung so với giải chấp margin của nhà đầu tư nhỏ lẻ.

"Những gì mới xảy ra với thị trường chứng khoán Nhật hay thị trường chứng khoán Việt Nam 2022 là lời cảnh báo khi tỷ lệ margin cao và xu hướng thị trường không thuận lợi", SGI Capital nhận định.

Trong một tháng qua, có tới 60% cổ phiếu trên ba sàn giảm trên 15% từ đỉnh. Toàn bộ 50 cổ phiếu giao dịch nhiều nhất đều giảm giá, trong đó một nửa giảm tới hơn 20%. Thống kê này cho thấy mức độ khó khăn trong việc tìm kiếm cơ hội và tránh tổn thất của nhà đầu tư trong thời gian gần đây. Tháng 8 hứa hẹn tiếp tục là một tháng khó khăn khi áp lực rút vốn vẫn tiếp diễn từ khối ngoại trong bối cảnh thanh khoản thị trường chưa được cải thiện.

Theo SGI Capital, kỳ vọng tăng trưởng và định giá chưa đắt đang là điểm tựa niềm tin cho thị trường hiện nay và khiến mức định giá tương lai của nhiều cổ phiếu bắt đầu hấp dẫn hơn. Tuy vậy, chất lượng lợi nhuận và triển vọng tăng trưởng bị đe dọa bởi rủi ro suy thoái toàn cầu đang tăng lên đòi hỏi chúng ta phải cẩn trọng và có một mức chiết khấu lớn hơn cho biên an toàn khi đầu tư.

"Những rủi ro tiềm tàng cả trong nước và quốc tế nhiều khả năng sẽ bộc lộ rõ hơn trong những tháng cuối năm tạo nên sự dịch chuyển mạnh của dòng tiền và sẽ mang lại nhiều cơ hội cho nhà đầu tư kiên nhẫn", SGI Capital nhấn mạnh.

Nguyễn Lan