Bài báo Tác động của hành vi tránh thuế đến giá trị các doanh nghiệp Việt Nam niêm yết giai đoạn 2018-2023 do ThS. Nguyễn Lâm (Tổng Giám đốc Công ty Cổ phần Tư vấn Đầu tư Nguyễn Lâm) thực hiện.

TÓM TẮT:

Nghiên cứu tác động của hành vi tránh thuế đến giá trị các doanh nghiệp Việt Nam niêm yết giai đoạn 2018-2023 tập trung phân tích mối quan hệ giữa hành vi tránh thuế và giá trị doanh nghiệp. Kết quả cho thấy, việc tránh thuế có thể mang lại lợi ích ngắn hạn thông qua tiết kiệm chi phí, nhưng đồng thời cũng làm tăng rủi ro pháp lý và giảm niềm tin của nhà đầu tư, từ đó ảnh hưởng tiêu cực đến giá trị lâu dài của doanh nghiệp. Nghiên cứu đóng góp bằng việc cung cấp cái nhìn sâu sắc về tác động kép của tránh thuế và đề xuất giải pháp quản lý thuế hợp lý để tối ưu hóa giá trị doanh nghiệp.

Từ khóa: tránh thuế, giá trị doanh nghiệp, doanh nghiệp niêm yết, rủi ro pháp lý, quản lý thuế.

1. Đặt vấn đề

Trong quá trình phát triển kinh tế và hội nhập toàn cầu, quản lý thuế và hành vi thuế của doanh nghiệp đang trở thành một vấn đề được quan tâm hàng đầu. Đặc biệt tại Việt Nam, các doanh nghiệp niêm yết trên thị trường chứng khoán ngày càng tìm cách tối ưu hóa chi phí, trong đó tránh thuế là một trong những chiến lược được nhiều doanh nghiệp áp dụng. Hành vi tránh thuế không chỉ tác động đến nguồn thu ngân sách nhà nước mà còn ảnh hưởng đến bản chất hoạt động và giá trị lâu dài của doanh nghiệp. Việc này làm nảy sinh nhiều mối quan ngại từ góc độ quản lý và đầu tư, bởi lẽ dù có thể giúp doanh nghiệp tiết kiệm chi phí trong ngắn hạn, tránh thuế lại tiềm ẩn nhiều rủi ro pháp lý và ảnh hưởng tiêu cực đến niềm tin của các cổ đông cũng như nhà đầu tư trên thị trường.

Xuất phát từ thực tiễn, mặc dù tránh thuế có thể mang lại lợi ích tài chính trước mắt cho doanh nghiệp, nhưng rủi ro về pháp lý và khả năng giảm sút uy tín trên thị trường tài chính lại không thể xem nhẹ. Những doanh nghiệp niêm yết có vai trò quan trọng trong nền kinh tế, đại diện cho sự phát triển và lòng tin của nhà đầu tư đối với thị trường chứng khoán. Tuy nhiên, sự mập mờ trong việc tuân thủ các quy định về thuế có thể dẫn đến sự suy giảm giá trị lâu dài của doanh nghiệp, khiến doanh nghiệp đối mặt với các biện pháp xử lý nghiêm ngặt từ phía cơ quan quản lý thuế và sự xa lánh của các nhà đầu tư tiềm năng.

Nghiên cứu này có ý nghĩa cả về mặt lý luận và thực tiễn. Về lý luận, nghiên cứu sẽ làm rõ mối liên hệ giữa hành vi tránh thuế và giá trị doanh nghiệp, cung cấp thêm bằng chứng về những tác động kép mà việc né tránh nghĩa vụ thuế có thể mang lại. Về mặt thực tiễn, kết quả nghiên cứu sẽ giúp các doanh nghiệp và nhà quản lý nhận thức sâu sắc hơn về những lợi ích và rủi ro liên quan đến hành vi tránh thuế. Đồng thời, nghiên cứu cũng đóng góp quan trọng trong việc đề xuất các giải pháp quản lý thuế hợp lý nhằm bảo đảm tối ưu hóa giá trị doanh nghiệp trong khi vẫn tuân thủ đúng các quy định pháp luật.

Vấn đề nghiên cứu đặt ra là xem xét tác động của hành vi tránh thuế đến giá trị của các doanh nghiệp niêm yết tại Việt Nam trong giai đoạn 2018-2023. Nghiên cứu sẽ tập trung phân tích sự ảnh hưởng của tránh thuế không chỉ từ góc độ lợi ích ngắn hạn về mặt tài chính mà còn từ rủi ro pháp lý và niềm tin của nhà đầu tư. Bên cạnh đó, nghiên cứu cũng sẽ đi sâu vào việc đánh giá mức độ tác động lâu dài của tránh thuế đến giá trị doanh nghiệp và sự bền vững của nó trên thị trường chứng khoán. Cuối cùng, bài nghiên cứu sẽ đề xuất những giải pháp quản lý thuế chiến lược nhằm giúp doanh nghiệp cân bằng giữa việc tối ưu hóa chi phí và duy trì giá trị doanh nghiệp trong dài hạn.

2. Tổng quan nghiên cứu

2.1. Nghiên cứu ngoài nước

Công trình "Tax Avoidance and Firm Value" của James R. Baker, J. Chris Bushman và David J. Richardson, xuất bản trên tạp chí The Accounting Review năm 2003, nghiên cứu mối quan hệ giữa tránh thuế và giá trị doanh nghiệp. Đây là một vấn đề quan trọng trong tài chính và kế toán, với phương pháp nghiên cứu chặt chẽ và sử dụng dữ liệu chất lượng, mang lại kết quả khách quan. Tuy nhiên, công trình có nhược điểm như tính cập nhật hạn chế, phạm vi nghiên cứu hẹp, có thể thiếu sót trong phân tích và diễn giải kết quả.

Công trình "Tax Avoidance and Corporate Governance" của Francis X. Diekman, Xuanzhi Wang và Xuxin Wang, công bố trên tạp chí Journal of Financial Economics năm 2014, nghiên cứu mối quan hệ giữa tránh thuế và quản trị doanh nghiệp. Nghiên cứu sử dụng phương pháp tiên tiến, dữ liệu chất lượng và kết hợp phân tích lý thuyết với thực nghiệm, mang lại kết quả khách quan. Tuy nhiên, việc công bố từ năm 2014 khiến kết quả không còn hoàn toàn mới mẻ và phạm vi nghiên cứu còn hạn chế, chưa bao quát hết các chiến lược tránh thuế hiện tại.

Công trình nghiên cứu "Tax Avoidance and Investment Efficiency" của Gerard M. Peasnell, Baolian Wang và Xuanzhi Wang, được xuất bản trên Tạp chí Journal of Accounting and Economics vào năm 2018, tập trung vào mối quan hệ giữa tránh thuế và hiệu quả đầu tư. Đây là một chủ đề rất quan trọng trong lĩnh vực tài chính, kế toán và công trình này đã đem lại một số ưu điểm, nhược điểm quan trọng. Trong số những ưu điểm, công trình này chạm đến một vấn đề quan trọng và thực tế trong thế giới kinh doanh, giúp làm rõ mối quan hệ giữa tránh thuế và hiệu quả đầu tư của doanh nghiệp. Sử dụng các phương pháp nghiên cứu tiên tiến và phân tích sâu sắc giúp làm rõ hơn về cách mà các chiến lược tránh thuế ảnh hưởng đến đầu tư của doanh nghiệp. Đồng thời, việc sử dụng dữ liệu chất lượng và phương tiện nghiên cứu hiện đại giúp đảm bảo sự minh bạch và tính ứng dụng cao của kết quả. Tuy nhiên, công trình cũng mang những nhược điểm. Việc công bố vào năm 2018 có thể làm giảm tính mới mẻ và áp dụng của các kết quả nghiên cứu, khi không phản ánh được hoàn toàn tình hình thị trường hiện nay. Phạm vi nghiên cứu có thể hẹp và không bao quát hết tất cả các phương pháp và chiến lược tránh thuế trong thực tế. Hơn nữa, có thể có những hạn chế trong phân tích dữ liệu hoặc trong việc diễn giải kết quả, gây khó khăn trong việc hiểu rõ hơn về mối quan hệ giữa tránh thuế và hiệu quả đầu tư.

2.2. Nghiên cứu trong nước

Nghiên cứu của Nguyễn Thị Minh Trang (2010) về “Lựa chọn chính sách kế toán trong bối cảnh thay đổi thuế suất thuế thu nhập doanh nghiệp” tập trung vào sự thay đổi thuế suất từ 28% năm 2008 xuống 25% năm 2009. Dữ liệu thu thập từ năm 2007 và 2008, sử dụng mô hình DeAnglo và Friedlan, kết luận các công ty cổ phần thường tăng lợi nhuận để thu hút vốn, trong khi các doanh nghiệp khác giảm lợi nhuận nhằm tiết kiệm thuế. Hạn chế của nghiên cứu là dữ liệu không phong phú, chỉ dựa trên 20 công ty và thiếu tính đại diện do loại bỏ doanh nghiệp lập báo cáo theo phương pháp gián tiếp.

Nghiên cứu của Nguyễn Thị Phương Thảo (2011) về “Ảnh hưởng của sự thay đổi tỷ suất thuế thu nhập doanh nghiệp đến việc điều chỉnh lợi nhuận” phân tích tác động của việc giảm thuế suất từ 28% năm 2008 xuống 25% năm 2009 đối với các công ty cổ phần niêm yết tại Sở Giao dịch Chứng khoán TP. Hồ Chí Minh. Sử dụng mô hình Friedlan, tác giả kết luận, 60% công ty giảm lợi nhuận để tiết kiệm thuế, trong khi 40% công ty tăng lợi nhuận. Tuy nhiên, mô hình chỉ dùng doanh thu để kiểm soát biến kế toán dồn tích không thể điều chỉnh (NDA), không phản ánh đầy đủ mức độ hoạt động của công ty, gây thiếu chính xác trong đo lường NDA khi hoạt động thay đổi.

Công trình "Mối quan hệ giữa hành vi trốn thuế và giá trị doanh nghiệp" của ThS. Nguyễn Thị Thu Hà (2018) tập trung nghiên cứu mối liên hệ giữa hành vi trốn thuế và giá trị của các doanh nghiệp niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh. Đây là một nghiên cứu quan trọng, mang lại những hiểu biết mới về tình hình kinh doanh và quản trị tài chính của các doanh nghiệp tại Việt Nam. Nghiên cứu không chỉ cung cấp thông tin mới về tác động của trốn thuế lên giá trị doanh nghiệp mà còn có tính thực tiễn cao khi áp dụng trực tiếp vào các doanh nghiệp niêm yết. Sự phân tích sâu sắc giúp làm rõ hơn về tác động của hành vi trốn thuế đối với hoạt động kinh doanh. Tuy nhiên, công trình cũng có một số hạn chế. Phạm vi nghiên cứu chỉ giới hạn ở các doanh nghiệp niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh, có thể làm giảm tính khái quát và độ tin cậy của kết quả. Việc không so sánh với các doanh nghiệp không niêm yết hoặc các doanh nghiệp trên các sàn giao dịch khác cũng làm giảm tính thuyết phục của nghiên cứu. Ngoài ra, nghiên cứu thiếu mô hình hóa cụ thể, khiến cho việc diễn giải kết quả gặp khó khăn và làm giảm tính khoa học của công trình.

Công trình "Hành vi tránh thuế và giá trị doanh nghiệp: Nghiên cứu thực nghiệm trên dữ liệu của các công ty niêm yết trên thị trường chứng khoán Việt Nam" của TS. Bùi Việt Hùng (2019) là một nỗ lực quan trọng trong việc tìm hiểu mối quan hệ giữa tránh thuế và giá trị doanh nghiệp tại Việt Nam. Ưu điểm lớn của nghiên cứu là tập trung vào thị trường chứng khoán Việt Nam, mang lại cái nhìn sâu sắc và cụ thể về hành vi tránh thuế trong bối cảnh nền kinh tế địa phương. Việc sử dụng phương pháp nghiên cứu thực nghiệm với dữ liệu thực tế từ các công ty niêm yết giúp củng cố tính khách quan và ứng dụng của kết quả. Ngoài ra, nghiên cứu cung cấp thông tin mới, hỗ trợ các doanh nghiệp và nhà quản lý trong việc ra quyết định, đồng thời góp phần vào sự phát triển của lĩnh vực tài chính doanh nghiệp tại Việt Nam. Tuy nhiên, nghiên cứu cũng có một số hạn chế. Việc chỉ tập trung vào dữ liệu của các công ty niêm yết có thể làm giảm tính đại diện, vì không bao gồm các doanh nghiệp không niêm yết hoặc trên các sàn giao dịch khác.

Nghiên cứu "Phân tích ảnh hưởng của hành vi trốn thuế đến giá trị doanh nghiệp: Nghiên cứu trường hợp các doanh nghiệp niêm yết trên sàn HOSE" của Phạm Thị Thúy Hằng (Đại học Thái Nguyên, 2020) mang lại một cái nhìn chi tiết về tác động của việc trốn thuế đối với giá trị doanh nghiệp. Một trong những điểm mạnh của nghiên cứu là tập trung vào các doanh nghiệp niêm yết trên sàn HOSE, phản ánh một phần quan trọng của thị trường chứng khoán Việt Nam. Sự đa dạng trong cách tiếp cận phương pháp nghiên cứu cũng tạo nên lợi thế, cho phép đánh giá tác động của hành vi trốn thuế một cách đa chiều và rõ ràng. Đặc biệt, những thông tin mới từ nghiên cứu này có thể đóng vai trò nền tảng cho việc ra quyết định và xây dựng chính sách phù hợp cho doanh nghiệp cũng như nhà quản lý. Tuy nhiên, nghiên cứu cũng gặp phải một số hạn chế. Việc chỉ tập trung vào các doanh nghiệp niêm yết trên sàn HOSE có thể làm giảm tính tổng quát và đại diện của kết quả.

Nghiên cứu "Tác động của hành vi tránh thuế đến giá trị doanh nghiệp: Nghiên cứu kinh nghiệm các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam" của TS. Nguyễn Thị Phương Lan (Đại học Kinh tế quốc dân, 2021) là một đóng góp đáng chú ý trong việc tìm hiểu tác động của hành vi tránh thuế đối với giá trị doanh nghiệp. Điểm mạnh của nghiên cứu nằm ở việc tập trung vào thị trường chứng khoán Việt Nam, mang đến cái nhìn chi tiết và cụ thể về tác động của việc tránh thuế. Việc dựa trên kinh nghiệm từ các doanh nghiệp niêm yết cung cấp thông tin thực tiễn, dễ dàng áp dụng trong thực tế, đồng thời hỗ trợ quá trình ra quyết định của doanh nghiệp và nhà quản lý. Tuy vậy, nghiên cứu vẫn tồn tại một số hạn chế. Việc chỉ giới hạn ở các doanh nghiệp niêm yết trên sàn chứng khoán Việt Nam có thể làm giảm tính khái quát và đại diện của kết quả.

2.3. Khoảng trống nghiên cứu

Từ việc phân tích các công trình nghiên cứu trong và ngoài nước về mối quan hệ giữa hành vi tránh thuế và giá trị doanh nghiệp, có thể rút ra một số khoảng trống nghiên cứu cần được tiếp tục khám phá. Các nghiên cứu ngoài nước, như công trình của Baker, Bushman và Richardson (2003), dù cung cấp kết quả khách quan và chặt chẽ về mối quan hệ giữa tránh thuế và giá trị doanh nghiệp, lại có tính cập nhật hạn chế. Phạm vi nghiên cứu hẹp và thiếu sự phân tích chuyên sâu về diễn giải kết quả cũng là một điểm yếu. Công trình của Diekman và các đồng nghiệp (2014) tập trung vào mối quan hệ giữa tránh thuế và quản trị doanh nghiệp, sử dụng các phương pháp tiên tiến, nhưng phạm vi nghiên cứu vẫn chưa bao quát hết các chiến lược tránh thuế hiện đại. Công trình của Peasnell, Wang và Xuanzhi Wang (2018) tuy chạm đến mối liên hệ quan trọng giữa tránh thuế và hiệu quả đầu tư, nhưng phạm vi nghiên cứu hẹp và các phương pháp tránh thuế chưa được bao quát đầy đủ. Hạn chế về việc phân tích không phản ánh được hoàn toàn tình hình thị trường hiện nay cũng làm giảm tính ứng dụng của kết quả.

Trong bối cảnh nghiên cứu trong nước, công trình của Nguyễn Thị Minh Trang (2010) và Nguyễn Thị Phương Thảo (2011) đều gặp phải hạn chế về dữ liệu không phong phú và thiếu tính đại diện do số lượng công ty tham gia ít và không bao quát hết thị trường. Công trình của ThS. Nguyễn Thị Thu Hà (2018) tuy cung cấp một cái nhìn quan trọng về mối liên hệ giữa trốn thuế và giá trị doanh nghiệp niêm yết trên sàn TP. Hồ Chí Minh, nhưng việc chỉ tập trung vào một sàn giao dịch cụ thể có thể làm giảm tính khái quát. Đồng thời, việc thiếu mô hình hóa cụ thể cũng là điểm hạn chế cần khắc phục. Nghiên cứu của TS. Bùi Việt Hùng (2019) mang lại cái nhìn sâu sắc về hành vi tránh thuế trong bối cảnh Việt Nam, nhưng lại giới hạn phạm vi ở các doanh nghiệp niêm yết, không bao gồm các doanh nghiệp không niêm yết. Việc thiếu so sánh với các thị trường quốc tế cũng là một yếu điểm. Tương tự, công trình của Phạm Thị Thúy Hằng (2020) và TS. Nguyễn Thị Phương Lan (2021) cũng gặp phải các hạn chế tương tự khi chỉ tập trung vào các doanh nghiệp niêm yết, thiếu so sánh với các doanh nghiệp khác hoặc các thị trường khác, từ đó làm giảm tính thuyết phục và ứng dụng của nghiên cứu.

3. Phương pháp nghiên cứu

3.1. Tiến trình nghiên cứu

Phương pháp nghiên cứu cho đề tài "Tác động của hành vi tránh thuế đến giá trị các doanh nghiệp Việt Nam niêm yết giai đoạn 2018-2023" có thể tiếp cận từ cả hai hướng: định lượng và định tính, nhằm mang lại cái nhìn toàn diện về vấn đề.

Trong nghiên cứu định lượng, mô hình được đề xuất tập trung vào mối quan hệ giữa hành vi tránh thuế và giá trị của doanh nghiệp. Giá trị doanh nghiệp - biến phụ thuộc - có thể được đo lường qua chỉ số Tobin's Q hoặc giá trị vốn hóa thị trường. Các biến độc lập chính là các hành vi tránh thuế. Bên cạnh đó, các biến kiểm soát có thể bao gồm quy mô doanh nghiệp (được đo qua tổng tài sản), đòn bẩy tài chính (tỷ lệ nợ trên tổng tài sản), lợi nhuận trên tài sản (ROA) và tốc độ tăng trưởng doanh thu.

Mô hình hồi quy tuyến tính bội sẽ được sử dụng để kiểm định các giả thuyết nghiên cứu, trong đó bao gồm mối quan hệ giữa hành vi tránh thuế và giá trị doanh nghiệp, cùng với tác động của các biến kiểm soát như quy mô, đòn bẩy tài chính, lợi nhuận và tăng trưởng. Giả thuyết nghiên cứu có thể bao gồm: hành vi tránh thuế tác động tiêu cực đến giá trị doanh nghiệp, các doanh nghiệp lớn hơn thường có giá trị cao hơn, đòn bẩy tài chính và hiệu suất hoạt động (ROA) cũng có tác động tích cực đến giá trị doanh nghiệp. Mô hình hồi quy dự kiến sẽ được trình bày dưới dạng công thức với các biến tương ứng, trong đó giá trị doanh nghiệp là biến phụ thuộc và hành vi tránh thuế cùng các yếu tố kiểm soát là biến độc lập.

Dữ liệu phục vụ cho nghiên cứu sẽ được thu thập từ các báo cáo tài chính của các doanh nghiệp niêm yết trên sàn chứng khoán Việt Nam trong giai đoạn 2018-2023. Các nguồn dữ liệu bao gồm báo cáo tài chính công khai từ trang web của các doanh nghiệp, cổng thông tin của Ủy ban Chứng khoán Nhà nước, hoặc các cơ sở dữ liệu tài chính như FiinPro, Bloomberg, và Reuters. Dữ liệu này sẽ cung cấp thông tin cần thiết để tính toán các chỉ số tài chính liên quan và thực hiện phân tích mô hình.

3.2. Mô hình nghiên cứu đề xuất

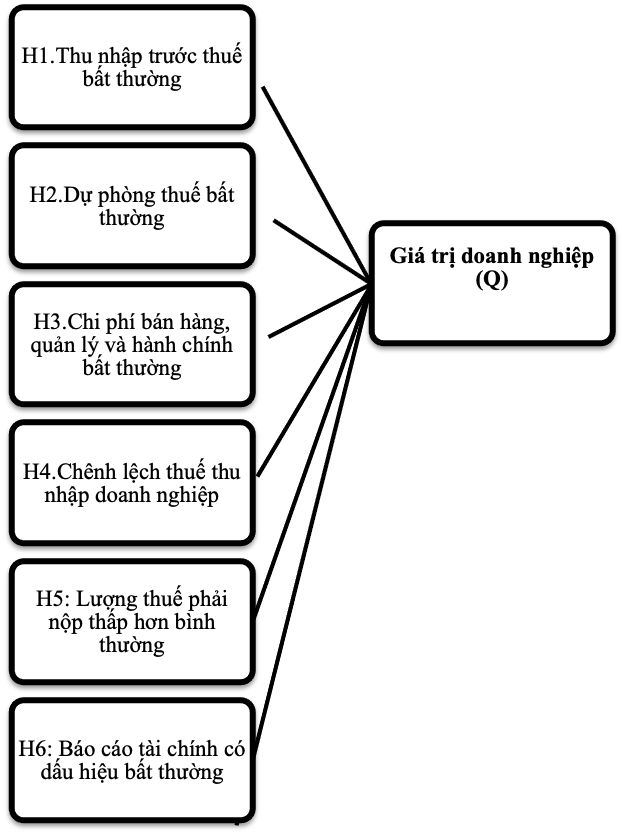

Hình 1: Mô hình nghiên cứu đề xuất

Mô hình nghiên cứu được mô tả trong hình tổng hợp các yếu tố từ nhiều nghiên cứu trước đây, nhằm khám phá tác động của các yếu tố bất thường liên quan đến thuế đối với giá trị doanh nghiệp (Q). Cụ thể, mô hình bao gồm 6 giả thuyết (H1-H6), phản ánh các khía cạnh khác nhau của hành vi thuế và các bất thường tài chính có thể ảnh hưởng đến giá trị doanh nghiệp. (Hình 1)

H1 nghiên cứu ảnh hưởng của thu nhập trước thuế bất thường đến giá trị doanh nghiệp, dựa trên các kết quả nghiên cứu quốc tế như của Baker và cộng sự (2003), nhấn mạnh vai trò của việc tránh thuế trong việc định hình kết quả doanh nghiệp. Tương tự, H2 khám phá cách dự phòng thuế bất thường có thể liên quan đến giá trị doanh nghiệp, lấy cảm hứng từ nghiên cứu của Diekman và cộng sự (2014) về quản trị doanh nghiệp và tránh thuế. H3 mở rộng phạm vi nghiên cứu này sang các chi phí bán hàng, quản lý và hành chính bất thường (SG&A), nơi các khoản chi tiêu tài chính bất thường có thể là dấu hiệu của chiến lược tránh thuế.

H4 xem xét sự chênh lệch thuế thu nhập doanh nghiệp, một lĩnh vực được nghiên cứu bởi Peasnell và cộng sự (2018), trong đó các nỗ lực lập kế hoạch thuế thường dẫn đến sự thay đổi trong báo cáo tài chính và ảnh hưởng của nó đến hiệu quả đầu tư. H5 tập trung vào các trường hợp nghĩa vụ thuế thấp hơn các tiêu chuẩn thông thường, ám chỉ hành vi tránh thuế chiến lược, phù hợp với những phát hiện từ cả nghiên cứu trong nước và quốc tế về động lực và phương pháp giảm thiểu thuế. Cuối cùng, H6 đề cập đến sự xuất hiện của các dấu hiệu bất thường trong báo cáo tài chính, liên kết nó với giá trị doanh nghiệp như đã được nghiên cứu trong các công trình của Bùi Việt Hùng (2019), tập trung vào các công ty niêm yết tại Việt Nam.

Mô hình này cung cấp một khung nghiên cứu toàn diện để đánh giá tác động của các bất thường liên quan đến thuế đối với giá trị doanh nghiệp, đặc biệt trong bối cảnh các doanh nghiệp niêm yết tại Việt Nam. Mô hình dựa trên cả các nghiên cứu quốc tế và trong nước, tạo nên một nền tảng vững chắc để hiểu được sự phức tạp của hành vi tránh thuế và các hệ lụy của nó đối với sức khỏe tài chính doanh nghiệp.

3.3. Thang đo

Bảng 1. Thang đo các biến quan sát (xem lại việc đánh thứ tự các số ở các mục trong Bảng)

|

STT

|

Chỉ tiêu

|

Mã hóa

|

|

I

|

THU NHẬP TRƯỚC THUẾ BẤT THƯỜNG

|

TNTT1

|

|

1

|

Doanh nghiệp có thường xuyên ghi nhận sự gia tăng đột biến trong thu nhập trước thuế

|

TNTT2

|

|

2

|

Những thay đổi bất thường trong thu nhập trước thuế của doanh nghiệp có ảnh hưởng trực tiếp đến quyết định đầu tư của công ty

|

TNTT3

|

|

3

|

Thu nhập trước thuế bất thường có tạo ra tác động tích cực đến giá trị cổ phiếu của doanh nghiệp trên thị trường chứng khoán

|

TNTT4

|

|

4

|

Các nhà quản lý doanh nghiệp có sử dụng các biện pháp kế toán để điều chỉnh thu nhập trước thuế nhằm tăng cường giá trị doanh nghiệp

|

TNTT5

|

|

5

|

Thu nhập trước thuế bất thường có ảnh hưởng lớn đến việc ra quyết định tài chính dài hạn của doanh nghiệp

|

TNTT6

|

|

6

|

Các nhà đầu tư có phản ứng tích cực với sự gia tăng thu nhập trước thuế bất thường của doanh nghiệp

|

TNTT7

|

|

7

|

Doanh nghiệp có lợi ích lâu dài từ việc tối ưu hóa thu nhập trước thuế thông qua các biện pháp kế toán khác nhau

|

TNTT1

|

|

I

|

DỰ PHÒNG THUẾ BẤT THƯỜNG

|

|

|

8

|

Dự phòng thuế bất thường có tác động đến quyết định tài chính của ban lãnh đạo doanh nghiệp

|

DPT1

|

|

9

|

Dự phòng thuế bất thường có ảnh hưởng đến giá trị cổ phiếu của doanh nghiệp trên thị trường chứng khoán

|

DPT2

|

|

10

|

Doanh nghiệp có sử dụng dự phòng thuế bất thường như một công cụ để tối ưu hóa tình hình tài chính

|

DPT3

|

|

11

|

Các khoản dự phòng thuế bất thường có tạo ra lợi ích dài hạn cho giá trị doanh nghiệp

|

DPT4

|

|

III

|

CHI PHÍ BÁN HÀNG, QUẢN LÝ VÀ HÀNH CHÍNH BẤT THƯỜNG

|

|

|

12

|

Chi phí bán hàng, quản lý và hành chính bất thường có ảnh hưởng đến lợi nhuận của doanh nghiệp

|

CP1

|

|

13

|

Các khoản chi phí bán hàng, quản lý và hành chính bất thường có tác động tiêu cực đến giá trị cổ phiếu của doanh nghiệp

|

CP2

|

|

14

|

Doanh nghiệp của có sử dụng các biện pháp để giảm thiểu các chi phí bán hàng, quản lý và hành chính bất thường nhằm bảo vệ giá trị doanh nghiệp

|

CP3

|

|

15

|

Những thay đổi bất thường trong chi phí bán hàng, quản lý và hành chính có ảnh hưởng đến quyết định đầu tư của các nhà đầu tư đối với doanh nghiệp

|

CP4

|

|

IV

|

CHÊNH LỆCH THUẾ THU NHẬP DOANH NGHIỆP

|

|

|

16

|

Chênh lệch thuế thu nhập doanh nghiệp có ảnh hưởng đến quyết định tài chính của doanh nghiệp

|

LTTN1

|

|

17

|

Các chênh lệch thuế thu nhập doanh nghiệp có tạo ra rủi ro cho giá trị doanh nghiệp trong dài hạn

|

LTTN2

|

|

18

|

Doanh nghiệp có gặp khó khăn trong việc quản lý chênh lệch thuế thu nhập, dẫn đến ảnh hưởng tiêu cực đến giá trị doanh nghiệp

|

LTTN3

|

|

19

|

Sự thay đổi bất thường trong chênh lệch thuế thu nhập doanh nghiệp có tác động đến niềm tin của nhà đầu tư vào giá trị của doanh nghiệp

|

LTTN4

|

|

V

|

LƯỢNG THUẾ PHẢI NỘP THẤP HƠN BÌNH THƯỜNG

|

|

|

20

|

Lượng thuế phải nộp thấp hơn bình thường có làm tăng giá trị doanh nghiệp của trong ngắn hạn

|

LTPN1

|

|

21

|

Việc doanh nghiệp nộp thuế thấp hơn bình thường có ảnh hưởng đến quyết định đầu tư của các nhà đầu tư

|

LTPN2

|

|

22

|

Lượng thuế phải nộp thấp hơn bình thường có cải thiện tình hình tài chính của doanh nghiệp và tác động đến giá trị cổ phiếu

|

LTPN3

|

|

23

|

Doanh nghiệp có sử dụng các biện pháp hợp pháp để giảm lượng thuế phải nộp nhằm bảo vệ và gia tăng giá trị doanh nghiệp

|

LTPN4

|

|

VI

|

BÁO CÁO TÀI CHÍNH CÓ DẤU HIỆU BẤT THƯỜNG

|

|

|

24

|

Báo cáo tài chính có dấu hiệu bất thường có ảnh hưởng tiêu cực đến uy tín của doanh nghiệp trên thị trường

|

BCTCN1

|

|

25

|

Những dấu hiệu bất thường trong báo cáo tài chính có làm giảm sự tin tưởng của nhà đầu tư vào giá trị doanh nghiệp

|

BCTCN2

|

|

26

|

Doanh nghiệp của bạn có thực hiện các biện pháp để kiểm soát và ngăn chặn các dấu hiệu bất thường trong báo cáo tài chính nhằm bảo vệ giá trị doanh nghiệp

|

BCTCN3

|

|

27

|

Báo cáo tài chính có dấu hiệu bất thường có làm tăng rủi ro về pháp lý và tài chính, ảnh hưởng đến giá trị doanh nghiệp

|

BCTCN4

|

|

VII

|

GIÁ TRỊ DOANH NGHIỆP

|

|

|

1

|

Doanh nghiệp gặp khó khăn trong việc huy động vốn từ nhà đầu tư do các lo ngại liên quan đến hành vi trốn thuế

|

GTDN1

|

|

2

|

Doanh nghiệp nhận thấy sự sụt giảm về giá trị tài sản hoặc lợi nhuận của doanh nghiệp do các biện pháp xử phạt liên quan đến hành vi trốn thuế

|

GTDN2

|

|

3

|

Hành vi trốn thuế làm giảm sự tin tưởng của các cổ đông, ảnh hưởng đến giá trị cổ phiếu của doanh nghiệp

|

GTDN3

|

3.4. Thu thập mẫu

Tác giả sử dụng phương pháp chọn mẫu thuận tiện theo Theo Hair và cộng sự (2006), quy mô mẫu nên là 5 lần của số biến quan sát. Trong nghiên cứu của mình với số biến quan sát là 27 nên kích cỡ mẫu tối thiểu cần đáp ứng nghiên cứu là 27*5= 135. Đề tài chọn kích thước mẫu là 200.

4. Kết quả và thảo luận

4.1. Kết quả

4.1. Phân tích hệ số tin cậy Cronbach Alpha

+ Kiểm định cho các nhân tố độc lập: (Bảng 2)

Bảng 2. Kết quả kiểm định Cronbach’s Alpha cho nhân tố độc lập

|

Thang đo

|

Biến

|

hệ số tương quan biến tổng

|

Cronbach's Alpha nếu loại biến

|

Cronbach's Alpha

|

Kết luận

|

|

Thu nhập trước thuế bất thường

|

TNTT1

|

.689

|

.855

|

0,876

|

Đạt yêu cầu

|

|

TNTT2

|

.671

|

.856

|

|

TNTT3

|

.688

|

.854

|

|

TNTT4

|

.575

|

.868

|

|

TNTT5

|

.671

|

.857

|

|

TNTT6

|

.699

|

.853

|

|

TNTT7

|

.627

|

.862

|

|

Dự phòng thuế bất thường

|

DPT1

|

.777

|

.808

|

0,867

|

Đạt yêu cầu

|

|

DPT2

|

.725

|

.827

|

|

DPT3

|

.767

|

.810

|

|

DPT4

|

.621

|

.867

|

|

Chi phí bán hàng, quản lý và hành chính bất thường

|

CP1

|

.610

|

.723

|

0,748

|

Đạt yêu cầu

|

|

CP2

|

.649

|

.702

|

|

CP3

|

.501

|

.776

|

|

CP4

|

.610

|

.722

|

|

Lượng thuế phải nộp thấp hơn bình thường

|

LTTN1

|

.721

|

.826

|

0,866

|

Đạt yêu cầu

|

|

LTTN2

|

.746

|

.817

|

|

LTTN3

|

.727

|

.824

|

|

LTTN4

|

.668

|

.847

|

|

Lượng thuế phải nộp thấp hơn bình thường

|

LTPN1

|

.699

|

.807

|

0,850

|

Đạt yêu cầu

|

|

LTPN2

|

.665

|

.821

|

|

LTPN3

|

.696

|

.807

|

|

LTPN4

|

.702

|

.805

|

|

Giá cả

|

BCTCN1

|

.691

|

.806

|

0,849

|

Đạt yêu cầu

|

|

BCTCN2

|

.687

|

.808

|

|

BCTCN3

|

.685

|

.809

|

|

BCTCN4

|

.686

|

.809

|

Kết quả kiểm định Cronbach's Alpha cho thấy các thang đo đều có độ tin cậy cao. Cụ thể, thang đo nhân tố Thu nhập trước thuế bất thường có hệ số Cronbach's Alpha là 0,876, cao hơn mức yêu cầu 0,6. Các hệ số tương quan của các biến đo lường yếu tố này đều nằm trong khoảng từ 0,575 đến 0,699, đạt tiêu chuẩn. Thang đo nhân tố Dự phòng thuế bất thường có hệ số Cronbach's Alpha là 0,867, cũng vượt qua ngưỡng 0,6 với hệ số tương quan các biến dao động từ 0,621 đến 0,777. Nhân tố Chi phí bán hàng, quản lý và hành chính bất thường có hệ số Cronbach's Alpha là 0,748, đáp ứng yêu cầu, với hệ số tương quan các biến từ 0,501 đến 0,710. Nhân tố Tin cậy có hệ số Cronbach's Alpha là 0,866, đạt mức tin cậy, với hệ số tương quan từ 0,668 đến 0,746. Lượng thuế phải nộp thấp hơn bình thường có hệ số Cronbach's Alpha 0,850, cũng đạt tiêu chuẩn, với hệ số tương quan từ 0,665 đến 0,702. Nhân tố Giá cả có hệ số Cronbach's Alpha 0,849, vượt qua ngưỡng 0,6, với hệ số tương quan từ 0,685 đến 0,691. Từ đó, có thể thấy tất cả các thang đo của các biến độc lập đều đáp ứng yêu cầu và 27 biến quan sát trong mô hình nghiên cứu sẽ được đưa vào phân tích nhân tố khám phá (EFA).

+ Kiểm định cho các nhân tố phụ thuộc:

Tiếp theo tác giả tiến hành kiểm định cho thang đo của biến phụ thuộc được tạo bởi 3 biến quan sát, được thể hiện trong Bảng 3.

Bảng 3. Kết quả kiểm định Cronbach’s Alpha cho nhân tố phụ thuộc

|

Thang đo

|

Biến

|

hệ số tương quan biến tổng

|

Cronbach's Alpha nếu loại biến

|

Cronbach's Alpha

|

Kết luận

|

|

Giá trị doanh nghiệp

|

GTDN1

|

.589

|

.729

|

0,778

|

Đạt yêu cầu

|

|

GTDN2

|

.608

|

.708

|

|

GTDN3

|

.649

|

.662

|

Thang đo của nhân tố Giá trị doanh nghiệp có hệ số Cronbach’s Alpha là 0,778 > 0,6 nên đạt so với mức yêu cầu. Các hệ số tương quan với tổng của các biến đo lường yếu tố này đều đạt tiêu chuẩn (hệ số tương quan với tổng của các biến dao động từ 0,662 đến 0,729).

Vậy sau khi kiểm định thang đo của mô hình cho thấy các biến quan sát đo lường cho các nhân tố đều đạt yêu cầu của nghiên cứu và được giữ lại để phân tích nhân tố EFA.

4.2. Phân tích nhân tố khám phá EFA

Phân tích EFA cho các nhân tố độc lập

+ Phân tích EFA lần thứ nhất:

Kết quả phân tích nhân tố khám phá lần thứ nhất cho thấy 27 biến quan sát được chia thành 6 nhóm nhân tố. Các kiểm định đều thỏa điều kiện: KMO đạt 0,764, phù hợp cho phân tích nhân tố; Sig. nhỏ hơn 0,05, chứng tỏ các biến quan sát có tương quan tuyến tính với nhân tố đại diện. Tổng phương sai trích đạt 67,687%, cho thấy các biến giải thích được 67,687% sự biến thiên của nhân tố. Hệ số tải của các biến quan sát đều trên 0,5, ngoại trừ TNTT2 và TNTT7, do có hệ số tải nhỏ hơn 0,3 giữa hai nhóm nhân tố khác nhau, nên hai biến này bị loại khỏi mô hình. Tác giả sau đó tiến hành phân tích nhân tố lần thứ hai.

+ Phân tích EFA lần thứ hai:

Kết quả phân tích nhân tố lần thứ hai như sau: (Bảng 4)

Bảng 4. Các kiểm định liên quan

|

Kiểm định KMO

|

0,768

|

|

Giá trị Sig. của kiểm định Bartlett

|

0,000

|

|

Phương sai trích

|

68,654

|

Từ Bảng 4 ta được:

- Kiểm định KMO = 0,768 thỏa điều kiện 0,5 < KMO < 1. Điều này có nghĩa phân tích nhân tố khám là thích hợp cho dữ liệu thực tế.

- Kiểm định Bartlett có giá trị Sig. = 0,000 < 0,05, nghĩa là các biến quan sát có tương quan tuyến tính với nhân tố đại diện.

- Tổng phần trăm phương sai trích (Cột Cumulative %) có giá 68,654% > 50%, điều này có nghĩa là 68,654% sự thay đổi của nhân tố được giải thích bởi các biến quan sát tạo nên nhân tố.

- Giá trị Eigenvalues của các nhóm nhân tố đều lớn hơn 1, thỏa điều kiện của nghiên cứu.

Bảng 5. Ma trận xoay nhân tố

|

Biến quan sát

|

Component

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

TNTT6

|

.897

|

|

|

|

|

|

|

TNTT3

|

.812

|

|

|

|

|

|

|

TNTT1

|

.799

|

|

|

|

|

|

|

TNTT4

|

.722

|

|

|

|

|

|

|

TNTT5

|

.698

|

|

|

|

|

|

|

DPT1

|

|

.873

|

|

|

|

|

|

DPT3

|

|

.871

|

|

|

|

|

|

DPT2

|

|

.823

|

|

|

|

|

|

DPT4

|

|

.780

|

|

|

|

|

|

LTTN2

|

|

|

.863

|

|

|

|

|

LTTN1

|

|

|

.851

|

|

|

|

|

LTTN3

|

|

|

.835

|

|

|

|

|

LTTN4

|

|

|

.797

|

|

|

|

|

BCTCN4

|

|

|

|

.836

|

|

|

|

BCTCN3

|

|

|

|

.826

|

|

|

|

BCTCN1

|

|

|

|

.817

|

|

|

|

BCTCN2

|

|

|

|

.812

|

|

|

|

LTPN3

|

|

|

|

|

.836

|

|

|

LTPN4

|

|

|

|

|

.833

|

|

|

LTPN1

|

|

|

|

|

.831

|

|

|

LTPN2

|

|

|

|

|

.818

|

|

|

CP2

|

|

|

|

|

|

.808

|

|

CP1

|

|

|

|

|

|

.797

|

|

CP4

|

|

|

|

|

|

.785

|

|

CP3

|

|

|

|

|

|

.692

|

Từ kết quả Bảng 5 cho thấy hệ số tải của các biến thuộc 6 nhóm nhân tố đều lớn hơn 0,5, nên tác giả quyết định giữ lại toàn bộ các biến quan sát. Nhân tố 1 bao gồm 5 biến quan sát của nhân tố Chi phí bán hàng, quản lý và hành chính bất thường (TNTT1; TNTT3; TNTT4; TNTT5; TNTT6), do đã được xác định từ trước, tác giả giữ nguyên tên nhân tố là Thu nhập trước thuế bất thường và ký hiệu là TNTT. Nhân tố 2 gồm 4 biến quan sát của nhân tố Dự phòng thuế bất thường (DPT1; DPT2; DPT3; DPT4), vì vậy tên nhân tố vẫn được giữ nguyên là Dự phòng thuế bất thường với ký hiệu DPT. Nhân tố 3 bao gồm 4 biến quan sát của nhân tố Lượng thuế phải nộp thấp hơn bình thường (LTTN1; LTTN2; LTTN3; LTTN4), do đó tác giả tiếp tục giữ tên ban đầu là Lượng thuế phải nộp thấp hơn bình thường và ký hiệu là LTTN. Nhân tố 4 bao gồm 4 biến quan sát của nhân tố Giá cả (BCTCN1; BCTCN2; BCTCN3; BCTCN4), với tên nhân tố được giữ nguyên là Giá cả và ký hiệu là BCTCN. Nhân tố 5 gồm 4 biến quan sát của nhân tố Lượng thuế phải nộp thấp hơn bình thường (LTPN1; LTPN2; LTPN3; LTPN4), tên nhân tố này vẫn được giữ nguyên là Lượng thuế phải nộp thấp hơn bình thường với ký hiệu LTPN. Cuối cùng, nhân tố 6 bao gồm 4 biến quan sát của nhân tố Chi phí bán hàng, quản lý và hành chính bất thường (CP1; CP2; CP3; CP4), do đó tên nhân tố này được giữ nguyên là Chi phí bán hàng, quản lý và hành chính bất thường với ký hiệu CP. Tiếp theo, tác giả phân tích nhân tố cho các biến quan sát thuộc nhóm nhân tố phụ thuộc.

- Phân tích cho các nhân tố phụ thuộc

Với 3 biến quan sát đo lường cho nhân tố phụ thuộc (SGTDN), tác giả tiến hành phân tích nhân tố và có kết quả như sau: (Bảng 6)

Bảng 6. Các kiểm định nhân tố phụ thuộc

|

Kiểm định KMO

|

0,697

|

|

Giá trị Sig. của kiểm định Bartlett

|

0,000

|

|

Phương sai trích

|

69.292

|

Nguồn: Phụ lục 3

Từ Bảng 6 cho thấy kiểm định KMO đạt giá trị 0,697, thỏa mãn điều kiện 0,5 < KMO < 1, điều này cho thấy phân tích nhân tố khám phá là phù hợp với dữ liệu thực tế. Kiểm định Bartlett có giá trị Sig. = 0,000 < 0,05, điều này chứng tỏ các biến quan sát có mối tương quan tuyến tính với các nhân tố đại diện. Tổng phần trăm phương sai trích (Cột Cumulative %) đạt giá trị 69,292%, tức là 69,292% sự biến động của các nhân tố được giải thích bởi các biến quan sát hình thành nên nhân tố. Tại điểm này, mô hình nghiên cứu đã được hiệu chỉnh tương đồng với mô hình nghiên cứu đề xuất, chỉ khác biệt về số lượng biến quan sát, do đó nghiên cứu không vẽ lại mô hình nghiên cứu đề xuất.

4.3. Kiểm định tương quan

Bảng 7. Ma trận tương quan

|

|

TNTT

|

DPT

|

LTTN

|

BCTCN

|

LTPN

|

DU

|

GTDN

|

|

TNTT

|

Pearson Correlation

|

1

|

.000

|

.000

|

.000

|

.000

|

.000

|

.236**

|

|

Sig. (2-tailed)

|

|

1.000

|

1.000

|

1.000

|

1.000

|

1.000

|

.001

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

DPT

|

Pearson Correlation

|

.000

|

1

|

.000

|

.000

|

.000

|

.000

|

.047

|

|

Sig. (2-tailed)

|

1.000

|

|

1.000

|

1.000

|

1.000

|

1.000

|

.511

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

LTTN

|

Pearson Correlation

|

.000

|

.000

|

1

|

.000

|

.000

|

.000

|

.388**

|

|

Sig. (2-tailed)

|

1.000

|

1.000

|

|

1.000

|

1.000

|

1.000

|

.000

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

BCTCN

|

Pearson Correlation

|

.000

|

.000

|

.000

|

1

|

.000

|

.000

|

.504**

|

|

Sig. (2-tailed)

|

1.000

|

1.000

|

1.000

|

|

1.000

|

1.000

|

.000

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

LTPN

|

Pearson Correlation

|

.000

|

.000

|

.000

|

.000

|

1

|

.000

|

.049

|

|

Sig. (2-tailed)

|

1.000

|

1.000

|

1.000

|

1.000

|

|

1.000

|

.494

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

CP

|

Pearson Correlation

|

.000

|

.000

|

.000

|

.000

|

.000

|

1

|

.413**

|

|

Sig. (2-tailed)

|

1.000

|

1.000

|

1.000

|

1.000

|

1.000

|

|

.000

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

|

GTDN

|

Pearson Correlation

|

.236**

|

.047

|

.388**

|

.504**

|

.049

|

.413**

|

1

|

|

Sig. (2-tailed)

|

.001

|

.511

|

.000

|

.000

|

.494

|

.000

|

|

|

N

|

200

|

200

|

200

|

200

|

200

|

200

|

200

|

Từ Bảng 7 cho thấy có hai biến quan sát DPT và LTPN có mức ý nghĩa lần lượt là 0.511 và 0.494 (thể hiện dòng cuối) nên hai biến này được xem là không có tương quan với biến phụ thuộc (GTDN). Vì vậy, tác giả tiến hành loại 2 biến quan sát này ra khỏi mô hình hồi quy. Kết quả phân tích hồi quy được thể hiện trong các bước sau:

4.4. Phân tích hồi quy

- Kiểm định mức độ phù hợp của mô hình

Bảng 8. Đánh giá độ phù hợp của mô hình hồi quy

|

Model

|

R

|

R Square

|

Adjusted R Square

|

Std. Error of the Estimate

|

Durbin-Watson

|

|

1

|

.794a

|

.631

|

.624

|

.61358574

|

1.930

|

|

a. PrediDPTors: (Constant), CP, TNTT, LTTN, BCTCN

|

|

b. Dependent Variable: GTDN

|

Kết quả ở Bảng 8. cho thấy R2 hiệu chỉnh là 0.624, có nghĩa mô hình hồi quy tuyến tính đã xây dựng phù hợp với tập dữ liệu ở mức 62.4%. Điều này có thể hiểu, các biến độc lập trong mô hình này có khả năng giải thích được 62.4% sự biến thiên của “Giá trị doanh nghiệp”.

Kiểm định Durbin-Watson được thực hiện với hệ số bằng 1.930 (gần bằng 2) cho phép kết luận các biến độc lập không có sự tự tương quan với nhau.

Kiểm định GTDN được sử dụng trong bảng phân tích phương sai để kiểm định giả thuyết về độ phù hợp của mô hình hồi quy tuyến tính. Kiểm định này với ý tưởng xem xét mối quan hệ tuyến tính giữa biến phụ thuộc và biến độc lập được thực hiện với giả thuyết H0 là β1 = β2 = β3 = β4 = 0.

Kết quả của Bảng 9 thể hiện kết quả của kiểm định này.

Bảng 9. Kết quả của kiểm định mức độ phù hợp của mô hình

|

Model

|

Sum of Squares

|

df

|

Mean Square

|

F

|

Sig.

|

|

1

|

Regression

|

125.585

|

4

|

31.396

|

83.393

|

.000b

|

|

Residual

|

73.415

|

195

|

.376

|

|

|

|

Total

|

199.000

|

199

|

|

|

|

|

a. Dependent Variable: GTDN

|

|

b. PrediDPTors: (Constant), CP, TNTT, LTTN, BCTCN

|

Trị thống kê F= 83.393 với giá trị Sig. nhỏ hơn rất nhiều so với 0.05 cho phép bác bỏ giả thuyết H0 cho rằng tất cả các hệ số hồi quy bằng 0 (ngoại trừ hằng số), mô hình hồi quy tuyến tính bội của nghiên cứu phù hợp với tập dữ liệu và có thể sử dụng được.

- Kiểm định mức độ phù hợp của mô hình hồi quy

Bảng 10. Kết quả hồi quy

|

Model Summaryb

|

|

Model

|

R

|

R Square

|

Adjusted R Square

|

Std. Error of the Estimate

|

Durbin-Watson

|

|

1

|

.794a

|

.631

|

.624

|

.61358574

|

1.930

|

|

a. PrediDPTors: (Constant), CP, TNTT, LTTN, BCTCN

|

|

b. Dependent Variable: GTDN

|

|

ANOVAa

|

|

Model

|

Sum of Squares

|

df

|

Mean Square

|

F

|

Sig.

|

|

1

|

Regression

|

125.585

|

4

|

31.396

|

83.393

|

.000b

|

|

Residual

|

73.415

|

195

|

.376

|

|

|

|

Total

|

199.000

|

199

|

|

|

|

|

a. Dependent Variable: GTDN

|

|

b. PrediDPTors: (Constant), CP, TNTT, LTTN, BCTCN

|

| |

|

|

|

|

|

|

|

|

|

|

|

Để kiểm định độ phù hợp của mô hình hồi quy tổng thể ta xem xét giá trị F từ bảng phân tích phương sai (ANOVA) tại Bảng 10. Kết quả ANOVA cho thấy mức ý nghĩa 1% (sig = 0,000), điều này cho thấy mô hình hồi quy tuyến tính bội phù hợp với tập dữ liệu hay các biến độc lập có quan hệ tuyến tính với biến biến phụ thuộc và mô hình có thể sử dụng được. Theo Hoàng Trọng và Chu Nguyễn Mộng Ngọc (2008), hệ số R2 hiệu chỉnh là thước đo mức độ phù hợp của mô hình hồi quy bội vì giá trị của hệ số này không phụ thuộc vào số lượng biến được đưa vào mô hình nghiên cứu. Mô hình có hệ số R2 hiệu chỉnh là 0,642. Như vậy, 0,642% mức độ biến thiên của Giá trị doanh nghiệp được giải thích bởi 4 nhân tố (Lượng thuế phải nộp thấp hơn bình thường; Giá cả; Chi phí bán hàng, quản lý và hành chính bất thường; Thu nhập trước thuế bất thường) trong mô hình Kiểm định hiện tượng tự tương quan.

- Kiểm định hệ số hồi quy

Bảng 11. Kiểm định hệ số hồi quy

|

Coefficientsa

|

|

Model

|

Unstandardized Coefficients

|

Standardized Coefficients

|

t

|

Sig.

|

Collinearity Statistics

|

|

|

B

|

Std. Error

|

Beta

|

|

|

Tolerance

|

VIF

|

|

|

1

|

(Constant)

|

-1.433E-6

|

.043

|

|

.000

|

1.000

|

|

|

|

|

TNTT

|

-236

|

.043

|

-236

|

5.434

|

.000

|

1.000

|

1.000

|

|

|

LTTN

|

-388

|

.043

|

-388

|

8.914

|

.000

|

1.000

|

1.000

|

|

|

BCTCN

|

-504

|

.043

|

-504

|

11.588

|

.000

|

1.000

|

1.000

|

|

|

CP

|

-413

|

.043

|

-413

|

9.503

|

.000

|

1.000

|

1.000

|

|

|

a. Dependent Variable: GTDN

|

Kết quả hồi quy ở Bảng 11 cho thấy 4 biến độc lập đưa ra được ứng dụng trong nghiên cứu này đều có mức nghĩa thống kê ở mức 1% (Sig. ≤ 0,01), cụ thể: Lượng thuế phải nộp thấp hơn bình thường (LTTN); Giá cả (BCTCN); Chi phí bán hàng, quản lý và hành chính bất thường (CP); Thu nhập trước thuế bất thường (TNTT). Như vậy, các biến này tương quan có nghĩa với biến Giá trị doanh nghiệp với độ tin cậy 99%.

Tác có phương trình hồi quy như sau:

SGTDN =-0,236*TNTT - 0,388*LTTN - 0,504*BCTCN - 0,413*CP

4.2. Thảo luận

Kết quả kiểm định hồi quy trong Bảng 11 cho thấy cả 4 biến độc lập được sử dụng trong nghiên cứu đều có ý nghĩa thống kê cao, với mức ý nghĩa (Sig.) ≤ 0,01, tức là đạt mức 1%. Cụ thể, các biến độc lập bao gồm: "Lượng thuế phải nộp thấp hơn bình thường" (LTTN), "Giá cả" (BCTCN), "Chi phí bán hàng, quản lý và hành chính bất thường" (CP) và "Thu nhập trước thuế bất thường" (TNTT) đều có sự tương quan có ý nghĩa với biến phụ thuộc "Giá trị doanh nghiệp" (GTDN) với độ tin cậy lên đến 99%.

Hệ số hồi quy chuẩn hóa cho thấy mức ảnh hưởng của từng biến độc lập lên biến phụ thuộc. Cụ thể, hệ số của "Báo cáo tài chính có dấu hiệu bất thường" (BCTCN) là 0,504, cho thấy đây là biến có tác động lớn nhất đến "Giá trị doanh nghiệp", tiếp theo là "Chi phí bán hàng, quản lý và hành chính bất thường" (CP) với hệ số là 0,413, "Lượng thuế phải nộp thấp hơn bình thường" (LTTN) với hệ số 0,388, và cuối cùng là "Thu nhập trước thuế bất thường" (TNTT) với hệ số 0,236.

Cuối cùng, chỉ số Collinearity Statistics với Tolerance = 1.000 và VIF = 1.000 cho tất cả các biến độc lập, cho thấy không có dấu hiệu của đa cộng tuyến trong mô hình. Điều này khẳng định các biến độc lập không có mối tương quan quá cao với nhau, đảm bảo tính ổn định và chính xác cho kết quả hồi quy.

Phương trình hồi quy SGTDN = -0,236TNTT - 0,388LTTN - 0,504BCTCN - 0,413CP cho thấy tác động của các biến độc lập đến giá trị doanh nghiệp (SGTDN). Hệ số của TNTT (-0,236) chỉ ra rằng khi thu nhập trước thuế bất thường tăng lên 1 đơn vị, giá trị doanh nghiệp sẽ giảm 0,236 đơn vị, điều này cho thấy thu nhập trước thuế bất thường có ảnh hưởng tiêu cực đến giá trị doanh nghiệp. Tương tự, hệ số của LTTN (-0,388) cho thấy khi lượng thuế phải nộp thấp hơn bình thường tăng 1 đơn vị, giá trị doanh nghiệp sẽ giảm 0,388 đơn vị, cho thấy doanh nghiệp có thuế phải nộp thấp hơn bình thường sẽ bị giảm giá trị. Biến BCTCN có hệ số hồi quy -0,504, lớn nhất trong các biến, cho thấy báo cáo tài chính có dấu hiệu bất thường có tác động tiêu cực mạnh nhất, làm giảm giá trị doanh nghiệp nhiều nhất. Cuối cùng, hệ số của CP (-0,413) cho thấy khi chi phí bán hàng, quản lý và hành chính bất thường tăng 1 đơn vị, giá trị doanh nghiệp sẽ giảm 0,413 đơn vị, thể hiện tác động tiêu cực đáng kể từ các chi phí này lên giá trị doanh nghiệp. Tóm lại, tất cả các biến độc lập đều có hệ số âm, cho thấy sự gia tăng của bất kỳ biến nào trong số này đều làm giảm giá trị doanh nghiệp, với báo cáo tài chính có dấu hiệu bất thường là yếu tố tác động mạnh nhất.

5. Kết luận và hàm ý

5.1. Kết luận

Kết quả nghiên cứu về "Tác động của hành vi tránh thuế đến giá trị các doanh nghiệp Việt Nam niêm yết giai đoạn 2018-2023" cho thấy hành vi tránh thuế có ảnh hưởng đáng kể đến giá trị doanh nghiệp. Các biến liên quan đến tránh thuế, như thu nhập trước thuế bất thường, lượng thuế phải nộp thấp hơn bình thường, chi phí quản lý và hành chính bất thường và báo cáo tài chính có dấu hiệu bất thường, đều thể hiện tác động tiêu cực đến giá trị doanh nghiệp. Điều này cho thấy việc doanh nghiệp tham gia vào các hoạt động tránh thuế có thể làm suy giảm niềm tin của nhà đầu tư, từ đó ảnh hưởng tiêu cực đến giá trị thị trường của doanh nghiệp. Mặc dù các doanh nghiệp có thể thu được lợi ích ngắn hạn từ việc giảm nghĩa vụ thuế, những bất thường trong báo cáo tài chính và hành vi tránh thuế có thể gây ra rủi ro lớn về lâu dài, làm giảm giá trị doanh nghiệp. Nghiên cứu này đóng góp vào việc hiểu rõ hơn về mối quan hệ giữa hành vi tránh thuế và giá trị doanh nghiệp tại Việt Nam, đồng thời nhấn mạnh tầm quan trọng của sự minh bạch tài chính và tuân thủ thuế trong việc duy trì và gia tăng giá trị doanh nghiệp trên thị trường.

5.2. Hàm ý chính sách

Dựa trên kết quả từ chương trình hồi quy cho thấy tác động tiêu cực của các biến độc lập như thu nhập trước thuế bất thường, lượng thuế phải nộp thấp hơn bình thường, báo cáo tài chính có dấu hiệu bất thường và chi phí bất thường đến giá trị doanh nghiệp (SGTDN), có thể đưa ra một số giải pháp chính sách nhằm giảm thiểu những ảnh hưởng này, đồng thời nâng cao giá trị doanh nghiệp một cách bền vững.

Trước hết, cần tập trung vào việc tăng cường quản lý và kiểm soát thu nhập trước thuế bất thường (TNTT). Thu nhập bất thường trước thuế, nếu không được quản lý chặt chẽ, có thể làm giảm giá trị doanh nghiệp. Điều này có thể phản ánh những bất thường hoặc rủi ro trong hoạt động kinh doanh của doanh nghiệp, làm ảnh hưởng đến lòng tin của nhà đầu tư. Để giảm thiểu tác động tiêu cực này, cơ quan thuế và quản lý nhà nước cần đưa ra các quy định rõ ràng và nghiêm ngặt về cách thức doanh nghiệp báo cáo và giải trình các khoản thu nhập bất thường. Một chính sách yêu cầu các doanh nghiệp giải trình chi tiết các khoản thu nhập bất thường này không chỉ giúp tăng cường tính minh bạch, mà còn tạo ra cơ sở để cơ quan quản lý kiểm soát chặt chẽ hơn, giảm thiểu khả năng doanh nghiệp thực hiện các hành vi gian lận hoặc trốn thuế. Các chính sách thưởng cho doanh nghiệp có thu nhập minh bạch, rõ ràng cũng nên được xem xét để khuyến khích doanh nghiệp tuân thủ các quy định tài chính.

Tiếp theo, cần thiết lập một khung thuế minh bạch và công bằng cho các doanh nghiệp. Kết quả hồi quy cho thấy lượng thuế phải nộp thấp hơn bình thường (LTTN) có tác động tiêu cực đến giá trị doanh nghiệp, điều này có thể xuất phát từ các hành vi tránh thuế hoặc tối ưu hóa thuế không hợp lý. Các doanh nghiệp lợi dụng những lỗ hổng trong hệ thống thuế để giảm nghĩa vụ thuế của mình có thể gặp phải phản ứng tiêu cực từ thị trường, làm giảm niềm tin từ các nhà đầu tư và ảnh hưởng trực tiếp đến giá trị doanh nghiệp. Do đó, chính sách thuế cần được thiết lập để tạo ra môi trường kinh doanh minh bạch, trong đó các quy định thuế phải công bằng và khó có thể bị lợi dụng. Nhà nước cần tăng cường giám sát và thực hiện các biện pháp xử phạt nghiêm khắc đối với các doanh nghiệp có hành vi vi phạm thuế. Đồng thời, việc cung cấp hướng dẫn cụ thể về chính sách thuế cho các doanh nghiệp cũng sẽ giúp họ hiểu rõ hơn về trách nhiệm thuế của mình, từ đó tuân thủ tốt hơn.

Một yếu tố quan trọng khác là cải thiện chất lượng và tính minh bạch của báo cáo tài chính. Với hệ số hồi quy của biến báo cáo tài chính có dấu hiệu bất thường (BCTCN) lớn nhất trong các biến, cho thấy báo cáo tài chính không minh bạch, có dấu hiệu bất thường gây ra tác động tiêu cực lớn nhất đến giá trị doanh nghiệp. Điều này nhấn mạnh tầm quan trọng của việc nâng cao chất lượng báo cáo tài chính. Các quy định về công bố thông tin tài chính nên được củng cố và thực hiện một cách nghiêm ngặt hơn, đặc biệt đối với các doanh nghiệp niêm yết trên thị trường chứng khoán. Các cơ quan quản lý cần yêu cầu doanh nghiệp thực hiện kiểm toán tài chính định kỳ bởi các tổ chức kiểm toán độc lập để đảm bảo tính minh bạch và trung thực của báo cáo tài chính. Ngoài ra, cần đưa ra các tiêu chuẩn cao hơn về báo cáo tài chính và quy định rõ ràng hơn về cách thức doanh nghiệp trình bày các khoản mục tài chính có dấu hiệu bất thường. Điều này không chỉ giúp tăng cường lòng tin từ phía nhà đầu tư, mà còn giúp doanh nghiệp tránh được các rủi ro pháp lý liên quan đến gian lận tài chính.

Kiểm soát và tối ưu hóa chi phí bất thường trong hoạt động kinh doanh cũng là một giải pháp quan trọng. Hệ số hồi quy của biến chi phí bán hàng, quản lý và hành chính bất thường (CP) cho thấy chi phí bất thường có tác động tiêu cực đáng kể đến giá trị doanh nghiệp. Điều này có nghĩa doanh nghiệp cần phải kiểm soát tốt hơn các khoản chi phí không nằm trong kế hoạch hoặc chi phí đột biến. Chính sách khuyến khích doanh nghiệp thực hiện các biện pháp tối ưu hóa chi phí, nâng cao hiệu quả quản lý tài chính sẽ giúp họ duy trì sự ổn định về mặt tài chính. Cần khuyến khích doanh nghiệp áp dụng các công nghệ tiên tiến vào quản lý chi phí để giảm thiểu các khoản chi phí bất hợp lý, đồng thời hỗ trợ doanh nghiệp trong việc tìm kiếm các giải pháp tối ưu hóa chi phí hoạt động.

Cuối cùng, việc nâng cao năng lực quản trị và quản lý rủi ro tài chính là yếu tố thiết yếu để doanh nghiệp có thể duy trì sự ổn định và phát triển bền vững. Nhà nước và các cơ quan quản lý có thể triển khai các chương trình đào tạo, hướng dẫn về quản trị tài chính, kế toán và quản lý rủi ro cho các doanh nghiệp, đặc biệt là các doanh nghiệp niêm yết. Những chương trình này sẽ giúp doanh nghiệp nâng cao kiến thức, kỹ năng quản lý tài chính, từ đó tránh được các sai lầm trong việc điều hành tài chính và tối ưu hóa nguồn lực doanh nghiệp. Việc áp dụng các biện pháp quản trị rủi ro hiệu quả sẽ giúp doanh nghiệp hạn chế các tổn thất về tài chính do những thay đổi bất thường trong môi trường kinh doanh, đồng thời tăng cường khả năng ứng phó với các thách thức từ thị trường.

Nhìn chung, các giải pháp chính sách này không chỉ giúp giảm thiểu các yếu tố tiêu cực ảnh hưởng đến giá trị doanh nghiệp, mà còn thúc đẩy tính minh bạch, hiệu quả trong hoạt động kinh doanh. Những thay đổi tích cực này sẽ tạo ra nền tảng vững chắc cho doanh nghiệp phát triển bền vững và gia tăng giá trị dài hạn.

TÀI LIỆU THAM KHẢO:

1. Nguyễn Thị Phương Thảo (2011), Ảnh hưởng của sự thay đổi tỷ suất thuế thu nhập doanh nghiệp đến việc điều chỉnh lợi nhuận: Trường hợp các công ty cổ phần niêm yết tại sở giao dịch Thành phố Hồ Chí Minh, Đại học Kinh tế thành phố Hồ Chí Minh.

2. Nguyễn Thị Thu Hà (2018), Mối quan hệ giữa hành vi trốn thuế và giá trị doanh nghiệp: Nghiên cứu trường hợp các doanh nghiệp niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh, Học viện Tài chính.

3. Bùi Việt Hùng (2019), Hành vi tránh thuế và giá trị doanh nghiệp: Nghiên cứu thực nghiệm trên dữ liệu của các công ty niêm yết trên thị trường chứng khoán Việt Nam, Quốc gia TP. Hồ Chí Minh.

4. Phạm Thị Thúy Hằng (2020), Phân tích ảnh hưởng của hành vi trốn thuế đến giá trị doanh nghiệp: Nghiên cứu trường hợp các doanh nghiệp niêm yết trên sàn HOSE, Đại học Thái Nguyên.

5. Nguyễn Thị Phương Lan (2021), Tác động của hành vi tránh thuế đến giá trị doanh nghiệp: Nghiên cứu kinh nghiệm các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam, Đại học Kinh tế Quốc dân.

6. James R. Baker, J. Chris Bushman và David J. Richardson (2003), Tax Avoidance and Firm Value), Nhà xuất bản: The Accounting Review.

7. Francis X. Diekman, Xuanzhi Wang và Xuxin Wang (2014), Tax Avoidance and Corporate Governance), Nhà xuất bản: Journal of Financial Economics.

8. Gerard M. Peasnell, Baolian Wang và Xuanzhi Wang (2018), Tax Avoidance and Investment Efficiency), Nhà xuất bản: Journal of Accounting and Economics.

Impacts of tax avoidance behavior on the value of listed Vietnamese companies in the period 2018-2023

Master. Nguyen Lam

General Director, Nguyen Lam Investment Consulting Joint Stock Company

Abstract:

This study analyzed the impact of tax avoidance behavior on the value of listed Vietnamese companies in the period 2018-2023. The study focused on the relationship between tax avoidance and corporate value. The study’s results showed that tax avoidance can bring short-term benefits through cost savings, but it also increases legal risks and reduces investor confidence, thereby negatively affecting the long-term value of listed companies. The study is expected to provide an in-depth view of the dual impact of tax avoidance. Based on the study’s findings, reasonable tax management solutions were proposed to optimize corporate value.

Keywords: tax avoidance, corporate value, listed companies, legal risks, tax management.

[Tạp chí Công Thương - Các kết quả nghiên cứu khoa học và ứng dụng công nghệ, Số 19 tháng 9 năm 2024]