Theo báo cáo tài chính quý 2 và 6 tháng đầu năm 2023 của các ngân hàng thương mại đã công bố cho thấy, doanh thu từ hoạt động bảo hiểm tại các ngân hàng đã sụt giảm mạnh mẽ so với cùng kỳ...

Bảo hiểm không còn là “trái ngọt” của ngân hàng

Bảo hiểm không còn là “trái ngọt” của ngân hàng

Cuộc khủng hoảng niềm tin trong ngành bảo hiểm đã kéo theo doanh thu từ hoạt động bảo hiểm tại các ngân hàng sụt giảm mạnh mẽ. Trong nửa đầu năm 2023, thu từ hoạt động bảo hiểm tại các ngân hàng đã sụt giảm đáng kể so với cùng kỳ năm trước, có nơi giảm tới 80 - 90%.

CƠN KHỦNG HOẢNG BANCASSURAN

Bancassurance là sự kết hợp của hai thuật ngữ ngân hàng (Bank) và bảo hiểm (Assurance). Loại hình bán chéo này giúp phía bảo hiểm khai thác tệp khách hàng lớn từ ngân hàng, giảm thiểu chi phí mở rộng; còn các ngân hàng gia tăng nguồn thu, tận dụng những khách hàng mua bảo hiểm để đẩy mạnh dịch vụ khác.

Hoạt động phân phối bảo hiểm qua kênh ngân hàng (bancassurance) từng được coi là “trái ngọt” của các ngân hàng khi mang về hàng trăm, hàng nghìn tỷ đồng mỗi năm từ hoạt động này. Điển hình, trong năm 2022, doanh thu từ hoạt động bảo hiểm đã mang về cho MB Bank 10.000 tỷ đồng, chiếm khoảng 72% tổng thu nhập mảng dịch vụ.

Thế nhưng trong thời gian gần đây, loạt lùm xùm liên quan đến mối lương duyên của các ngân hàng thương mại và các công ty bảo hiểm nhân thọ đã kéo niềm tin của khách hàng đi xuống. Câu chuyện bị ép mua bảo hiểm luôn là nỗi lo của các khách hàng muốn vay tiền ngân hàng. Còn đối với nhân viên ngân hàng, KPI đối với chỉ tiêu bảo hiểm nhân thọ cũng là nỗi ám ảnh lớn trong công việc hàng ngày.

Thêm vào đó, hoạt động chào bán bảo hiểm bị biến tướng, nhiều ngân hàng có dấu hiệu nhập nhèm bảo hiểm với tiền gửi tiết kiệm qua hình thức “tiết kiệm thông minh”, “tiết kiệm đầu tư”… gây mất niềm tin cho khách hàng.

Theo TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, Thành viên Hội đồng Tư vấn Chính sách Tài chính - tiền tệ Quốc gia, cơn khủng hoảng bancassurane hiện nay xuất phát từ ba yếu tố. Đó là người tiêu dùng chủ quan chưa tìm hiểu kỹ, một phần do hám lợi, ham lãi suất cao mà bỏ qua rủi ro. Chất lượng của nhà tư vấn sản phẩm bảo hiểm chưa tốt, chưa minh bạch, đây là yếu tố cần chấn chỉnh. Cuối cùng, yếu tố khách quan (thị trường chứng khoán năm 2022 đi xuống) khiến các sản phẩm bảo hiểm đầu tư đều rơi vào cảnh thua lỗ, bị người dân hủy hợp đồng, nảy sinh kiện cáo.

Trước đó, vào cuối tháng 6/2023, Bộ Tài chính đã có thông báo kết quả thanh tra về việc bán bảo hiểm qua ngân hàng tại 4 doanh nghiệp bảo hiểm gồm Prudential, MB Ageas, Sun Life, BIDV Metlife. Kết quả công tác thanh tra cho thấy việc bán bảo hiểm qua kênh đại lý là các ngân hàng còn nhiều sai phạm, đặc biệt là khâu tư vấn của nhân viên ngân hàng, nhân viên môi giới.

Bộ Tài chính chỉ ra 4 hành vi vi phạm điển hình tại các doanh nghiệp bị thanh tra. Cụ thể, nhân viên không tư vấn trực tiếp cho khách hàng hoặc không hướng dẫn đầy đủ thủ tục trong quá trình thực hiện quy trình, thủ tục hồ sơ yêu cầu theo quy định của doanh nghiệp; không đảm bảo chất lượng tư vấn về sản phẩm bảo hiểm, dẫn đến khách hàng không hiểu rõ về sản phẩm bảo hiểm; cho người khác (đại lý cá nhân khác, nhân viên ngân hàng) sử dụng ipad, mã số đại lý để hướng dẫn khách hàng nhập thông tin; không thực hiện đúng biểu phí bảo hiểm đã được Bộ Tài chính phê chuẩn…

Trước phản ứng của dư luận cũng như các hoạt động chấn chỉnh của các cơ quan chức năng, phần lớn ngân hàng thương mại đã bắt đầu chậm lại các hoạt động bán chéo bảo hiểm nhân thọ.

DOANH THU TỪ BẢO HIỂM “LAO DỐC”

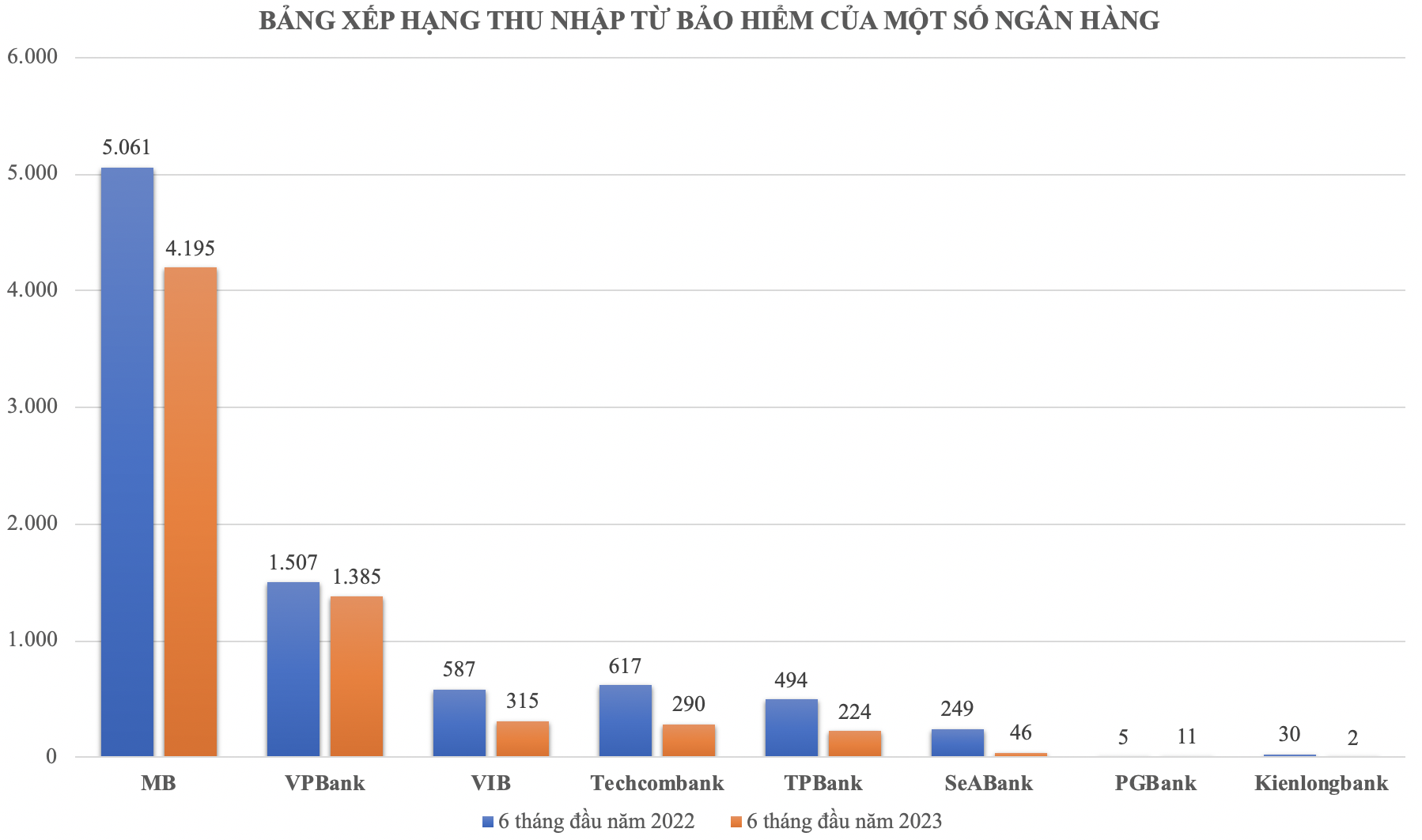

Theo báo cáo tài chính quý 2/2023 của các ngân hàng thương mại đã công bố, chỉ có 8 ngân hàng đưa ra thông tin chi tiết về khoản mục thu nhập từ hoạt động bảo hiểm nằm trong thu nhập từ hoạt động dịch vụ. Trong đó, có đến 7 ngân hàng ghi nhận hoạt động này giảm sau 6 tháng đầu năm.

Khảo sát cho thấy, MB Bank vẫn là ngân hàng có thu nhập từ hoạt động bảo hiểm cao nhất toàn ngành với 4.195 tỷ đồng trong nửa đầu năm 2023, giảm 17%. Nếu trừ đi khoản chi phí cho hoạt động này là 2.600 tỷ đồng, MB Bank lãi được hơn 1.500 tỷ đồng sau nửa đầu năm 2023, giảm 23%. Cùng kỳ năm ngoái, MB Bank kiếm được gần 5.100 tỷ đồng, trong khi chi phí hơn 3.100 tỷ đồng, thu về lãi thuần từ hoạt động bảo hiểm gần 2.000 tỷ đồng.

Đứng ở vị trí thứ 2 là ngân hàng VPBank khi thu về 1.385 tỷ đồng từ dịch vụ bảo hiểm trong 6 tháng đầu năm 2023, giảm 8% so với cùng kỳ. Trước đó, vào đầu hồi tháng 8/2023, VPBank đã ký hợp tác chiến lược lâu dài với Công ty TNHH Bảo hiểm Nhân thọ AIA (Việt Nam).

Vị trí thứ 3 và 4 thuộc về VIB và Techcombank với doanh thu từ bảo hiểm lần lượt là 315 tỷ đồng và 290 tỷ đồng. So với cùng kỳ năm 2022, mức doanh thu này đã giảm tương ứng 46% và 53%. Hiện VIB hợp tác với Prudential Việt Nam; còn Techcombank ký kết hợp tác chiến lược lâu dài với Công ty Bảo hiểm Manulife.

Doanh thu từ bảo hiểm tại ngân hàng TPBank trong nửa đầu năm 2023 đạt 224 tỷ đồng, giảm mạnh 55% so với 6 tháng đầu năm ngoái; xếp ở vị trí thứ 5 trong danh sách. Hiện tại, TPBank đang phân phối bảo hiểm của Manulife và Sun Life.

SeABank và KienlongBank cũng ghi nhận doanh thu từ bảo hiểm sụt giảm mạnh. Theo đó, SeABank ghi nhận khoản thu 46 tỷ đồng, giảm 81,4% so với cùng kỳ. Tại KienlongBank, thu nhập từ hoạt động này cũng giảm 93,4% xuống còn 2 tỷ đồng.

Trong khi hầu hết các ngân hàng “đau đầu” vì bancassurance thì PGBank lại có cú lội “ngược dòng” khi doanh thu từ hoạt động bảo hiểm tăng 99,5% lên mức 11 tỷ đồng. Dù vậy, so với những cái tên thuộc top đầu như MB, VPBank hay VIB thì mức thu nhập này cũng tương đối nhỏ.

Tổng cộng, doanh thu từ bảo hiểm của 8 ngân hàng trong nửa đầu năm nay chỉ đạt hơn 6.500 tỷ đồng, giảm 24,4% so với cùng kỳ. Trong khi đó, doanh thu từ hoạt động dịch vụ của 29 ngân hàng đã báo cáo vẫn tăng khoảng 8,8%.

Nếu chỉ xét riêng 8 ngân hàng có số liệu thu từ bảo hiểm, doanh thu từ hoạt động dịch vụ vẫn tăng khoảng 0,4% so với cùng kỳ năm trước. Tổng tỷ trọng thu từ bảo hiểm trên thu nhập từ dịch vụ tụt từ 39,7% vào nửa đầu năm ngoái xuống chỉ còn 29,9%.

Theo số liệu của Tổng cục Thống kê, tổng doanh thu phí bảo hiểm quý 2/2023 ước đạt 61,3 nghìn tỷ đồng (giảm 3,12% so với cùng kỳ năm 2022). Tính chung 6 tháng đầu năm 2023, tổng doanh thu phí bảo hiểm ước đạt 117 nghìn tỷ đồng (giảm 1,62% so với cùng kỳ năm 2022).

Trong đó, doanh thu phí lĩnh vực bảo hiểm phi nhân thọ ước đạt 35,6 nghìn tỷ đồng (tăng 3,3% so với cùng kỳ năm 2022), lĩnh vực bảo hiểm nhân thọ ước đạt 81,4 nghìn tỷ đồng (giảm 3,6% so với cùng kỳ năm 2022). Chi trả quyền lợi bảo hiểm ước đạt 35,3 nghìn tỷ đồng (tăng 23,8% so với cùng kỳ năm 2022).

Tổng số tiền đầu tư trở lại nền kinh tế ước đạt 725,4 tỷ đồng (tăng 15,4% so với cùng kỳ năm 2022). Tổng tài sản thị trường bảo hiểm ước đạt 869,5 tỷ đồng (tăng 12,2% so với cùng kỳ năm 2022). Tổng dự phòng nghiệp vụ bảo hiểm tăng 16,5% so với cùng kỳ năm 2022.

Để chấn chỉnh các sai phạm trong hoạt động bancassurance, PGS.TS Đinh Trọng Thịnh, Giảng viên cấp cao Học viện Tài chính cho rằng, điều quan trọng là phải giải quyết tận gốc vấn đề. Trong thực tế vẫn tồn tại tình trạng ngân hàng đứng "chiếu trên", có vị thế mạnh hơn nhiều so với người đi vay nên mới phát sinh việc ép mua bảo hiểm mới giải ngân.

Vì vậy, cần kiểm soát hoạt động cho vay tại tất cả ngân hàng. Những hồ sơ đáp ứng đủ các điều kiện ràng buộc về mặt tín dụng, phải cho người dân, doanh nghiệp vay một cách đơn giản, thuận tiện. Khi cửa vay vốn rộng mở cho người đủ điều kiện, cửa ép mua bảo hiểm nhân thọ để được giải ngân khoản vay sẽ bị hẹp lại.

Một ý kiến khác, TS. Cấn Văn Lực cho rằng, trước hết, nhà cung cấp bảo hiểm phải xem xét lại sản phẩm của mình, từ dịch vụ, quy trình, quy định về quyền lợi và trách nhiệm của các bên liên quan. Phía đại lý bảo hiểm cũng phải xác định trách nhiệm của mình. Cuối cùng, cần giáo dục tài chính cho người dân hiểu đây là sản phẩm phức tạp, là sản phẩm đầu tư, chứ không phải là tiền gửi tiết kiệm.

Trong khi đó, TS. Nguyễn Trí Hiếu, chuyên gia về tài chính - ngân hàng lại đưa ra quan điểm, không nên để ngân hàng làm đại lý bảo hiểm như hiện nay. Ông cho rằng cần tách bạch nghiệp vụ giữa hai đơn vị. Việc bán bảo hiểm thì nên để cho hãng bảo hiểm có nghiệp vụ bán, cũng như ngân hàng thì nên chú trọng các nghiệp vụ tài chính ngân hàng.

Cũng theo TS. Nguyễn Trí Hiếu, trong các năm sau, doanh thu từ bancassurance có thể sẽ được cải thiện nếu như niềm tin của khách hàng phục hồi và củng cố.

Chuyên gia Nguyễn Trí Hiếu cũng cho rằng, để khôi phục lại niềm tin của khách hàng vào các sản phẩm bảo hiểm, các đơn vị phải tư vấn để khách hàng có thể hiểu rõ, đúng và đầy đủ về sản phẩm bảo hiểm mà họ tham gia. Ngân hàng, doanh nghiệp bảo hiểm cần kiểm tra, rà soát lại từ khâu tư vấn, phải đảm bảo nhân viên tư vấn hiểu rõ được sản phẩm rồi mới tư vấn cho khách hàng, tư vấn minh bạch, rõ ràng thông tin…