Cục Dự trữ Liên bang Hoa Kỳ (FED) vừa tăng lãi suất lần thứ 10 liên tiếp, thêm 0,25 điểm phần trăm nhưng phát đi các tín hiệu cho thấy chu kỳ siết chặt chính sách tiền tệ có thể sắp đến lúc kết thúc.

Ngày 3/5 (theo giờ địa phương), Cục Dự trữ Liên bang Hoa Kỳ (FED) thông báo tăng lãi suất cơ bản thêm 0,25 điểm phần trăm, lên khoảng 5% - 5,25%. Đây là lần tăng lãi suất thứ 10 liên tiếp của FED kể từ tháng 3/2022 và hiện lãi suất cơ bản đã gần bằng với mức lãi suất trước thềm cuộc khủng hoảng tài chính toàn cầu năm 2007. Cơ quan này đang trong quá trình siết chặt chính sách tiền tệ nhanh và mạnh nhất chưa từng có tiền lệ nhằm kiềm chế lạm phát tại Hoa Kỳ.

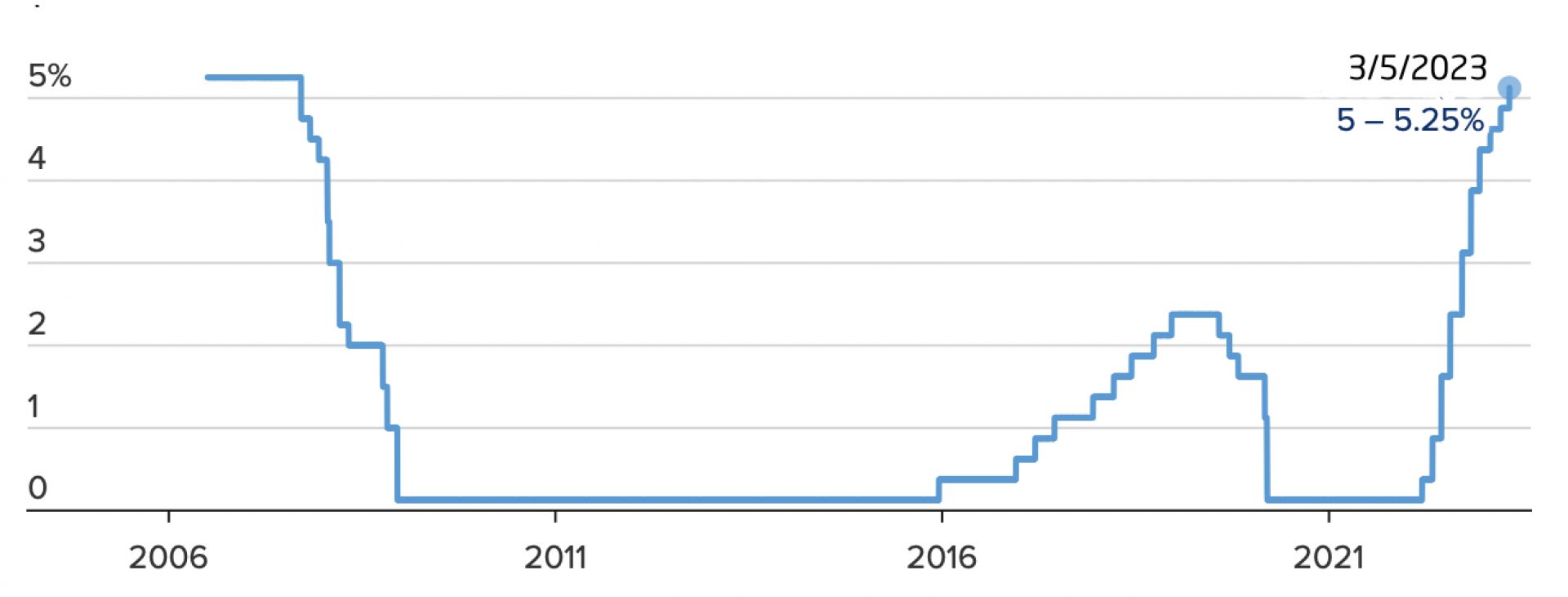

Sau 10 lần tăng lãi suất liên tiếp, mức lãi suất cơ bản tại Hoa Kỳ hiện ở mức cao nhất kể từ tháng 8/2007 - thời điểm trước khi cuộc khủng hoảng tài chính toàn cầu nổ ra. (Nguồn: CNBC)

Sau 10 lần tăng lãi suất liên tiếp, mức lãi suất cơ bản tại Hoa Kỳ hiện ở mức cao nhất kể từ tháng 8/2007 - thời điểm trước khi cuộc khủng hoảng tài chính toàn cầu nổ ra. (Nguồn: CNBC)

Trong lần tăng này, mặc dù FED vẫn lưu ý rằng lạm phát tại Hoa Kỳ vẫn đang ở mức cao và thị trường việc làm đang tăng trưởng mạnh, cơ quan này đã không còn đưa ra các lập luận chính sách “cứng rắn” đối với vấn đề lạm phát. Thay vào đó, FED cho biết có thể tạm dừng việc tăng lãi suất để có thời gian đánh giá tình hình kinh tế, lạm phát và các điều kiện trên thị trường tài chính trong thời gian tới để xác định mức độ phù hợp của các chính sách tiền tệ.

Mức lãi suất hiện nay cũng là mức mà phần lớn giới chức FED dự đoán hồi tháng 3/2023 là đủ để đưa lạm phát tại Hoa Kỳ trở về mức mục tiêu 2%. Dữ liệu gần nhất cho thấy chỉ số tiêu dùng cá nhân (PCE) tại Hoa Kỳ trong quý 1/2023 đã tăng 4,2%. Nếu loại bỏ giá thực phẩm và giá năng lượng thì chỉ số PCE lõi tăng tới 4,9%, cao hơn đáng kể so với mức tăng 4,4% được ghi nhận trong quý 4/2022.

FED cho biết tăng trưởng kinh tế của Mỹ hiện vẫn ở mức "khiêm tốn" nhưng những diễn biến gần đây có thể khiến các điều kiện tín dụng thắt chặt hơn đối với các hộ gia đình và doanh nghiệp, gây áp lực lên hoạt động kinh tế, tuyển dụng lao động và lạm phát.

Theo đánh giá của giới quan sát, những động thái này thể hiện sự “thừa nhận” phần nào rằng dù chính sách tiền tệ thắt chặt vẫn sẽ được FED duy trì, nhưng con đường phía trước đối với việc tăng lãi suất sẽ không phải là khả năng rõ ràng, khi các nhà hoạch định chính sách đánh giá các dữ liệu kinh tế và điều kiện tài chính.

Quyết định tăng lãi suất lần này của FED được đưa ra trong bối cảnh nền kinh tế Hoa Kỳ đang trong tình trạng “mong manh” với tăng trưởng GDP quý 1/2023 giảm mạnh còn 1,1% cũng như sự phản đối gay gắt từ phía đảng Dân chủ. Đảng Dân chủ chỉ trích việc FED tăng lãi suất quá nhanh có thể gây suy thoái kinh tế và khiến nhiều người bị mất việc làm.

Những rủi ro liên quan đến sự sụp đổ gần đây của một số ngân hàng tại Hoa Kỳ và sự bế tắc về giới hạn nợ của chính phủ đã khiến FED phải thận trọng hơn trong việc duy trì chính sách thắt chặt tiền tệ. Chỉ trong vòng 2 tháng qua, đã có 4 ngân hàng tại Hoa Kỳ sụp đổ, bao gồm cả 3 ngân hàng khu vực (regional bank) quy mô lớn, nguyên nhân chủ yếu đến từ việc FED tăng mạnh lãi suất.

Sự sụp đổ của các ngân hàng này khiến thị trường lo ngại có thể gây ra hiệu ứng dây chuyền, lan ra toàn bộ nền kinh tế. Trong cuộc họp hồi tháng 3, chính bản thân các quan chức FED cũng cảnh báo rằng Hoa Kỳ có thể rơi vào suy thoái nhẹ trong năm nay do các khó khăn của hệ thống ngân hàng.

Một số chuyên gia phân tích hiện dự đoán với việc đà tăng trưởng kinh tế Hoa Kỳ suy yếu đáng kể và nguy cơ suy thoái lớn hơn có thể buộc FED phải hạ lãi suất vào cuối năm nay.