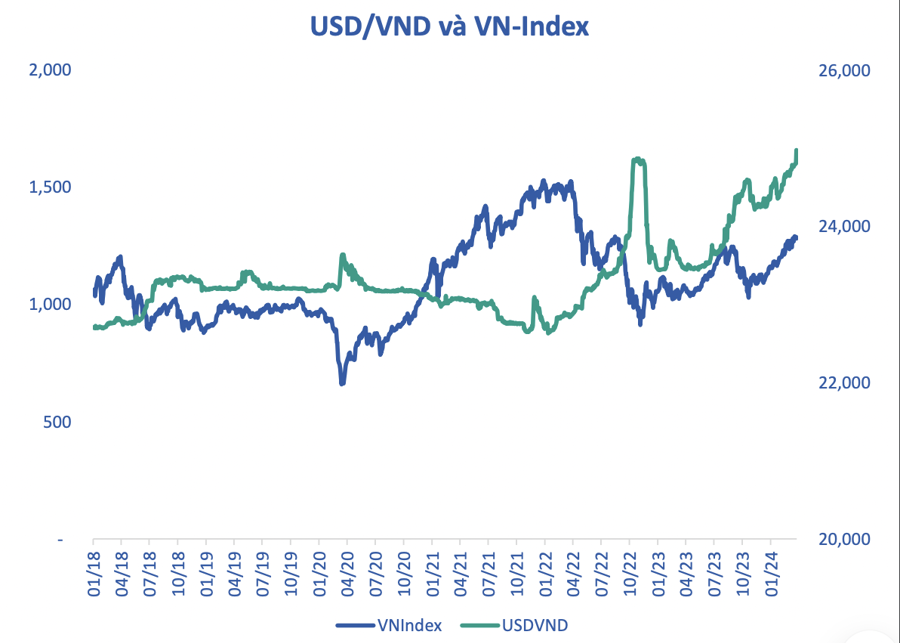

Trong báo cáo chiến lược vừa được Công ty Chứng khoán BIDV (BSC) công bố, tính đến ngày 29/3/2024, đồng VND đã giảm 2,11% từ đầu năm so với đồng USD, tỷ giá USD/VND lên mức cao nhất kể từ tháng 11/2022.

Theo BSC, nguyên nhân tỷ giá USD/VND tăng do Fed chưa đưa ra thời điểm cụ thể nới lỏng chính sách tiền tệ, chỉ số DXY-Index tăng cao trong các phiên gần đây. Trong khi đó, tình trạng chênh lệch lãi suất giữa VND và USD trên thị trường liên ngân hàng vẫn tiếp tục. Giá vàng, crypto tăng trong thời gian ngắn. Đồng thời, nhu cầu nhập khẩu tăng, kết năm tài chính của nhiều doanh nghiệp FDI, dẫn đến nhu cầu ngoại tệ tăng.

Tuy nhiên, so với diễn biến đồng tiền các nước khác so với USD, đồng VND vẫn đang có diễn biến ổn định hơn kể từ đầu năm 2023 đến nay.

Theo đánh giá của BSC, tỷ giá USD/VND tăng gây sức ép lên lạm phát và Nhà điều hành, gián tiếp ảnh hưởng đến kỳ vọng về lạm phát và lãi suất. Ngoài ra, gây áp lực lên doanh nghiệp vay nợ, thanh toán bằng đồng USD; tác động đến dòng vốn ngoại trên thị trường.

TỶ GIÁ TĂNG SẼ ẢNH HƯỞNG ĐẾN CÁC DOANH NGHIỆP NIÊM YẾT

Trên thị trường chứng khoán, chỉ số VN-Index hầu hết có biến động giảm (số lần giảm 10/17 lần) khi tỷ giá tăng 1%. Mức giảm trung bình của VN-Index là -1,81%, tương ứng mức tăng của tỷ giá USD/VND là 2,08%.

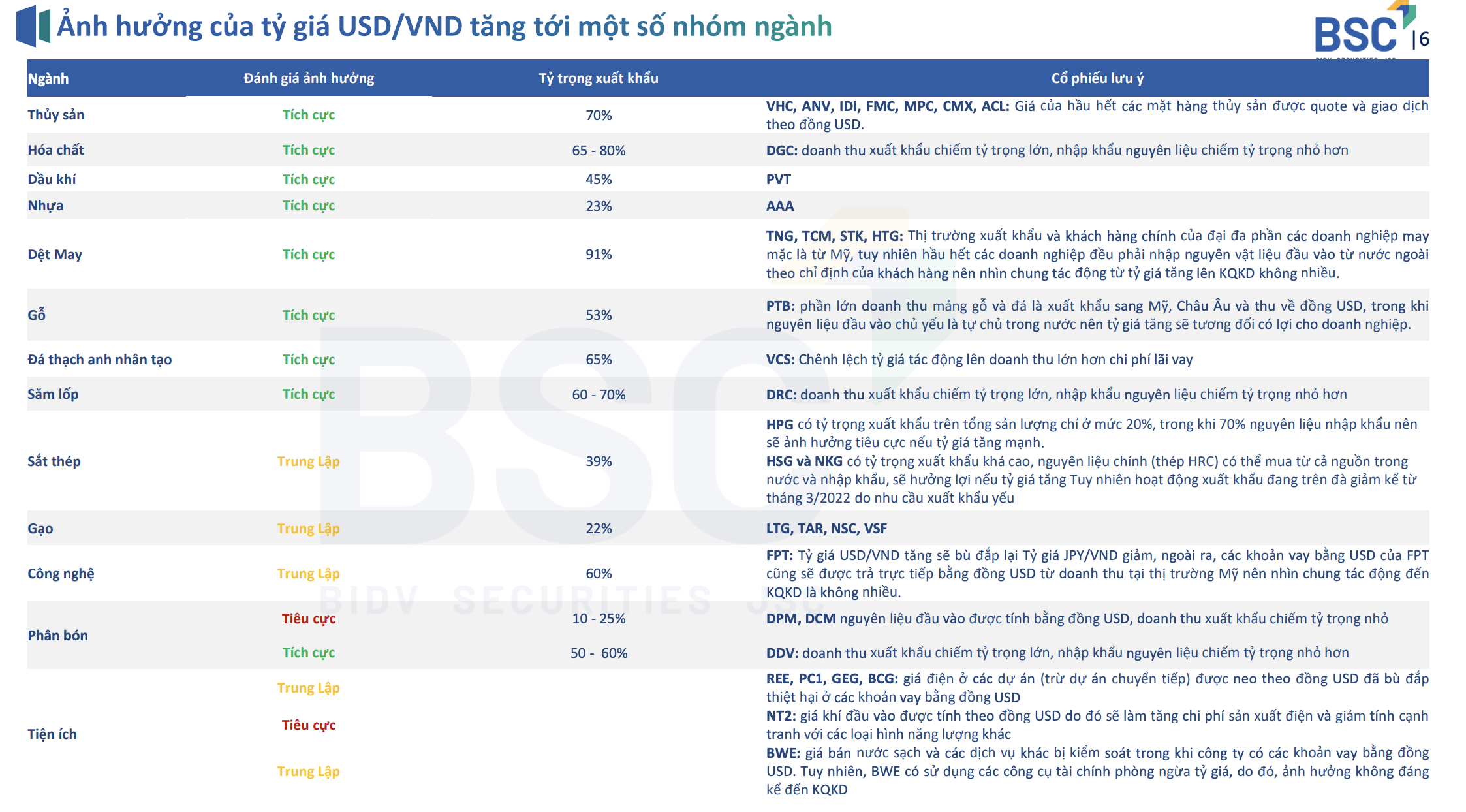

Đội ngũ phân tích của BSC còn cho rằng, tỷ giá tăng trong thời gian qua đã tác động tích cực tới các nhóm ngành xuất khẩu gồm: thủy sản, hóa chất, dầu khí, nhựa, dệt may, gỗ, săm lốp.

Cụ thể, với nhóm thủy sản, các mã cổ phiếu VHC, ANV, IDI, FMC, MPC, CMX, ACL sẽ được hưởng lợi khi giá của hầu hết các mặt hàng thủy sản được quote và giao dịch theo đồng USD.

Tương tự, đại diện nhóm phân bón là DGC ghi nhận doanh thu xuất khẩu chiếm tỷ trọng lớn, nhập khẩu nguyên liệu chiếm tỷ trọng nhỏ hơn. Tuy nhiên, DCM và DPM sẽ chịu ảnh hưởng tiêu cực do nguyên liệu đầu vào được tính bằng đồng USD, doanh thu xuất khẩu chiếm tỷ trọng nhỏ.

Với nhóm dệt may gồm các cổ phiếu TNG, TCM, STK, HTG, thị trường xuất khẩu và khách hàng chính của đại đa phần các doanh nghiệp may mặc là từ Mỹ, tuy nhiên hầu hết các doanh nghiệp đều phải nhập nguyên vật liệu đầu vào từ nước ngoài theo chỉ định của khách hàng nên nhìn chung tác động từ tỷ giá tăng lên kết quả kinh doanh không nhiều.

Trong khi đó nhóm trung lập gồm sắt thép, gạo, công nghệ thông tin. Nhóm sắt thép HPG có tỷ trọng xuất khẩu trên tổng sản lượng chỉ ở mức 20%, trong khi 70% nguyên liệu nhập khẩu nên sẽ ảnh hưởng tiêu cực nếu tỷ giá tăng mạnh.

Còn HSG và NKG có tỷ trọng xuất khẩu khá cao, nguyên liệu chính (thép HRC) có thể mua từ cả nguồn trong nước và nhập khẩu, sẽ hưởng lợi nếu tỷ giá tăng. Tuy nhiên hoạt động xuất khẩu đang trên đà giảm kể từ tháng 3/2022 do nhu cầu xuất khẩu yếu.

Với nhóm công nghệ thông tin, tỷ giá USD/VND tăng sẽ bù đắp lại tỷ giá JPY/VND giảm, ngoài ra, các khoản vay bằng USD của FPT cũng sẽ được trả trực tiếp bằng đồng USD từ doanh thu tại thị trường Mỹ nên nhìn chung tác động đến kết quả kinh doanh là không nhiều.

Với nhóm tiện ích gồm REE, PC1, GEG, BCG, giá điện ở các dự án (trừ dự án chuyển tiếp) được neo theo đồng USD đã bù đắp thiệt hại ở các khoản vay bằng đồng USD. Ngược lại, NT2 bị ảnh hưởng tiêu cực khi giá khí đầu vào được tính theo đồng USD do đó sẽ làm tăng chi phí sản xuất điện và giảm tính cạnh tranh với các loại hình năng lượng khác.

P/E VN-INDEX TIẾN GẦN HƠN ĐẾN MỐC CAO NHẤT TRONG 1 NĂM QUA

Trước đó, trong quý 1/2024 ghi nhận đà tăng điểm tốt khi VN-Index tăng một mạch 154,16 điểm tương ứng tăng 13,64% so với 31/12/2023 và chỉ số tiến vào cùng kháng cự mạnh 1.280 - 1.300 điểm.

Thanh khoản trung bình quý 1/2024 trên cả 3 sàn đạt 23.895 tỷ đồng/phiên, tăng 18,48% so với trung bình quý 4/2023 và 36% so với trung bình của cả năm 2023.

Môi trường lãi suất thấp tiếp tục duy trì bên cạnh những thông tin tích cực về động thái của cơ quan quản lý trong việc tháo gỡ các nút thắt – đặc biệt là tiêu chí “pre-funding” – nhằm hướng đến mục tiêu sớm nâng hạng thị trường chứng khoán lên thị trường mới nổi cũng như sớm đưa vào vận hành hệ thống giao dịch mới KRX đã giúp thị trường duy trì đà hưng phấn và thu hút dòng tiền tốt trong quý 1/2024.

Trong quý 1, trên HOSE đã ghi nhận 4 phiên có giá trị giao dịch đạt trên 30 nghìn tỷ - điển hình là ngày 18/3 với thanh khoản khớp lệnh đạt 40.224 tỷ đồng – con số cao nhất kể từ tháng 12/2021. Vốn hóa toàn thị trường quý 1 đạt trung bình 6,32 triệu tỷ đồng, tăng hơn 9% so với bình quân quý 4/2023.

Nhà đầu tư cá nhân trong nước tiếp tục mua ròng hơn 11.000 tỷ trong tháng 3. Trong khi đó, khối ngoại tiếp tục bán ròng hơn trên HOSE trong tháng 3. Hai cổ phiếu bị bán ròng nhiều nhất là VHM và VNM giá trị ròng 2.000 tỷ đồng; tiếp theo là cổ phiếu MSN bị bán ròng hơn 1.000 tỷ đồng.

Số liệu kinh tế vĩ mô cho thấy tín hiệu khởi sắc ở hầu hết các lĩnh vực: xuất nhập khẩu, FDI, đầu tư công… bên cạnh những động thái quyết liệt của Chính phủ, cơ quan quản lý trong việc tháo gỡ những nút thắt để hướng đến mục tiêu nâng hạng thị trường chứng khoán Việt Nam vào 2025 đã tạo động lực tích cực cho thị trường.

Tuy nhiên trong bối cảnh Ngân hàng Nhà nước liên tục hoạt động trên thị trường mở, nhà đầu tư nước ngoài quay trở lại bán ròng mạnh mẽ và sự kiện bất ngờ khi nhóm hacker quốc tế tấn công an ninh mạng vào 1 công ty chứng khoán thuộc Top đầu vào cuối T03/24 khiến thị trường tiềm ẩn những rủi ro.

Trên cơ sở đó, đội ngũ chuyên gia từ BSC đã đưa ra dự báo các kịch bản cho VN-Index năm 2024. Ở kịch bản tích cực, VN-Index sẽ hướng đến 1.425 điểm, kịch bản tiêu cực tiệm cận 1.200 điểm và kịch bản cơ sở 1.298 điểm với kịch bản này xác suất cao hơn.

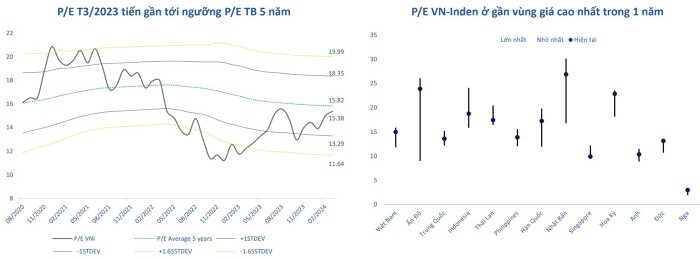

P/E VN-Index kết thúc 29/3/2024 ở mức 15,38 lần, tăng 2,58% so với T2, chiết khấu 2,78% so với P/E trung bình 5 năm và biến động quanh vùng -1 độ lệch chuẩn; P/B tháng 3 ở mức 1. 83 lần.

Nhịp tăng ấn tượng của tháng 3 khiến P/E VN-Index tiến gần hơn đến mốc cao nhất trong 1 năm qua. Qua đó, BSC cho rằng, P/E VN-Index dự báo vận động trong vùng 15,5-15,75 trong kịch bản tích cực khi VN-Index tiến đến vùng 1.298 điểm.

Khánh Ngọc