Theo Savills Việt Nam, nguồn cung phân khúc bất động sản cho thuê như bán lẻ, văn phòng sẽ tăng trong quý 4/2023…

Dự kiến quý 4/2023 nguồn cung bất động sản cho thuê sẽ tăng

Dự kiến quý 4/2023 nguồn cung bất động sản cho thuê sẽ tăng

Những tháng gần đây, thị trường bất động sản còn khá trầm lắng, ở phân khúc bất động sản cho thuê cũng xuất hiện làn sóng trả mặt bằng. Tuy nhiên, nhiều chuyên gia cho rằng thị trường này vẫn có thể tăng nguồn cung vào dịp cuối năm.

CÔNG SUẤT THỊ TRƯỜNG BÁN LẺ ĐẠT 91%

Báo cáo tổng quan thị trường TP.HCM của Savills cho biết, nguồn cung bất động sản bán lẻ ở mức 1,5 triệu m2 sàn, giảm 2% theo quý và 1% theo năm. Nguồn cung ở khu vực ngoài trung tâm chiếm 91% tổng nguồn cung.

Khoảng 3.700 m2 sàn từ nguồn cung của trung tâm thương mại đã được chuyển đổi thành văn phòng và gần 600 m2 sàn nguồn cung của khối đế bán lẻ đã được rao bán. Các dự án này nằm trong khu vực nội thành với lưu vực bán lẻ hạn chế hoặc hoạt động không hiệu quả.

Tình hình hoạt động bất động sản bán lẻ tại TP.HCM

Tình hình hoạt động bất động sản bán lẻ tại TP.HCM

Công suất vẫn được duy trì ở mức 91%, không đổi theo quý và giảm 1 điểm phần trăm theo năm. Giá thuê khu vực ngoài trung tâm tăng 1% theo quý lên 1 triệu đồng/m2/tháng sau khi hai dự án Pandora City và Cantavil Premier có giá thấp hơn khoảng 30% so với giá trung bình của thị trường. Hầu hết các chủ nhà tại khu vực trung tâm vẫn tự tin với giá thuê cao ổn định ở mức 3,3 triệu đồng/m2/tháng, cao gấp 3 lần so với khu vực ngoài trung tâm.

Thị trường bán lẻ khối đế là phân khúc có sự dao động nhất trong hơn một thập kỷ. Từ khi đạt đỉnh 100% vào năm 2010, công suất đã có sự biến động và giảm 2 điểm phần trăm xuống còn 80% trong quý 3/2023. Giá thuê giảm 6% mỗi năm xuống còn 0,8 triệu đồng/m2/tháng.

Gần 90% nguồn cung của các dự án khối đế bán lẻ trong 5 năm qua được tập trung chủ yếu ở khu vực nội thành hoặc ngoại thành nằm trong dự án căn hộ tầm thấp đến tầm trung. Chủ đầu tư có xu hướng tập trung vào các sản phẩm nhà ở dẫn đến các ô bán lẻ ở khối đế có thiết kế kém và tiếp thị chưa hiệu quả.

Nguồn cung bất động sản bán lẻ ở mức 1,5 triệu m2 sàn. Ảnh minh hoạ

Nguồn cung bất động sản bán lẻ ở mức 1,5 triệu m2 sàn. Ảnh minh hoạ

Trong quý 3/2023, thị trường bán lẻ có lượng tiêu thụ âm 32.192 m2 sàn do nguồn cung giảm và chủ nhà chuyển đổi khu vực bán lẻ thành văn phòng. Theo khảo sát các giao dịch thuê của Savills trong quý 3/2023, khách thuê dịch vụ ăn uống chiếm 37% tổng diện tích thuê, thời trang chiếm 24% thị phần; sức khỏe và làm đẹp và giải trí chiếm 13% thị phần mỗi loại.

"Nền kinh tế trong nước duy trì đà tăng trưởng tích cực, thúc đẩy các thương hiệu mới tiếp tục gia nhập và mở rộng ở khu vực ngoài trung tâm", bà Cao Thị Thanh Hương, Quản lý cấp cao, Bộ phận nghiên cứu thị trường, Savills TP.HCM

Diện tích thuê trung bình đạt 357 m2 sàn, nhờ mật độ dân số cao và mức giá thuê đa dạng hơn, khu vực ngoài trung tâm tiếp tục có các giao dịch mở rộng lớn. Nổi bật, Dragon Golf Land thuê hơn 1.900 m2 sàn tại tòa nhà Long Sơn và Poseidon thuê 900m2 sàn tại Vincom Plaza Phan Văn Trị

Savills dự báo, trong quý 4/2023, nguồn cung mới dự kiến ở mức 82.227 m2 sàn từ 4 dự án. Trong năm 2024, Vivo City, Giga Mall và Vincom 3/2 có kế hoạch cải tạo và thay đổi cơ cấu khách thuê để làm mới chu kỳ bán lẻ.

GIÁ THUÊ VĂN PHÒNG TĂNG 7% THEO NĂM

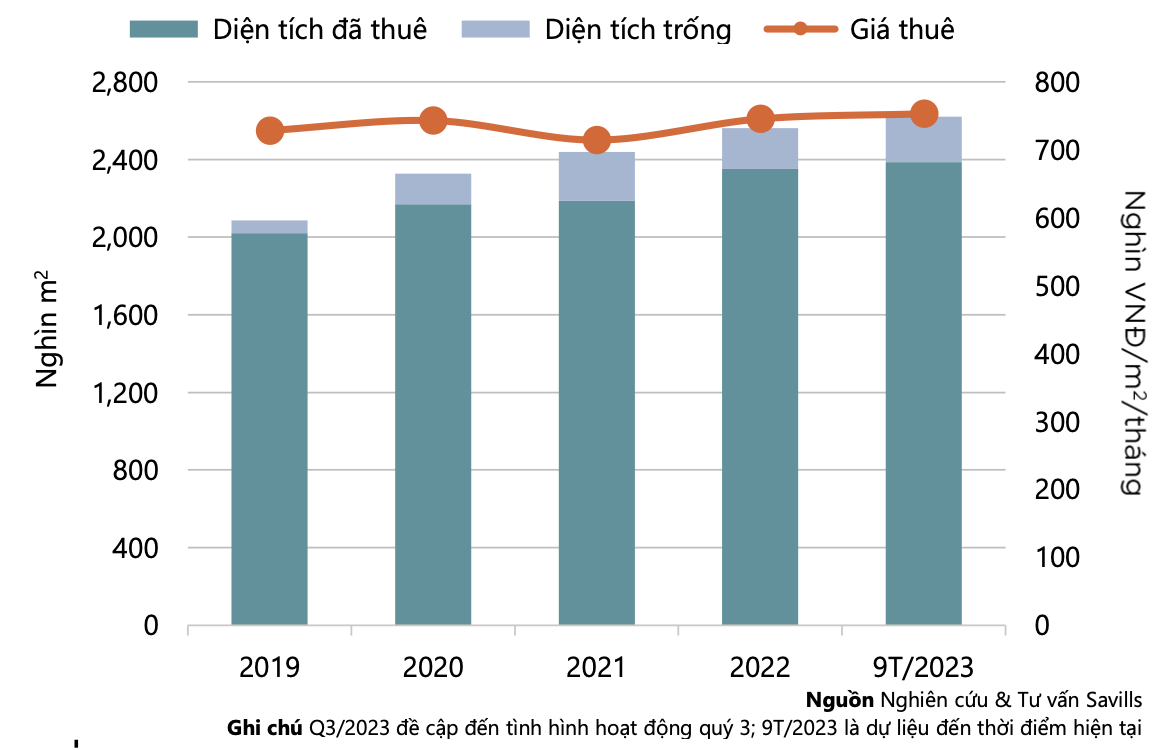

Đối với văn phòng, nguồn cung mới lớn, trong quý 3/2023, nguồn cung tăng trưởng 3% theo quý và 4% theo năm sau khi bốn dự án mới gia nhập thị trường với hơn 93.000 m2 diện tích cho thuê thuần.

Trong đó, khu đô thị mới Thủ Thiêm chiếm lĩnh nguồn cung mới với 90% thị phần từ hai dự án Hạng A là The METT và The Hallmark. Khu vực trung tâm chiếm 10% nguồn cung mới sau khi The Waterfront Saigon (Hạng B) hoàn tất cải tạo và L'MAK The Signature (Hạng C) tham gia thị trường.

Thời gian qua, dự án mới đã dẫn dắt tình hình hoạt động của thị trường, công suất giảm 1 điểm % theo quý và 3 điểm % theo năm ,nhưng vẫn duy trì ở mức cao 90%. Giá thuê tăng 4% theo quý và 7% theo năm đạt 771.000 đồng/m2/tháng.

Công suất Hạng A ở khu đô thị mới Thủ Thiêm đạt 50% với giá thuê 1,2 triệu đồng/m2/tháng. Với vị trí gần khu vực trung tâm và chất lượng phát triển cao của các dự án mới, khu vực này đã thu hút được các khách thuê nhóm ngành tài chính, ngân hàng, bất động sản và công nghệ thông tin, truyền thông với mục đích mở rộng quy mô. Những khách hàng nổi bật đến từ Úc, Hàn Quốc, Đài Loan, Malaysia và Việt Nam.

Tình hình hoạt động phân khúc văn phòng tại TP.HCM

Tình hình hoạt động phân khúc văn phòng tại TP.HCM

Theo khảo sát của Savills về các giao dịch trong 9 tháng đầu năm 2023, tài chính, ngân hàng, bất động sản, công nghệ thông tin, truyền thông và phân phối chiếm diện tích thuê lớn nhất. Khách thuê ngành tài chính, ngân hàng, bất động sản chiếm 68% diện tích thuê với diện tích giao dịch trung bình 1.800 m2 diện tích cho thuê thuần.

“Tình hình hoạt động tốt được thúc đẩy bởi nhu cầu cao đối với các dự án Hạng A mới. Sau nhiều năm thị trường chứng kiến sự khan hiếm nguồn cung cao cấp, nguồn cung mới đã thu hút các công ty nhóm ngành tài chính, ngân hàng, bất động sản”, bà Giang Huỳnh, Trưởng phòng Nghiên cứu & S22M, Savills TP.HCM nhận định.

Trong đó, tại các dự án mới, khách thuê ngành Ngân hàng chiếm 80% diện tích đã cho thuê. Khách thuê ngành công nghệ thông tin, truyền thông chiếm 5% và Phân phối chiếm 4% với diện tích trung bình mỗi giao dịch là 700m2 diện tích cho thuê thuần.

Báo cáo của Savills cho thấy, trong quý 4/2023, nguồn cung tương lai đến từ 6 dự án cung cấp 81.000 m2 diện tích cho thuê thuần. Đến năm 2026, hơn 300.000 m2 diện tích cho thuê thuần sẽ vào thị trường, khu vực trung tâm tiếp tục chiếm lĩnh với 72%. Nguồn cung dự kiến vào đúng tiến độ khi 90% đang xây dựng hoặc hoàn thiện. Nhu cầu cho văn phòng xanh sẽ tăng. Hơn 80% nguồn cung Hạng A và B tương lai dự kiến có chứng nhận xanh.

NGUỒN CUNG CĂN HỘ DỊCH VỤ TĂNG MẠNH

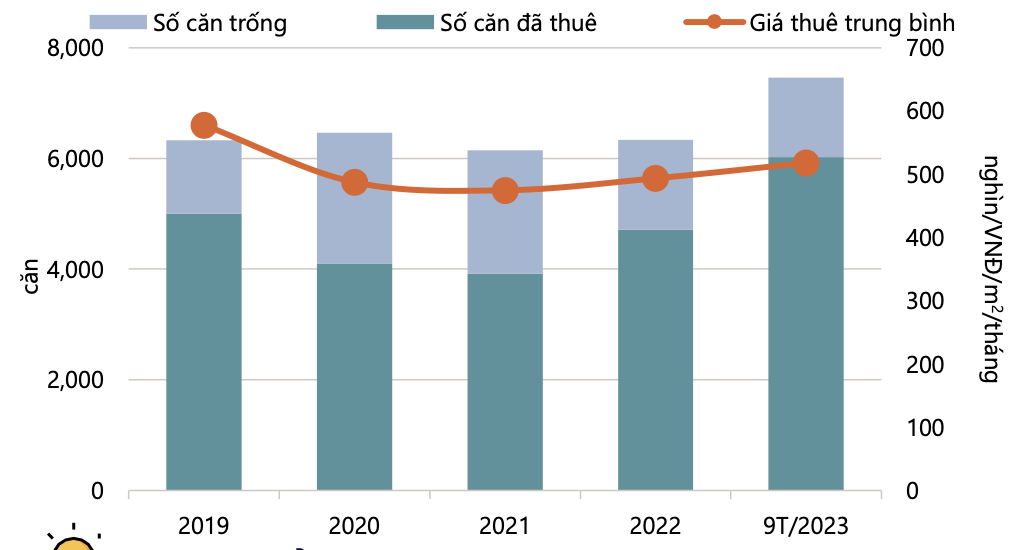

Nguồn cung căn hộ dịch vụ tiếp tục dịch chuyển ra ngoài trung tâm; nguồn cung ở khu vực ngoài trung tâm tăng 10% theo quý và 34% theo năm; trong khi đó, nguồn cung ở khu vực trung tâm chỉ tăng 3% theo quý và 14% theo năm.

Trong quý 3/2023, nguồn cung ở mức 7.463 căn tăng 6% theo quý và 23% theo năm. Có 5 dự án mở cửa trở lại sau khi cải tạo cung cấp 233 căn và có thêm 12 dự án hiện hữu.

Theo chuyên gia Neil MacGregor, Tổng Giám Đốc, Savills Việt Nam, tình hình hoạt động của phân khúc căn hộ dịch vụ tương đối tốt, tuy nhiên đang chịu sự cạnh tranh ngày càng tăng từ nhà cho thuê. Điều này đã thúc đẩy việc cải tạo và gia nhập của các nhà vận hành mới.

Công suất đạt 81%, giảm 2 điểm phần trăm theo quý do khách thuê ngưng gia hạn hợp đồng và nhu cầu lưu trú ngắn hạn giảm trong mùa thấp điểm. Tuy nhiên, công suất thuê tăng 3 điểm phần trăm theo năm nhờ nhu cầu thuê dài hạn phục hồi từ sự trở lại của các chuyên gia nước ngoài và nguồn khách công tác ngắn hạn trong nước.

Báo cáo của Savills cho thấy, giá thuê tăng 1% theo quý và theo năm lên 518.000 đồng/m2/tháng. Giá thuê khu vực trung tâm tăng 2% theo quý sau khi chủ nhà dừng ưu đãi tiền thuê; tuy nhiên, vẫn thấp hơn 7% so với Q3/2019. Giá thuê ở khu vực ngoài trung tâm không đổi theo quý.

Còn lượng tiêu thụ căn hộ dịch vụ âm, chủ yếu đến từ các dự án cũ với tình hình hoạt động kém. Các căn trống hầu hết có diện tích lớn từ các dự án Hạng A và các dự án Hạng C ở khu vực ngoài trung tâm.

Từ năm 2019, thành phố có hơn 100.000 căn hộ chung cư được bàn giao, cạnh tranh gay gắt với căn hộ dịch vụ. Để duy trì tính cạnh tranh, các chuỗi căn hộ dịch vụ đã liên tục mở rộng với mức tăng trưởng nguồn cung lên đến 18% mỗi năm lên gần 3.000 căn và chiếm 38% tổng nguồn cung toàn thành phố vào quý 3/2023.

Tình hình hoạt động phân khúc căn hộ dịch vụ tại TP.HCM

Tình hình hoạt động phân khúc căn hộ dịch vụ tại TP.HCM

Các thương hiệu mới phần lớn phát triển phân khúc Hạng C và hướng đến thị trường phổ thông, gồm M Village và KunKin. Các dự án vận hành theo chuỗi có chính sách tiếp thị và cho thuê đồng bộ. Hầu hết các dự án này đều có tình hình hoạt động tốt với công suất đạt hơn 90% và giá thuê cao hơn tới 20% so với thị trường.

Thực tế, TP.HCM luôn nằm trong top 5 tỉnh, thành thu hút FDI. Theo Tổng cục Thống kê TP.HCM, trong 9 tháng/2023, vốn FDI đăng ký là 1,96 tỷ USD. FDI đăng ký mới đạt 406 triệu USD từ 860 dự án mới, cho thấy triển vọng nguồn cầu tích cực.